Статья: Кризис 1998 года

Оглавление

Введение 3

Экономическая ситуация в России к 1998 г. 3

Причины кризиса 7

Либерализация. 7

Монетаризм. 8

Приватизация. 9

Кризис 17 августа 1998 года 11

Путь к августу 1998 г. 11

Антикризисная программа 15

17 августа 1998 года 19

Последствия кризиса 21

Краткосрочные последствия 22

Последствия в среднесрочной перспективе 23

Инфляция 23

Банковский кризис 24

Реструктуризация внешнего долга 25

Долгосрочные последствия. 25

Экономическая ситуация в России сегодня 26

Прогноз на 2003-2005 гг. 30

Заключение 33

Список литературы 35

Введение

Долго назревавший и, в конце концов, разразившийся в августе 1998 года кризис

был признан наиболее острым финансовым катаклизмом по крайней мере с осени

1991года. Его непосредственными следствиями стали понесенные многими

экономическими субъектами значительные финансовые потери, временный паралич

платежно‑расчетной системы, фактическое прекращение внешнего

кредитования российских компаний и государства, резкое ускорение спада

реального производства, масштабное сворачивание деятельности в наиболее

рыночно продвинутых секторах российской экономики (банковском,

информационно‑издательском, рекламном, торговом), заметное увеличение

безработицы, причем среди наиболее квалифицированной, энергичной и

предприимчивой части населения, существенное сокращение реальных доходов,

снижение уровня жизни населения. Масштаб явления нашел отражение в

общественном сознании, разделившем современную историю страны на периоды «до

кризиса» и «после кризиса».

Кризис привел к смене кабинета правительства, а вместе с тем и смене целей,

приоритетов и инструментов экономической политики. Произошел весьма мощный

сдвиг, как в общественном сознании, так и в практической деятельности властей

в сторону активизации вмешательства государства в экономическую жизнь страны,

всестороннего усиления государственного регулирования.

Кроме того, и по сей день в российской экономике существуют крупные

структурные перекосы, вызванные административными и другими регламентациями.

Начатая в 1992 году либерализация не завершена. В итоге не происходит

выравнивания относительных цен по рыночным законам, создаются препятствия для

оптимального распределения ресурсов.

Таким образом, на глубине и тяжести кризиса сказались такие факторы, как

структурные недостатки экономики России, экономическая ситуация в стране,

общемировой кризис, начавшийся осенью в Средней Азии.

¯

Накопление кризисного потенциала в российской экономике происходило

постепенно и параллельно кажущейся стабилизации, давшейся, однако, большой

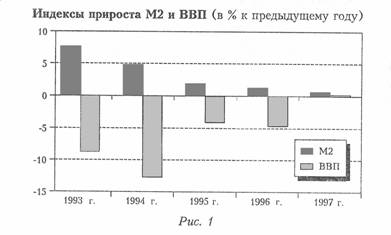

ценой. Борьба с инфляцией путем ограничения роста денежной массы (см. рис. 1)

привела к недостатку наличных денежных средств для обслуживания

товарооборота: монетизация экономики составила всего 10% против 70–75% ВВП,

как во всех развитых странах.

Снижение текущей инфляции компенсировалось за счет сокращения социальных

расходов и роста "отсроченной инфляции" (девальвация, неплатежей, внутреннего

и внешнего государственного долга и т.д.),

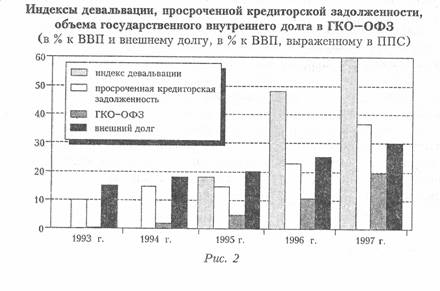

Надо отметить, что феномен "отсроченной инфляции" еще не имеет достаточной

научной проработки, да и набор ее инструментов в России отличается от

применяемых в западной экономике (см. рис. 2).

В России рост "отсроченной инфляции" происходил на фоне постоянного повышения

реальных ставок налогов и снижения объемов их собираемости. Вследствие

непродуманной фискальной политики все большее количество предприятий уходило

в теневую экономику. Активно работали "обналичивающие фирмы", и только в 1997

г. они вынуждены были перейти на нелегальное положение, хотя это им не очень

помешало, поскольку стоимость данных услуг практически не возросла. До 40%

экономики функционировало в теневом секторе. Вывоз капитала за границу

достигал 10–12 млрд. долл. ежегодно.

Все это время баланс бюджетных расходов поддерживался за счет роста

"отсроченной инфляции". Так, каждый рубль задержки выплат из бюджета

оборачивался в 5–6 руб. неплатежей. Общий объем неплатежей в 1998 г. составил

более 1,4 трлн. руб. По данным Госкомстата России, полностью платят налоги

только 16% предприятий, а до 70% сделок осуществляется через взаимозачеты и

бартер.

Высокие процентные ставки ГКО–ОФЗ, спекулятивное надувание "фондового пузыря"

(фондовый индекс за 1996–1997 гг. возрос почти в восемь раз) вытесняли с

рынка прямые инвестиции. Государственный внешний долг, несмотря на

относительно небольшую его величину и неплохую структуру, вследствие

накопления краткосрочных валютных обязательств коммерческих банков (19 млрд.

долл.), внешних займов субъектов Федерации, падения цен на нефть и газ,

неблагоприятных внутренних условий стал представлять серьёзную угрозу для

финансовой системы страны.

Искусственно поддерживаемый курс рубля способствовал установлению

неадекватного соотношения цен на экспортные и импортные товары. Цены на

экспорт оказались завышены, что увеличивало поступление валюты в страну, а

цены на импорт, наоборот занижены, что подрывало конкурентоспособность

отечественных товаров. В результате до 60% продовольственного рынка

обеспечивается за счет импорта: большинство видов промышленной и

сельскохозяйственной продукции просто невыгодно стало производить. Отказ от

экспортных пошлин в пользу акцизов привел к выравниванию и даже завышению цен

на энергоносители в России по сравнению с ценами мирового рынка, что еще

более усугубляло положение с конкурентоспособностью российских товаров.

В условиях отсутствия механизмов, обеспечивающих экономический рост,

несовершенной фискальной системы, поддержания высокого уровня потребления и

интенсивного вывоза капитала за границу "отсроченная инфляция" быстро

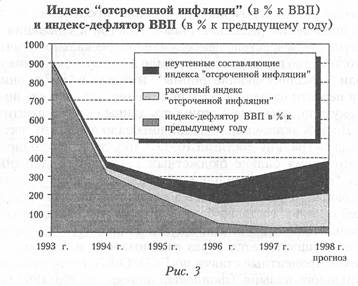

вытесняла текущую. Так, если в 1993 г. величина "отсроченной инфляции"

составляла всего доли процента текущей, то в 1998г. она превышала ее уже в

десять раз. В 1995–1996 гг. "отсроченная инфляция" вышла из–под

государственного контроля и стала развиваться самопроизвольно (см. рис. 3).

К неучтенным составляющим индекса "отсроченной инфляции" относятся: прочие

долговые обязательства правительства и субъектов Федерации; завышенные

внутренние цены на энергоносители, услуги связи и МПС; кредиты, полученные

под гарантии правительства России, и т.д. На относительный размер

"отсроченной инфляции" влияет также завышенный Госкомстатом РФ объем ВВП.

(Вследствие завышения цен при бартерных сделках размер ВВП переоценен на

30–40%. Кроме того, с целью учета теневой экономики ВВП был увеличен еще на

25%.) Таким образом, к середине 1998 г. "отсроченная инфляция" составляла не

менее 400% ВВП России. В то же время критическим значением "отсроченной

инфляции" в развитых странах мира является величина 60–120% ВВП.

Одновременно валовое накопление основного капитала по ППС сократилось до 50%

в 1998 г. Хотя, например, Япония для обеспечения высоких темпов

экономического роста несколько десятилетий подряд поддерживала валовое

накопление основного капитала на уровне 25–30%. Ресурсы, полученные за счет

роста "отсроченной инфляции", фактически шли на конечное потребление, то есть

просто "проедались".

В подобных условиях могли развиваться лишь экспортоориентированные сырьевые

отрасли промышленности и теневые предприятия малого и среднего бизнеса, тогда

как российская индустрия в целом, особенно наукоемкие отрасли промышленности,

была обречена на вымирание.

Финансовые средства оказались оторванными от реального сектора экономики и

вращались либо в рамках рынка ГКО–ОФЗ, либо в замкнутых цепочках сырьевых

экспортеров.

Объемы инвестиций продолжали снижаться опережающими темпами, даже несмотря на

некоторую стабилизацию промышленного производства. За восемь лет

капиталовложения в экономику страны сократились почти в пять раз.

Оптимистические заявления Госкомстата РФ об увеличении притока иностранных

инвестиций не соответствовали действительности. Из всех полученных Россией в

1997 г. более 50 млрд. долл. иностранных средств (за исключением доходов от

экспорта и межправительственных кредитов) только около 1 млрд. долл., по

мнению В. Морозова, составляли прямые инвестиции, а свыше половины

поступлений носили чисто спекулятивный характер. Все это свидетельствует о

том, что у государства не было сколько-нибудь продуманной политики

экономического роста. Наоборот, инвестиционные ресурсы изымались из

промышленности и шли либо на конечное потребление, либо на финансовый рынок,

либо вывозились за границу.

Слабая государственная власть и исторически предопределенная зависимость

экономики от политики в России обусловили создание олигополистической

социально-экономической модели, следствием чего явились крайняя монополизация

российского рынка–10% отечественных компаний выпускают более 70% продукции

(для сравнения: 10% американских корпораций производят 37% продукции) и

предельно высокая коррумпированность аппарата государственного управления

(согласно рейтингу немецкой компании Transparency International, по уровню

коррупции Россия занимает четвертое место в мире после Боливии, Колумбии и

Нигерии).

Существует распространенное мнение, что причиной кризиса 17 августа 1998

послужили рыночные реформы, проводившиеся в России. Это мнение мотивируется

следующим:

–именно либерализация цен вкупе с открытием российской экономики обусловила

глубокий спад производства, вытеснение отечественных товаров с внутреннего

рынка, а отсюда–сокращение доходов и налоговой базы, бюджетный кризис;

–из-за проведения монетаристской политики экономика испытывает нехватку

денег, процветают неплатежи, денежные суррогаты, бартер, вследствие чего не

платятся налоги и усугубляется бюджетный кризис. Нет доходов, приходится

брать взаймы. Не будь этого, не пришлось бы строить "пирамиду" ГКО, не было

бы и финансового кризиса. По сути главный "грех" монетаристской политики

многим видится в том, что правительство отказалось от эмиссии как способа

покрытия бюджетного дефицита и перешло к его финансированию через займы,

которые, как ожидалось, заставят нас быть более дисциплинированными и

ответственными. Займы нас и погубили;

–"грабительская приватизация по Чубайсу" обманула ожидания населения.

Образовался слой сверхбогатых, олигархи стали влиять на власть в своих

корыстных интересах. Самое главное–не появились эффективные собственники.

Богатство государства растаскивается по частным карманам, ресурсы утекают за

рубеж, экономика уходит в тень. И это опять приводит к неуплате налогов,

бюджетному дефициту, "пирамиде" заимствований, то есть к тому, что и вызвало

нынешний кризис.

Тем не менее, Е. Ясин, один из многих экономистов, изучавших кризис 1998

года, и принимавший участие в разработке антикризисной программы, отвергает

данные предположения, приводя серьезные доводы против них.

Спад производства, обусловленный, как утверждают, либерализацией цен и

открытием экономики (а эти действия являются совершенно необходимыми для

перехода к рынку), был на самом деле вызван, прежде всего, деформациями

плановой коммунистической экономики. Как минимум 40%. ВВП СССР составляла

военная продукция и продукция, требовавшаяся для ее производства, сейчас ее

доля–не более 5-8%. Разница–сокращение военного производства–дает не менее

25% общего снижения ВВП за годы реформ (в общем за эти годы падение ВВП

достигало значения 50%). Еще не менее 10-15%–уменьшение производства

продукции потребительского назначения низкого качества и непригодного

ассортимента, которая раньше находила своего покупателя только из-за

отсутствия выбора. В итоге получается, что на долю всех иных факторов, в том

числе реформ, приходится не более 10-15% спада, как и в других странах.

Налогооблагаемая база из-за спада производства сократилась, но это было

неизбежно, выход существовал только один: нужно было приводить расходы в

соответствие с доходами. Если бы это было сделано, либерализация никак не

повлияла бы на кризис. Вред либерализации усматривается также в том, что

государство самоустранилось от регулирования экономики. Все годы реформ

государство под давлением многочисленных лоббистов поддерживало экономику

путем выделения субсидий и списания долгов предприятий. А вот его роль в

исполнении законов, обеспечении дисциплины контрактов, наказании

несостоятельных должников, в том, что в первую очередь требуется от

государства в свободной рыночной экономике, была действительно

незначительной.

Все эти годы государство брало на себя много обязательств, но было неспособно

их выполнять. На этом направлении либеральные реформы продвинулись очень

мало, так как встречали отчаянное сопротивление, прежде всего, со стороны

тех, кто впоследствии настаивал на усилении роли государства. Таким образом,

виноваты не реформы, а скорее их отсутствие или те, кто этим реформам

противодействовал.

Денег не хватало на уплату налогов или выплату зарплаты, но это еще не

означало, что спрос на деньги больше предложения. С увеличением предложения

денег начали расти цены, а на валютном рынке—падать курс национальной валюты,

и это говорит о том, что спрос на нее был реально ниже предложения даже при

неуплате налогов и невыплате заработной платы. Вполне возможно, что спроса не

деньги потому и не было, что можно было не платить налоги и заработную плату

и не нести при этом никакой ответственности. Ведь спрос на национальную

валюту зависит также и от способности государственной власти обеспечивать

законность и защиту прав участников хозяйственных отношений, в чем наше

государство не преуспело.

В России уровень монетизации оказался ниже, чем в других странах, в том числе

с переходной экономикой, потому что процесс финансовой стабилизации при очень

высокой исходной инфляции растянулся фактически на 6 лет. При этом

предприятия, приносящие отрицательную добавочную стоимость, не объявлялись

банкротами, а продолжали свою деятельность. Действует простой механизм:

ослабление денежной политики–рост инфляции–снижение уровня монетизации. Для

противодействия инфляции денежную политику ужесточают, а затем вновь ее

ослабляют ради поддержания производства и бюджета, и далее цикл повторяется.

В каждом цикле уровень монетизации снижается. Только в 1996-1997 гг. после

введения жесткого регулирования валютного курса стали повышаться реальный

спрос на деньги, уровень монетизации и объем кредитных вложений в реальную

сферу. Финансовый кризис с ноября 1997 г. сорвал этот процесс. Иными словами,

ограничение денежной массы в соответствии с реальным спросом на деньги

снижает инфляцию и тем самым создает предпосылки для повышения уровня

монетизации, насыщения экономики деньгами до нормальных размеров.

Просто эмиссией необеспеченных денег этого эффекта добиться нельзя. А

подлинной причиной низкой собираемости налогов и низкого реального спроса на

рубли является затягивание финансовой стабилизации и стремление властей

избежать жесткого дисциплинирующего воздействия как на предприятия, так и на

граждан.

К моменту проведения приватизации действительно не был создан слой

собственников, которые могли бы эффективно управлять приватизированными

предприятиями. Это, несомненно, приводит к оттоку денег в тень,

криминализации экономики. Приватизация была проведена в короткие сроки, было

мнение, что не следовало торопиться с ее проведением Стоит в этой связи

напомнить, что бывший председатель бывшего советского правительства Н. Рыжков

не торопился, а основное растаскивание госсобственности началось при нем, в

том числе через аренду с выкупом, народные предприятия. Программа

приватизации А. Чубайса лишь приостановила растаскивание, ввела процесс в

какие-то разумные, законные рамки, ослабила действие таких дестабилизирующих

факторов нашей хозяйственной жизни, вызывающих недоверие ее участников друг к

другу и к государству, как неопределенность прав собственности, слабая их

защищенность, отсутствие развитой инфраструктуры поддержки собственности и

сбалансирования частных и общественных интересов, претензии власть

предержащих, особенно в регионах, контролировать имущество и финансовые

потоки. Хотя, ошибки, несомненно были.

Если бы не было бы программы приватизации А. Чубайса, меньше беспорядка при

проведении приватизации не было бы. Надо признать, что значительная часть

работы по приватизации позади, а сама приватизация сделала рыночные

преобразования необратимыми.

Что касается углубления социальной дифференциации, то роль приватизации здесь

невелика. Главные факторы–отрицательная ставка банковского процента, льготные

кредиты ЦБР в 1992-1994 гг., "прокручивание" бюджетных денег через

уполномоченные банки, а также льготы, квоты и лицензии во внешней торговле на

фоне разрыва между внутренними и мировыми ценами на продукты российского

экспорта. Но это как раз то, с чем боролись реформаторы и что защищали

многочисленные лоббисты, большинство из которых вышли из старой номенклатуры

или теневой экономики советских времен, к ним подключились и некоторые

"демократы".

Нынешний экономический кризис был фактически подготовлен:

–накоплением "отсроченной инфляции" в таких масштабах, которые экономика

страны оказалась неспособна обслужить;

–неоправданно низкой долей накопления, то есть государство жило не по

средствам, "проедая" доходы будущих поколений;

–чисто спекулятивным характером фондового рынка, не отражающим реального

состояния экономики;

–полным отсутствием какой–либо государственной программы экономического роста

и развития промышленного производства;

–непродуманной фискальной политикой.

Внешние факторы (восточно-азиатский и мировой экономические кризисы, падение

цен на нефть и т.д.) лишь ускорили наступление кризиса в России и увеличили

его тяжесть. Начало кризиса было фактически спровоцировано правительством и

его попытками одновременно девальвировать рубль, санировать ставший

неэффективным рынок ГКО-ОФЗ, повысить налоговые поступления в казну, объявить

войну неплатежам и облегчить положение крупнейших банков, заморозив их

расчеты с зарубежными кредиторами. Результаты оказались совершенно иными: на

рынок обрушилась «отсроченная инфляция», и если бы не было осложнений на

мировых рынках и доходность ГКО не повышалась более 20%, то сохранялась бы

теоретическая возможность за 2-3 года радикально изменить ситуацию, сводя

бюджет с первичным профицитом и гася задолженность при минимуме новых займов.

Такого рода планы разрабатывались с осени 1997г.

Завышенный объем государственных обязательств, неадекватность бюджетных

притязаний властей по отношению к налоговым и другим доходным поступлениям

бюджета приводили к регулярному воспроизводству значительных масштабов

несбалансированности бюджетной системы, прежде всего на уровне федерального

правительства. За исключением 1992г, когда размеры дефицита бюджета

расширенного правительства оказались на беспрецедентном по международным

масштабам уроне в размере 23,6% ВВП, в последующие годы его величина

сохранялась в пределах 8-14% ВВП, то есть на уровне, исключавшем

возобновление сколько-нибудь стабильного экономического роста.

В течение относительно короткого времени российские власти попробовали применить

в значительных масштабах и различных комбинациях все три основных инструмента

финансирования бюджетного дефицита (денежную эмиссию, внутренние кредиты,

внешние займы). Наиболее негативными краткосрочными последствиями отличалось

эмиссионное финансирование, приводившее к довольно быстрому повышению темпов

инфляции. Внутренние кредиты были менее опасны в инфляционном плане, но в

среднесрочной перспективе снижали национальные сбережения и внутренние

инвестиции. Внешние займы в краткосрочном плане являлись наиболее инфляционно

безопасными, в среднесрочной перспективе не снижали национальные сбережения, но

в длительной перспективе уменьшали доступные для инвестирования финансовые

ресурсы, ухудшали платежный баланс, приближали долговой кризис, существенно

замедляли долгосрочные темпы экономического роста.

¯

Началом кризиса принято считать 27 октября 1997г, когда падение индекса Dow

Jones Industrial Average достигло рекордной отметки 554 пункта. Несмотря на

последующее быстрое восстановление значения индекса Доу‑Джонса и других

американских фондовых индексов, эта дата фактически стала датой начала

развертывания финансового кризиса в России (открытый взрыв которого и

произошел 17 августа 1998г), разрушившего все достигнутые к 1997 году

макроэкономические результаты и повлекшего за собой смену курса экономических

преобразований.

При анализе причин нынешнего кризиса важно понять, что он явился результатом

не чьей-то злой воли или некомпетентности, а стечения обстоятельств, многие

из которых складывались против нас. В России реформы неизбежно должны были

идти трудно и сопровождаться усилением социального недовольства. Рассмотрим

логическую цепь событий, приведших к кризису и ход кризиса, начиная с октября

1997г.

1. "Черный вторник" в октябре 1994 г. и решение отказаться от эмиссионного

кредитования бюджетного дефицита. После этого необходимо было обеспечить:

улучшение сбора налогов, сокращение государственных расходов и дефицита

бюджета, а уже для сокращенного дефицита–переход на его финансирование за

счет так называемых неинфляционных источников (внешних и внутренних займов).

Предполагалось за год увеличить сбор налогов, а до того пойти на увеличение

заимствований и государственного долга (без учета внешнего долга СССР он был

не так и велик—около 15% ВВП, тогда как в 1992 г―32%). Таким образом

можно было уменьшить инфляцию, стабилизировать рубль и снизить процентные

ставки, что привело бы в развязке неплатежей, росту кредитных вложений и

оживлению производства.

В дальнейшем–увеличение налоговых поступлений, возможность рассчитаться по

долгам и снизить налоги, придание импульса инвестициям и реструктуризации

экономики. Но эта практически единственная возможность не была использована.

2. Раскручивание рынка ГКО плюс широкое использование ГКО (казначейских

обязательств), КНО (казначейских налоговых освобождений), гарантий и затем

поручительств Минфина по кредитам коммерческих банков на покрытие текущих

бюджетных расходов. Пик применения этих денежных суррогатов пришелся на конец

1995 г. и 1996 г. Ими было представлено две трети налоговых поступлений в

бюджет в апреле 1996 г. Опасность "пирамиды" ГКО к августу 1996 г. стала

очевидной. Правительство медлило с решительными мерами, а Дума открыто

противодействовала.

Налоги стали собираться хуже. Попытка дать Госналогслужбе повышенное задание

на 1997 год (до 15% ВВП) было явной ошибкой. ГКО в тот момент оказались самым

простым выходом, о последствиях же стали задумываться только осенью 1996 г.

Погашение инфляции не за счет сбалансированного бюджета, а в результате роста

государственною долга привело к отложенной инфляции, а кризис августа 1998

г—ее первый взрыв.

3. Начало 1997 г.–либерализация рынка ГКО, расширение допуска на него

нерезидентов. "Горячие деньги" устремляются в Россию. К середине лета доля

нерезидентов на рынке ГКО достигла 30%, в результате доходность последних

упала до 18-20% годовых, снизились процентные ставки. Экономика "задышала".

Намеченный план, казалось, стал осуществляться. Но одновременно возросли и

риски, связанные с привлечением "горячих денег".

4. Март 1997 г.–обновление состава правительства РФ, приход в него А. Чубайса

и Б. Немцова, что позволило говорить о правительстве "молодых реформаторов".

Один из первых шагов–секвестр на 30% только что с трудом утвержденного

бюджета. Шаг, встреченный в штыки практически всеми. Принятые "молодыми

реформаторами" меры могли дать результаты, если бы они быстро добились

существенных успехов и получили поддержку не только президента РФ, но и

общества. К сожалению, краткосрочный успех в сокращении задолженности по

зарплате и пенсиям только затянул долговую "петлю", заставив отложить решение

главных задач по предотвращению кризиса.

5. Июль 1997 г.–аукцион по "Связьинвесту" и начало информационной "войны"

олигархов против А. Чубайса и Б. Немцова. Результатом явилась потеря доверия

к реформаторам, к их порядочности и готовности служить обществу.

6. Осень 1997 г. Полный отказ «левой». Думы от сотрудничества с

правительством "молодых реформаторов", в том числе с учетом итогов

информационной "войны". Стало ясно, что надежда быстро преодолеть

сопротивление парламента по Налоговому и Бюджетному кодексам, по земельной

реформе, по социальным льготам несостоятельна.

7. Ноябрь 1997 г. До России докатываются первые отзвуки "азиатского" кризиса.

Миссия МВФ отказывается одобрить очередной транш займа на том основании, что

до сих пор не учитывались растущие долги бюджетных организаций за газ,

энергию, тепло, а исполнение бюджета оценивалось только по фактическим

ассигнованиям без учета роста его долгов. Еще больше падает доверие к

правительству, доходность ГКО растет до 40%. ЦБР был вынужден выбирать между

плохим и очень плохим решением. Существовало 2 возможных варианта политики

или их комбинации. Первый вариант: защита от атак на рубль путем увеличения

процентных ставок на рынке государственных обязательств, что позволяло

избежать потерь международных резервов. Второй вариант: удержание

относительно низких процентных ставок путем проведения операций на открытом

рынке. В начале ноября ЦБР придерживался второго варианта политики (путем

увеличения принадлежащего ему пакета ГКО). Затем ставка рефинансирования была

увеличена с 21% до 28%, но этого было недостаточно для обеспечения равновесия

на рынке. Интервенции на рынке ГКО дали ЦБР не допускать роста ставок выше

30% вплоть до последней недели ноября. Затем процентные ставки поползли

вверх, начался отток капитала.

Ясно, что наметившийся прорыв к экономическому росту не состоится. Напротив,

проблема государственного долга, ранее ослабленная притоком зарубежных

"горячих денег", теперь из-за этого же будет обостряться.

Кроме того, 10 ноября 1997 года ЦБР объявил целевые ориентиры курсовой политики

на 1998-2000 гг. В 1998 г. предполагалось расширение валютного «коридора»,

средний обменный курс доллара США должен был составить 6,1 руб./долл., а

колебания не должны были превышать 15%. Рынки же расценили это сигнал об

увеличении риска вложений в российские ценные бумаги.

¯

Роль "азиатского", а в действительности мирового финансового кризиса, его

влияние на Россию нельзя недооценивать. Конечно, если бы мы не впустили

нерезидентов на рынок ГКО, то влияние мирового кризиса на нашу экономику было

бы намного меньше. Но в то время риск был вполне оправдан. Ведь в начале 1996

г. никаких симптомов опасности на мировых финансовых рынках не было.

Наш кризис можно понять как часть мирового финансового кризиса. Весна 1997

г.–крах банковской системы в Чехии, осень 1997 г.–в Малайзии и Таиланде,

начало 1998 г. -удары кризиса настигают Южную Корею, Японию и Индонезию,

летом–Россию, в начале 1999 г.–Бразилию. Во всех этих странах картина кризиса

одинаковая:

–резкое обесценение национальной валюты;

–банковский кризис;

–падение капитализации фондового рынка;

–отрицательное сальдо платежного баланса;

–спад производства.

Характерно, что удары кризиса обрушились на развивающиеся рынки, на страны,

структура экономики которых страдает существенными ограничениями свободы

конкуренции в пользу привилегированных агентов на основе связи власти с

крупным капиталом, где велико вмешательство государства в экономику в

интересах определенных групп. Итог–резкое сокращение потоков капиталов на эти

рынки, кризис доверия. По оценкам экспертов МВФ, чистый приток капитала на

развивающиеся рынки, включая страны с переходной экономикой, снизился с 215

млрд. долл. в 1996 г. до 123,5 млрд. в 1997 г. и до 56,7 млрд. долл. в 1998

г. Произошло общее снижение уровня доверия к развивающимся рынкам, в том

числе российскому. Процентные ставки пошли вверх.

Кризис на сырьевых рынках, например, нефтяном, что особенно болезненно для

России, также связан с общим кризисом, поскольку наряду с экономией ресурсов

на основе новых технологий последний, привел к существенному падению спроса

на этих рынках.

В начале 1998 г. наступил период относительной стабилизации, вызванный в немалой

степени несколькими заявлениями президента и правительства, в частности, об

ужесточении бюджетной политики и достижении уже в 1998 году первичного

профицита федерального бюджета, и тем, что правительство разработало «12

крупных мер по социально-экономической политике». Налоговые поступления в

бюджет несколько увеличились, в то же время фактическому сокращению подверглись

практически все расходные статьи бюджета за исключением обслуживания

государственного долга и расходов на государственное управление. В результате

дефицит федерального бюджета снизился по сравнению с 1997 г. с 8,7% до 4,8%

ВВП.¯

8. Март 1998 г. Отставка В. Черномырдина, которая, казалось, была

осуществлена в интересах реформаторов. Но первый ее результат—шанс для левого

парламента усилить давление на исполнительную власть. И С. Кириенко ради

своего утверждения Думой вынужден был пойти на уступки. Вхождение коммунистов

в правительство для того, чтобы добиться сотрудничества с Думой, было

предрешено. Подорвана политическая стабильность, обеспечиваемая прежде

тандемом Б. Ельцин–В. Черномырдин. Кризис доверия усиливается.

9. 12 мая 1998 г. Начинается обвал на финансовых рынках. Увеличилось

давление на обменный курс рубля, валютные резервы за май сократились на 1,4

млрд. долл. (почти 10%). По мнению специалистов, помимо правительственного

кризиса ему способствовали заявления председателя Счетной палаты X. Кармокова о

целесообразности одностороннего прекращения платежей по долгам (и

«пропорциональном» секвестировании бюджетных расходов), постановление Думы об

уменьшении доли иностранных инвесторов в капитале РАО "ЕЭС", а также

банкротство "Токобанка", в котором значительная доля принадлежала иностранным

инвесторам. Последние заняли жесткую позицию в отношение долгов российских

банков и ускорили вывод капиталов.

Стремительно растет доходность ГКО, достигая 70-80%, потом 100% и более.

Правительство предпринимает меры для спасения положения, восстановления доверия

со стороны инвесторов. Антикризисная программа готовится и публикуется только в

конце мая, начинаются переговоры с МВФ о дополнительном крупном займе, в

основном на пополнение валютных резервов, чтобы уравновесить их с

краткосрочными обязательствами и убедить инвесторов в способности России

платить по ним. 17-19 мая сделаны заявления правительства (о приверженности

курса на макроэкономическую стабилизацию), Центрального банка РФ (о

неизменности валютной политики и недопустимости эмиссионных методов

финансирования бюджета), Министерства финансов (о плане жесткой экономии

бюджетных расходов), ФКЦБ об обеспечении прав инвесторов.

¯

Одновременно на аукционах ГКО Минфин РФ вынужден отказываться от размещения

новых облигаций из-за их высокой доходности и вместо рефинансирования старых

обязательств погашать часть их из бюджета в ущерб запланированным

ассигнованиям на самое необходимое. Внутренний долг заменяется внешним за

счет заимствований на еврорынке. В итоге внешний долг самой России (без СССР)

за короткий срок увеличивается вдвое.

В июне 1998 г. правительство разрабатывало антикризисную программу.

¯ (см пункт Антикризисная программа ниже)

10. В конце июля 1998г. Россия получает первый транш–4,8 млрд. долл., всего было

выделено 11,2 млрд. долл. с предоставлением следующего транша в сентябре, если

российское Правительство будет выполнять достигнутые соглашения. Но условия не

были выполнены, и транш не был получен. С тех пор мы больше ничего не получали

от МВФ. Второй транш вряд ли был бы получен даже в результате длительных

переговоров, потому что теперь МВФ требовал утверждение Госдумой пакета

законопроектов, разрешающих бюджетный кризис.

¯¯

Как бы то ни было, транша в 4,8 млрд. долл. оказывается недостаточно.

Передышка продлилась всего 8-10 дней. Проблему не решила и операция по

конвертации ГКО в евробонды на сумму 20 млрд. руб. из 140 млрд. руб.

внутренних обязательств срочностью до конца года. Поскольку евробонды

предлагались уже под 15% вместо 9% осенью 1996г., это послужило сигналом для

еще большего подрыва доверия к российским ценным бумагам.

Все время развития кризисной ситуации правительство и ЦБ пытались спасти

ситуацию. Среди весьма беспорядочных действий и заявлений можно выделить

можно выделить две крупные взаимосвязанные меры: подготовка антикризисной

программы и попытки привлечь помощь международных финансовых организаций.

С. Кириенко готовил программу в чрезвычайных обстоятельствах и с особыми

целями. Необходимо было убедить кредиторов и инвесторов, что у Правительства

есть план действий и они намерены выполнять его с необходимой жесткостью и

решительностью. Подготовка программы также имела большое значение для

получения помощи МВФ, который теперь настаивал не только на подготовке и

внесении соответствующих законопроектов, но и на их принятии парламентом.

Кроме того, Кириенко хотел, чтобы у его программы было свое лицо, чтобы она

не была простым повторением всех предыдущих программ.

Первой особенностью он видел то, что текст программы сразу же подкрепляется

нормативно-законодательным пакетом (постановления Правительства, указы

Президента, проекты законов), который немедленно принимается и реализуется.

Вторая особенность: вынужденная жесткость в части налогово-бюджетной политики

должна быть дополнена окном возможностей для предприятий реальной сферы,

снижением бремени внешнего давления на них. Здесь Кириенко подходил с позиций

промышленника с учетом опыта работы в «НОРСИ-ойл».

Таким образом, антикризисная программа состояла, по сути, из двух основных

частей:

1) меры по ликвидации бюджетного кризиса как главного источника

нестабильности (в русле того, что делалось ранее и что требовали

обстоятельства);

2) меры по поддержке реальной сферы.

Меры по бюджетному кризису:

§ отмена или приостановление всех нормативных актов, если их

финансирование не предусмотрено в бюджете (Указ Президента Российской

Федерации № 554);

§ доведение до бюджетополучателей минимальных лимитов финансирования.

Суть этой меры в том, что расходы бюджетных организаций, в том числе на

энергию, топливо и др., будут оплачиваться только в пределах этих лимитов и

перерасходы не станут относить на бюджетные долги. Это прямая реакция на

справедливые замечания Х.М. Руарте;

§ переход с 1 августа 1998 г. на начисление НДС по отгрузке продукции

взамен кассового метода. Разрешение возникающих проблем, особенно в

электроэнергетике и газовой промышленности в связи с большими неплатежами,

планировалось предоставлением рассрочек. Эта мера так и не была тогда

реализована. Данный вопрос опять будут решать в 2002 г. с введением метода

начислений по новому Налоговому кодексу;

§ введение вмененного налога для отдельных видов малого

предпринимательства взамен ряда сборов в местные бюджеты;

§ конкурсный порядок сдачи в аренду федерального имущества и отмена

льгот по взиманию доходов от аренды и т.п.;

§ упорядочение налоговых льгот в ЗАТО (закрытых административно-

территориальных образованиях), превратившихся во внутренние оффшоры;

§ подготовка закона об аффилированных лицах с целью предупреждения

утечки капиталов;

§ усиление контроля за рынком алкогольной продукции, в том числе путем

централизации лицензирования производства этилового спирта и оборудования для

ликероводочной промышленности.

Всего рост доходов бюджета предусматривался на 10 млрд. руб. По расходам

сокращение численности управленческих работников, в том числе на 20% в

территориальных органах исполнительной власти (экономия на 1,2 млрд. руб.);

§ консолидация в федеральном бюджете части целевых бюджетных фондов,

включая фонды Минобразования, ВЭК, МПС и др.;

§ поэтапный отказ от дотаций и субсидий с экономией 4,6 млрд. руб.

бюджетных средств.

В целом программа экономии должна была дать 42 млрд. руб. Плюс

дополнительные доходы — всего 52 млрд., при том что впечатляющих мер, кроме

перехода к начислению НДС по отгрузке, не было. Но это была своего рода

ежегодная рутина — еще и еще искать способы сокращения бюджетного дефицита,

не имея возможности что-то изменить по-крупному: враждебно настроенная Дума

ничего такого не пропустила бы.

Поддержка производства. Цены на продукты естественных монополий. Здесь

программа предусматривала три направления:

· снижение налогового бремени;

· снижение цен и тарифов в отраслях естественных монополий,

сокращение перекрестного субсидирования;

· реструктуризация долгов предприятий.

Снижение налогового бремени связывалось с принятием Налогового кодекса.

Но в то время при утверждении поправок к налоговому законодательству и бюджету

проходило лишь то, что увеличивало расходы и налоги.

Главной темой дискуссий по программе стали тарифы и цены естественных

монополий. Ряд лиц, в том числе министр топлива и энергетики С.В. Генералов,

первый зампредседателя Федеральной службы по финансовому оздоровлению и

банкротству ПА. Карпов, некоторые новые советники премьера, а также

промышленники типа К.А. Бендукидзе требовали снизить цены и тарифы вдвое,

полагая их завышенными. Логика была такая: тарифы завышены, от этого —

неплатежи и взаимозачеты, которые еще больше стимулируют их рост. С.В.

Кириенко как практик был не чужд этой идее.

Надо напомнить, что тогда расчеты "живыми" деньгами в оплате услуг составляли:

в РАО "ЕЭС России" - 13%;

в РАО "Газпром" - 12%;

в МПС по внутренним грузовым сообщениям — 31,2%.

Возникла мысль связать уровень цены с формой оплаты: при оплате "живыми"

деньгами цена ниже. Этот метод уже в 1997 г. применил "Газпром" и за шесть

месяцев поднял долю оплаты "живыми" деньгами с 7 до 12%.

Тем не менее, идея была вовсе не так хороша, как могло показаться. Цены и

тарифы естественных монополий были заморожены с осени 1995 г., а цены

производителей с тех пор выросли по крайней мере в 1,5 раза, что увеличило

издержки монополистов. Поэтому снижение тарифов лишь усугубило бы разницу

между себестоимостью продукции и ценой, по которой ее продавали.

Расчеты, выполненные в Министерстве экономики и Бюро экономического

анализа, показали следующее:

1) при снижении тарифов вдвое возможная прибавка ВВП в краткосрочной

перспективе на 0,2—0,3% за счет оживления обрабатывающей промышленности;

2) экспорта на 1—3 млрд. долл. в год;

3) в нефтяной и нефтеперерабатывающей промышленности снижение издержек на 3

и 7% соответственно в расчете на год (нефтяники были важными лоббистами

ввиду низких цен на нефть и своего бедственного положения);

4) повышение рентабельности в других отраслях (угольная—на 5%,

стройматериалы—на 4,5, металлургия и химическая промышленность—на 6%).

Это, так сказать, возможные плюсы. Минусы в газовой промышленности

выглядели так: при снижении цен на 50% отрасль становилась убыточной. Бюджет

недополучал 28,2 млрд. руб. Та же картина в электроэнергетике и на

транспорте. Все усилия по преодолению бюджетного кризиса, набравшие по

крохам 52 млрд. руб., сводились на нет одним росчерком пера.

Эта мера не помогала разрешению кризиса, кроме того цены на газ, тарифы на

электроэнергию и перевозки в России и так были занижены против мировых в

несколько раз. Это лишило бы страну всяких надежд на проведение политики

ресурсосбережения, а, напротив, привело бы к масштабному увеличению

субсидированию нерыночного сектора экономики, т.е. увеличению расходов

госбюджета.

Тем не менее, специалисты оценили уровень допустимого снижения цен и тарифов:

o газ — на 20%;

o электроэнергия — на 20%;

o грузовые перевозки — на 15%.

При этом хотя бы потери консолидированного бюджета не превышали 15 млрд. руб.

В итоге был издан Указ Президента о снижении цен на газ и электроэнергию с

учетом роста доли денежной оплаты в расчетах: цена снижается на 1% за рост

оплаты деньгами на каждые 3% объема потребления. А за авансовый платеж

деньгами — на 2%. Практической роли эти изыски не сыграли. Девальвация рубля

решила проблему по-другому, а еще через год уже пошла речь о повышении

тарифов. Казус тем не менее интересный в плане поиска путей содействия

подъему российской экономики, к которым нам еще придется возвращаться.

Другое направление поддержки производства, принятое в антикризисной

программе С.В. Кириенко, —реструктуризация долгов предприятий, которые уже

превысили 1 трлн. руб. Разумеется, выдвигались предложения о списании долгов

или их полном взаимозачете (вновь в этой плоскости вопрос встал при

правительстве Примакова — Маслюкова). Но пока они были отвергнуты. Наиболее

важные решения в этой сфере:

1) ускоренная процедура банкротства (почти немедленно отмененная

Е.М. Примаковым);

2) обращение взыскания на дебиторскую задолженность должников

бюджета.

Это меры, цель которых—укрепление платежной дисциплины.

Кроме того: пересчет пеней, наросших с 1992 г. и составлявших до половины

всей задолженности предприятий бюджету, с сокращением в 5 раз. Маслюков

поднял цифру до 7 раз. Этот вопрос был поднят еще в 1997 г., понадобились год

и смена правительства, чтобы его решить. Хотя было ясно, что высокие ставки

пеней, введенные еще в 1993 г. в надежде усилить налоговую дисциплину,

привели к противоположному результату;

3) реструктуризация бюджетной задолженности с учетом пересчета

пеней в виде рассрочки и при условии предоставления залога (постановление

Правительства еще от 4 апреля 1998 г.) В программе было намечено упрощение

условий, которые предполагалось утвердить законом;

4) отмена единого счета для неплательщиков налогов, введенного в

1995 г.

Дискуссии о реструктуризации долгов начались с тех пор, как возникли неплатежи,

и только в 2000 г. обрели под собой реальную почву. До того, как за продукцию

стали поступать «живые» деньги, борьба с неплатежами путем их списания была

совершенно бесполезна, т.к. взамен списанных тут же появлялись новые. Сейчас

этот процесс удалось остановить.¯

¯

Примерно с 3 августа процесс приобрел неуправляемый характер. Доходность ГКО

увеличились до 56%, ускорилось падение фондового рынка. С момента выделения

МВФ стабилизационного кредита (21 июля) до 17 августа индекс РТС-1 упал на

30%. Быстрыми темпами уменьшались объемы международных резервов денежных

властей (см. табл. 1).

Таблица 1. Недельная динамика золотовалютных резервов и денежной базы в конце

июля—октябре 1998 г.

| Денежная база, млрд. руб. | Темпы прироста денежной база, % | Золотовалютные резервы, млрд. долл. | | 20-26.07.98 | — | — | 19,5 | | 27.7-02.08.98 | 160,8 | — | 18,4 | | 03-09.08.98 | — | — | 16,3 | | 10-16.08.98 | 160,7 | — | 15,1 | | 17-23.08.98 | 161,8 | 0,68 | 13,4 | | 24-30.08.98 | 158,7 | -1,92 | 12,7 | | 31.8-06.09.98 | 162,8 | 2,58 | 12,3 | | 07-13.09.98 | 167,3 | 2,76 | 12,3 | | 14-20.09.98 | 170,3 | 1,79 | 12,0 | | 21-27.09.98 | 171,2 | 0,53 | 12,4 | | 28.9-04.10.98 | 174,8 | 2,10 | 12,8 | | 05-11.10.98 | 183,9 | 5,21 | 13,3 |

Источник: ЦБ РФ

Наряду с паникой на валютном рынке начался банковский кризис. Он был

спровоцирован ухудшением ситуации на финансовых рынках наряду с жесткой

монетарной политикой первого полугодия 1998 г.: денежная база на 1 сентября

сократилась на 3,5% по сравнению со значением на начало года. А в августе,

несмотря на массированные продажи валюты ЦБР, она почти не сокращалась.

Важную роль в обострении кризиса банковской ликвидности сыграло падение

котировок российских государственных ценных бумаг, служивших обеспечением

кредитов, выданных российским банкам их зарубежными коллегами.

План правительства, обнародованный 17 августа1998 года, включал в себя 3

группы мер: введение «плавающего» курса рубля с его девальвацией до конца

года примерно до 9 руб. за долл.; введение трехмесячного моратория на

погашение внешних долгов российских банков; принудительная реструктуризация

долгов по ГКО-ОФЗ. В период подготовки обсуждалось несколько альтернативных

вариантов. В частности, введение фиксированного курса рубля на уровне,

определяемом равенством величины внешних резервов денежной базе. В августе

1998 г. отношение денежной базы к золотовалютным резервам составляло около

1,6 (таким образом, девальвация рубля на 60% привела бы к равенству денежной

базы и валютных резервов). Предлагался вариант моратория на погашение внешних

долгов, распространяющийся только на банки, нуждающиеся в таком решении.

Обсуждалось несколько схем реструктуризации государственных обязательств, но

конечный вариант схемы реструктуризации был объявлен позже. Жесткое решение

по объявлению фактического дефолта ГКО‑ОФЗ объяснялось тем, что

погасить все выпуски ГКО в августе‑декабре 1998 г. при невозможности их

рефинансирования за счет новых размещений можно было только за счет

масштабной эмиссии (на их погашение требовалось около 20-25 млрд. руб. в

месяц).

15 августа план правительства был согласован с МВФ, но МВФ настоял на том,

что схема реструктуризации ГКО-ОФЗ требует дальнейших согласований.

Объявление 17 августа принятой программы без схемы реструктуризации

государственного долга вызвало негативную реакцию на финансовых рынках: за

неделю индекс фондового рынка упал еще на 29%. Схему реструктуризации

объявили через неделю, общая сумма замороженного долга составила 265,3 млрд.

руб. (42,2 млрд. долл. По курсу на 14 августа 1998 г.). В обращении остались

ОФЗ на сумму 75 млрд. руб. со сроками погашения в 2000-2001 гг.

Попытки защитить рубль с помощью валютной интервенции не увенчались успехом:

доллар вырос на 11%, значительные запасы валютных резервов были растрачены. В

итоге это привело к обвалу рубля в конце августа—начале сентября.

Приостановлены торги сначала на ММВБ, а затем и на региональных валютных

биржах.

После 17 августа на рынке МБК произошел скачок ставок по однодневным кредитам

до 120-170% годовых. Кризис ликвидности банковской системы, возникновение

проблем с платежеспособностью практически всех крупных коммерческих банков

резко понизили уровень доверия финансовых институтов друг к другу. Во второй

половине августа 1998 г. дневные объемы выданных кредитов упали до рекордно

низких отметок.

В сентябре того года произошло дальнейшее обострение экономического и

финансового кризиса. Трехкратная девальвация рубля, значительное увеличение

скорости обращения денежной массы определили быстрый рост потребительских

цен. Скачкообразное повышение курса доллара, резкое сокращение импортных

поставок, закрытие ряда магазинов вызвали потребительскую панику, которая

лишь ускорила рост цен и привела к возникновению дефицита ряда товаров.

Замедление темпов роста цен впоследствии в большей степени объясняется

жесткой кредитно-денежной политикой ЦБР в августе 1998 года. В сентябре

денежная масса выросла на 9,5% при существенном замедлении темпов сокращения

внешних резервов (несмотря на то, что в течение августа ЦБР потратил 5,95

млрд. долл. из своих золотовалютных резервов. Это можно объяснить

стерилизацией валютных интервенций в результате операций на открытом рынке с

государственными обязательствами и выдачей стабилизационных кредитов

коммерческим банкам). Инфляционное воздействие эмиссии в значительной мере

компенсировалось сокращением денежно-кредитного мультипликатора вследствие

изъятия вкладов населения из коммерческих банков.

По мнению специалистов Института экономических проблем переходного периода,

главными факторами, не позволившими России в августе избежать девальвации

рубля, явились отсутствие поддержки антикризисной программы правительства со

стороны Государственной Думы и недостаточный объем помощи со стороны МВФ. К

середине месяца ситуация, возможно, могла бы быть выправлена за счет срочной

помощи в размере 10-15 млрд. долл. Однако в данной политической ситуации

получение таких средств было нереальным. Единственным возможным выходом стала

девальвация рубля.

Антикризисная программа Кириенко не сыграла той роли, которую могла бы

сыграть. В обстановке острейшего кризиса она не указывала мер, способных его

разрешить, и поэтому вряд ли даже по содержанию могла бы быть названа

антикризисной. Программа оказалась неубедительной для тех, кто мог повлиять

на исход кризиса. Тем не менее, меры, принятые правительством С. Кириенко,

при всех отягчающих последствиях избавили страну от иллюзий, поставили ее на

почву реальности, оказавшейся намного менее благоприятной, чем казалось.

Краткосрочные последствия

Воздействие этих мер на экономику, серьезно усиленное отставкой правительства

С. Кириенко 23 августа, было крайне тяжелым. Решение о расширении валютного

«коридора», или либерализации валютного курса, практически приведшее к

крупнейшей девальвации рубля (к середине ноября падение покупательной

способности в 2,7 раз вместо 15%, на которые рассчитывали), а также к

затянувшейся почти на месяц неопределенности на валютном рынке, имело самые

существенные краткосрочные последствия:

§ расстройство системы платежей и расчетов;

§ остановка потоков импорта; скачок цен на 45% за первые полтора месяца;

§ ажиотаж на потребительском рынке, опустошивший полки магазинов.

Тем не менее, это решение было неизбежным, хотя намного запоздавшим:

следовало бы либерализовать курс не позднее 1 января 1998г., когда кончалось

действие старого валютного «коридора», перейти на «плавающий» курс. Принятое

решение (6,2 руб. за доллар ±15% на 3 года) было близко к этому, но на самом

деле курс держали в гораздо более узком диапазоне, мотивируя это стремлением

поддержать банковскую систему (ей девальвация грозила ростом валютных

обязательств в рублях). Попытки удержать стабильный курс рубля стоили стране

около 9 млрд долл. из валютных резервов, а также увеличения масштабов и

эффекта девальвации.

Вероятно, если бы эти решения были приняты раньше, последствия были бы не

столь ощутимы или, по крайней мере, не совместились бы с дефолтом. Дефолт,

или одностороннее решение о реструктуризации внутреннего долга (по ГКО-ОФЗ),

особенно серьезен по своим среднесрочным последствиям. Последние недели перед

кризисом Минфин РФ утратил возможность рефинансировать долги за счет новых

заимствований. Примерно два месяца все денежные доходы бюджета уходили на

незапланированное погашение ГКО–от 3 до 6 млрд. руб. каждую неделю. При этом

почти остановилось финансирование бюджетной сферы, армии и т.д. Камчатка в

течение ряда лет испытывала топливный кризис, потому что в тот период не было

денег на завоз топлива. Дефолт стал фактом, альтернативой ему была

монетизация долга, то есть печатание денег, притом в крупных масштабах.

Все ожидавшиеся позитивные моменты дефолта, например, возобновление бюджетных

ассигнований хотя бы на зарплату бюджетникам, военнослужащим или сокращение

выплат по обслуживанию долга в 1999г., были сведены на нет. Возобновить в

полном объеме плановые ассигнования оказалось невозможным, так как кризис

вызвал резкое падение сбора налогов, практически эквивалентное месячным

расходам на эти цели (около 6 млрд. руб.). Сокращение предстоящих выплат по

ГКО-ОФЗ оказалось в значительной мере «съеденным» в переговорах, которые

затем все равно пришлось вести с инвесторами по реструктуризации долга.

Мораторий на выплату долгов нерезидентам в течение 90 дней также ныне

осуждается. Но это решение было одним из наименее негативных. Это было время

для того, чтобы попытаться спасти ситуацию, найти деньги, договориться с

кредиторами. Другое дело, что возможности эти были использованы лишь в

незначительной мере.

Так или иначе, но в течение примерно 1,5-2 месяцев краткосрочные последствия

кризиса были отчасти преодолены. Цены в октябре и ноябре повысились

соответственно на 4,5 и 5,7%, курс стабилизировался на уровне 15-17 руб. за

доллар. Восстановилась торговля, хотя объем импорта существенно упал и

обеднел ассортимент. Сказалось влияние рыночных сил, а также достаточно

эффективных действий Центробанка по восстановлению платежей и стабилизации

валютного рынка. Деятельность нового правительства РФ тоже можно было бы

оценить удовлетворительно: оно не делало почти ничего такого, что могло сразу

дать отрицательный эффект.

С чисто экономической точки зрения решения 17 августа имели большей частью

краткосрочные последствия, хотя, конечно, скачок цен и потеря денег в

проблемных банках будут еще долго ощущаться и населением, и предприятиями.

Тем не менее, среднесрочные проблемы обусловлены отнюдь не столько

обострившимся кризисом, сколько более глубокими и длительными причинами.

Рассмотрим три основные–инфляцию, кризис банковской системы, дефолт по

внешнему долгу.

С точки зрения перехода к рыночной экономике финансовый кризис 1998 г.

означает срыв третьей, наиболее успешной, как казалось, попытки финансовой

стабилизации.

Первый взрыв инфляции, обусловленный падением курса рубля и ростом цен на

импортные товары, остановлен, поскольку до последнего времени ограниченными

были масштабы эмиссии. Если бы ее удалось избежать, то уже через полгода—год

страна вернулась бы к ситуации лета 1997 г. и могла бы продолжить

поступательное движение.

На IV квартал 1998 г. правительство РФ испросило 25 млрд. руб. на продажу ЦБР

нерыночных облигаций, 23,5 млрд. руб. потрачено. Здесь учтена только эмиссия

на покрытие бюджетного дефицита. Кроме того, операции ЦБР по поддержке

банковской системы обошлись примерно в 30-35 млрд. руб. С момента введения

новых порядков валютных торгов ЦБР приобрел около 1 млрд. долл., то есть

эмитировал не менее 15 млрд. руб., валюта же затем передается Минфину для

расчетов по внешнему долгу. В результате только до конца прошлого года

получилось как минимум 70-80 млрд. руб., что составило примерно 45-50%

денежной базы середины августа. Итог сказался уже в декабре, когда месячная

инфляция достигла 11,6% против 5,7% в ноябре.

Требовалось жесткое выполнение бюджета, так как большее смягчение бюджетной и

денежной политики грозит гиперинфляцией со всеми вытекающими отсюда

последствиями. Страна была бы отброшена уже не в 1995 год, а в 1992, только

без резервов того времени, истощенная предыдущими тремя попытками

стабилизации и лоббистскими усилиями по их срыву.

Распространено мнение, что банковский кризис обусловлен дефолтом по ГКО: в

них была вложена большая часть активов крупных банков и дефолт привел к

резкому их обесценению, что наряду с паникой среди вкладчиков и подкосило

наши банки.

На самом деле ситуация выглядит несколько иначе. До 70% всех ГКО-ОФЗ

принадлежали Центробанку и Сбербанку. Еще значительную долю держали

иностранные инвесторы. Российские частные коммерческие банки также имели в

активах ГКО-ОФЗ, и власти действительно просили покупать свои бумаги, а потом

не продавать их, чтобы "не сломать" рынок. Но, кроме того, средства банков

были вложены в валютные облигации, считавшиеся совершенно надежными. Когда

начался финансовый кризис, еще задолго до дефолта эти бумаги вместе с ГКО-ОФЗ

резко потеряли в цене. В то же время наши банки активно привлекали ресурсы с

Запада в виде синдицированных кредитов, посредством форвардных контрактов, в

частности, под залог, российских бумаг. Долги к июлю 1998 г. составили 19,2

млрд. долл. С ухудшением ситуации контрагенты потребовали дополнительных

гарантий.

Могущество наших крупнейших так называемых уполномоченных банков зиждилось

либо на "особых" отношениях с бюджетом, с таможней, то есть с доступом к

"прокручиванию" государственных средств, либо на контроле над финансовыми

потоками важных экспортных производств. Однако они не имели серьезной основы,

поскольку от бюджета их постепенно отдаляли, а реальная сфера была в глубоком

кризисе: она не давала банкам кредитных ресурсов и не могла привлечь кредиты

из-за низкой платежеспособности. Банки, кредитовавшие предприятия, либо,

устанавливали над ними контроль, либо терпели убытки. Для них условием

процветания было держаться подальше от реальной сферы и быть поближе к

бюджету. Изменить положение могли только основательная реформа предприятий и

окончательная финансовая стабилизация. А на это требовалось много времени и

усилий, в том числе со стороны самих банков, по формированию клиентуры.

Экспансия ГКО если и нанесла банкам ущерб, то, прежде всего тем, что еще

несколько лет позволила им не заниматься активно работой с реальным сектором

и собственным оздоровлением. Однако болезненная реструктуризация банков, даже

установление за ними более тщательного надзора встречали сопротивление.

Некоторые банки вообще считались неприкасаемыми за "заслуги" перед властью.

Таким образом, банковский кризис был неизбежен, события 17 августа дали ему

толчок. План реструктуризации банковской системы, предложенный новым

руководством ЦБР, вызывал сомнения. Из двух компонент, обязательных в таком

плане–ужесточение требований к банкам и меры поддержки, включая

финансирование их рекапитализации, предпочтение отдавалось второй. Причем

поддержка так называемых системообразующих и привилегированных банков в

регионах грозила воспроизведением докризисной ситуации и, стало быть, новым

кризисом.

Банковская система в результате кризиса 1998 года с учетом всех ее

обязательств имела отрицательный капитал. Рекапитализация была возможна лишь

за счет привлечения капиталов иностранных инвесторов или посредством эмиссии.

Как бы то ни было, восстановление банковской системы болезненно отразилось на

ее клиентах.

Известно, что правительство РФ в 1999 г. по внешним долгам должно заплатить

17,5 млрд. долл., но было официально признано, что сделать это не удастся.

Последствия приостановки платежей по внешним долгам (это уже точно

банкротство страны) очень серьезны, хотя были специалисты, полагающие, что

нам снова, в третий раз (1992 и 1998 гг.), пойдут на уступки.

Подъем российской экономики без иностранных кредитов и инвестиций невозможен

как минимум 15-20 лет. Все разговоры об опоре на собственные силы

беспочвенны, ибо после 10 лет кризиса экономика нуждается в полном обновлении

с использованием, лучших мировых достижений. Договоренности о

реструктуризации долга альтернативы нет.

Помимо всего прочего кризис снизил реальные доходы преимущественно небогатой

части населения: в 2000 г. реальные доходы населения составляли 84% их уровня в

1997 г., в 2001 г. они увеличились на 5,8%, что явно недостаточно для

восстановления совокупного спроса до величины, способной стимулировать

динамичное расширение товарного воспроизводства.

¯

Они превзошли все ожидания. Рост ВВП в 1999 г.—52%; в 2000 г.—8,3%. В 1999 г.

инвестиции выросли на 5%, а в 2000 г.—на 17,5%. Вторая волна роста (осень

1999 г.—лето2000 г.) опирались на увеличение экспорта и инвестиций в «узкие

места» (в нефтяной промышленности—ремонт скважин).

В ноябре 1999 г. были восстановлены экспортные пошлины на нефть, газ и ряд

других товаров, что положительно сказалось на доходах федерального бюджета.

К концу 2000 г Центробанк. увеличил свои резервы до 28 млрд долл., к середине

2001 г.—36 млрд долл., против 10 млрд. долл. в августе 1998 г, из которых 6

млрд. приходилось на золото. Эмиссия рублей в этот период не приводила к росту

инфляции: в 2000 г. денежная база выросла в 1,5 раза, а цены—на 20%. В

результате монетизации бартер, взаимозачеты и денежные суррогаты стали уходить

в прошлое.¯¯

Основной задачей Правительства РФ сегодня является обеспечение высоких

устойчивых темпов роста экономики страны и сокращение разрыва по уровню

экономического развития с ведущими странами Запада. Позитивные предпосылки

для этого существуют. Проведенные преобразования, которые затрагивают

различные сферы экономической политики (налоговую, пенсионную, бюджетную,

структурную и др.), обеспечили сохранение как экономического роста, так и

положительных тенденций в экономике, сложившихся в последние годы.

Прежде всего, в стране четвертый год подряд происходит экономический рост. За

2002 г. прирост ВВП составил около 4%, промышленного производства—4,2%. Хотя

к концу года темпы прироста этих показателей замедлились, такое изменение

динамики во многом связано с характером сезонных колебаний.

В целом за 1999-2002 гг. прирост ВВП составил около 25,5%, производства

промышленной продукции—35,8%. К концу 2000 г. показатели уровня жизни почти

достигли докризисных значений.

Следует, однако, отметить, что базой для обеспеченного экономического роста

являются сырьевые отрасли, которые функционировали в условиях относительно

благоприятной конъюнктуры цен в 1999-2000 гг. Понятно, что это не может

продолжаться долго. Кроме того, рост на основе внешней конъюнктуры не может

быть устойчивым в долгосрочном периоде. Вот почему изменение сложившейся

структуры российской экономики в ближайшее время станет, по намечающимся

планам работы, основной задачей Правительства РФ.

Актуальность задачи подтверждается анализом важнейших качественных

показателей. Так, в структуре ВВП России существенная доля приходится на

сырьевые отрасли. В первую очередь на отрасли топливно-энергетического

комплекса и металлургию. Такое положение отражается и на структуре

российского экспорта, показатель которого только по товарным статьям,

связанным с нефтью, газом, металлами и лесоматериалами, составляет около 60%.

В то же время показатели роста самих этих отраслей в последнее время не очень

высоки: рост производства нефтяной промышленности в 2002 г. по сравнению с

2001 г. колеблется около 8%, газовой—4, черной металлургии - немногим более

2%. Их динамика близка к своему пределу. Такие отрасли не могут гарантировать

в долгосрочном периоде необходимого подъема российской экономике.

Вместе с тем в экономике присутствуют противоречивые тенденции, которые

указывают на неустойчивый характер факторов и источников наблюдаемого роста.

Согласно данным статистики, в целом экономический рост продолжается. Однако

темпы его уже не те, что были в прошедшие 2 года. Так, общая динамика

основных макроэкономических показателей в 2001 и первой половине 2002 года

характеризуется снижением против уровня, достигнутого в 2000 г. Более того,

итоги развития экономики в первом полугодии 2002 г. подтверждают наличие и

более активное воздействие таких негативных тенденций, которые могут привести

в замедлению темпов роста уже в ближайшей перспективе.

Инфляция деструктивно воздействует на экономику обрабатывающей промышленности

и народное хозяйство в целом. По расчетам специалистов, превышение темпов

роста цен на электроэнергию, газ, уголь и продукцию химической промышленности

над средним уровнем удорожания по промышленности в целом составило в 2001 г.,

соответственно указанным отраслям 18, 28, 11 и 8%. Это существенно ухудшило

финансовое положение предприятий обрабатывающей промышленности, сельского

хозяйства, строительства и повлекло за собой уменьшение добавленной стоимости

в этих отраслях, являющихся основой конечного потребительского и

инвестиционного спроса.

Таблица 2. Динамика произведенного ВВП (прирост в % к предыдущему году)

| 2000 г. | 2001 г. | 2002г. (оценка) | | ВВП | 9,0 | 5,0 | 3,7 | | Производство товаров | 11 | 6,5 | 3,7 | | Промышленность | 9,5 | 4,9 | 3,8 | | Сельское хозяйство | 12,7 | 10,8 | 2,7 | | Строительство | 15,9 | 9,9 | 4,7 | | Производство услуг | 7,5 | 3,7 | 3,7 | | Рыночные услуги | 8,8 | 4,6 | 4,6 | | Транспорт | 4,9 | 2,6 | 2,0 | | Торговля и общепит | 13,1 | 5,9 | 7,4 | | Нерыночные услуги | 1,3 | -0,8 | -0,9 |

Также снижаются темпы роста по всем направлениям конечного использования ВВП.

На сегодняшний день после некоторого оживления экономики вновь намечается

спад, в том числе и потребительских расходов. Скажем, реформа ЖКХ и повышение

цен на коммунальные услуги повлекло за собой сокращение потребительского

спроса.

Также понижается и валовое накопление капитала, и спрос на инвестиции,

наблюдается заметное сокращение прироста материальных оборотных средств (в ряде

отраслей, особенно в сельском хозяйстве, материальных оборотных средств

недостаточно даже для минимального расширения воспроизводства).

¯

Правительство признало свою ответственность за образование как ключевой

фактор конкурентоспособности страны, ее экономического роста, будущей

стабильности и процветания. В этой связи запланировано увеличение инвестиций

в образование: в ближайшие 5 лет предполагается увеличить долю бюджетного

финансирования образования в ВВП с 3,5 до 4,5% с ежегодным увеличением

финансирования из федерального бюджета на 25%, из регионального — на 10%.

Около 15% средств, выделяемых на начальное, а также среднее и высшее

профессиональное образование, предназначаются на развитие базы образования

(покупку оборудования, ИТ и компьютеров, повышение квалификации

преподавателей, научные разработки) и 7,5% — на общее образование.

Особые усилия будут направлены на то, чтобы сделать образование

привлекательной областью для инвесторов, включая предприятия и отдельных

граждан. По оценкам специалистов рост внебюджетного финансирования составит

до 2-2,2% ВВП (по сравнению с 1,5% — на текущий момент). Для привлечения

дополнительных инвестиций в сферу образования целесообразно рассмотреть

вопрос о введении льготного налогообложения частных инвестиций, включая

освобождение от уплаты налогов с благотворительных пожертвований, а

предприятиям, вкладывающим деньги в образование, разрешить включать затраты

на подготовку и переподготовку персонала в производственные затраты.

Что касается науки и инноваций, то нужно заметить, что российская «заводская»

наука незначительна по своим ресурсам, которые не превышают 6% затрат на

исследования и разработки. Кроме того крайне низка доля высших учебных

заведений, выполняющих исследования и разработки: их число в течение 1999-

2001 гг. снизилось с 453 до 388, а поскольку вновь созданные частные вузы не

ведут исследований, то научная деятельность характерна только для 40%

российских вузов.

Также недостаточным остается уровень инновационной активности в промышленности.

Российская наука отличается слабой инновационной ориентацией. Провалы рыночных

преобразований в сфере инноваций обнаруживаются не только кризисным спадом

производства 1990-х гг. Крайне низкая востребованность научно-технических

достижений—менее 5% зарегистрированных изобретений и полезных моделей стали

объектами коммерческих сделок в 1992-2001 гг.—в значительной мере объясняется

их неподготовленностью к практическому внедрению.

¯

Своеобразным результатом кризиса 1998 г. стал тот факт, что предприятия,

сумевшие в первые 2 кризисных года (1998-1999) добиться роста совокупной

факторной производительности, более успешно развивались впоследствии и сейчас

сумели добиться заметных результатов. Так из 653 предприятий выборки, по

которым проводился анализ, 23% предпринимали усилия по модернизации. Из

анализа этой же выборки можно сделать некоторые выводы, которые, впрочем,

разумнее будет принимать лишь как гипотезы.

1. после реформ 1990х годов в экономике шли весьма интенсивные процессы

адаптации предприятий к рыночным условиям, вследствие чего нерыночный сектор,

в частности, в промышленности резко сократился. Однако в значительной степени

это было вызвано кризисом 1998 года, с одной стороны, повысившим активность

большей части предприятий, а с другой—заметно понизившим планку выживаемости.

2. позитивные структурные изменения происходили в основном в год кризиса

и сразу после него, но затем их интенсивность упала. Благоприятная

конъюнктура на внешних рынках привела к снижению активности предприятий в

области модернизации. Те, кто испытывал ограниченность ресурсов и острую

конкуренцию, быстрее повышали эффективность. Видимо, на данной стадии

развития российской экономики вызовы, требующие мобилизации усилий, более

полезны, чем благоприятные условия (что, конечно же, не означает, что их не

нужно создавать вовсе).

3. модернизация шла медленно, условий в экономике для нее было явно

недостаточно, конкуренция на большинстве рынков была слабой. Если не

изменятся стимулы к модернизации и повышению конкурентоспособности, ускорение

экономического роста не произойдет.

4. сегодня «локомотивом» экономики являются крупные финансово-

промышленные группы, имеющие ресурсы главным образом благодаря экспорту. Но

их активность существенно зависит от внешней конъюнктуры и способствует

сохранению сложившейся структуры экономики.

Самое интересное, что по данным исследований ГУ-ВШЭ (В. Бессонов, С.

Авдашева), рост совокупной факторной производительности (СФП) выше там, где

кризис был более глубоким. Лучшие показатели—в сельском хозяйстве, худшие—в

торговле и на транспорте, где ситуация более благополучная и, видимо, меньше

стимулы к повышению эффективности. В отраслях немонополизированных,

столкнувшихся с более жесткими ограничениями спроса, стимулы к повышению

эффективности оказались сильнее. За годы реформ отраслевая структура СФП

заметно улучшилась: сырьевые отрасли получали больше ресурсов, обрабатывающие

отрасли использовали скромные ресурсы более производительно.

По данным конъюнктурных опросов Центра экономической конъюнктуры (ЦЭК) при

правительстве РФ, загрузка производственных мощностей в промышленности в 1994

году составила примерно 50%, в IV квартале 1998 года―37%, а во II

квартале 2002 года поднялась до 57%, что составило максимум за весь период

реформ.

Увеличение инвестиций в основной капитал началось только с 1999 г., причем от

очень низкой базы. Достигнув максимальных размеров в 2000 г. (17%), темпы

затем стали меньше, а в 2002 г. резко упали до 2,5%. В первые месяцы 2003 г.

инвестиции росли на 11% в годовом исчислении. Надежды на инвестиционный бум

есть, но пока не оправдываются. Поэтому размер основного капитала в

экономике, в том числе в промышленности, остается примерно таким же, каким он

был в 1998 г. Коэффициенты обновления и выбытия почти одинаковые, только в

2000-2001 гг. наметилось превышение первых над вторыми. В целом можно сделать

вывод, что большинство предприятий продолжают проедать капитал, и даже кризис

не заставил их предпринять усилия по модернизации и развитию производства.

После кризиса инвестиционный климат улучшался медленно, медленно менялись и

ожидания его улучшения. На сегодняшний день общие условия инвестирования не

так уж плохи, есть ресурсы, но нет условий, которые вынуждали бы привлекать

кредиторов и инвесторов, ликвидировать бизнес в случае его убыточности. То

есть рыночные механизмы работают плохо или не работают вовсе, что говорит о

незавершенности структурных реформ в России. И решение проблемы модернизации

упирается не в нехватку денег, а в отсутствие действенных стимулов.

Итоги социально-экономического развития за 2000-2002 гг. показывают, что

структура промышленного производства не изменяется. По-прежнему темпы роста

связаны с развитием сырьевых, экспортоориентированных отраслей. Это зависит

от цен на мировом рынке и физического расширения экспорта. Интенсивного

расширения экспорта товаров в физическом выражении в ближайшее время не

предвидится, а импорт товаров растет. Следовательно чистый экспорт будет

падать, что оказывает понижающее влияние на темпы роста. Усиливается

зависимость внутренней экономики от внешних возможностей и рисков.

В 2003—2005 гг. темпы роста промышленного производства прогнозируются на

уровне достигнутых в 2002 г., или 3,5—4,0%. В сельском хозяйстве, где высокие

темпы роста резко упали в 2002 г., дальнейшего роста в 2003—2005 гг. не

прогнозируется. Продолжающееся повышение тарифов на транспорте приведет к

замедлению темпов роста услуг транспорта.

Ухудшение условий хозяйственной деятельности отраслей внутренней экономики

приводит к ухудшению конкурентоспособности отечественной продукции по

отношению к импорту.

На 2003—2005 гг. прогнозируется сохранение устойчивого платежного баланса.

На мировом рынке предполагается тенденция увеличения цен на продовольствие,

сельскохозяйственное сырье, на металлы. Цены на нефть хотя и несколько

снизятся, но останутся на высоком уровне.

Экспорт и импорт товаров и услуг будут расти примерно одинаковыми темпами и в

конечном итоге торговое сальдо (чистый экспорт) будет сокращаться, что

отрицательно повлияет на темпы роста ВВП. На основе расчетов СНС в целом и по

секторам экономики можно заключить, что балансирующей статьей счетов

производства, образования первичных доходов, распределения и

перераспределения является располагаемый национальный доход.

Производство ВВП в целом по экономике по секторам внутренней экономики

связано с внешней деятельностью, которая отражается в счете остального мира

по статье "сальдо операций с доходами и текущими трансфертами" (это доходы от

собственности и оплаты труда и текущие трансферты). По прогнозу платежного

баланса сальдо по этим статьям несколько возрастет, а располагаемый

национальный доход составит примерно 98% к ВВП.

Сумма располагаемого дохода, полученного всеми секторами, равна

национальному доходу (валовому или чистому) в целом по экономике.

Располагаемый доход используется на расходы для конечного потребления

материальных благ и услуг и на сбережения. Сбережения—это часть

располагаемого дохода, которая может быть использована для финансирования

валового накопления. Надо иметь ввиду, что нельзя смешивать сбережения по

определению в СНС с приростом денежной наличности и депозитами в банках.

Прогнозируемый расчет расходов на конечное потребление материальных благ и

услуг связан с прогнозом доходов населения, в том числе заработной платы,

доходов от собственности и социальных трансфертов. Оплата труда наемных

работников в 2003—2005 гг. (в % ВВП) в соответствии с прогнозом производства

примерно стабилизируется на уровне 2002 г. Социальные трансферты несколько

уменьшатся. Рост расходов на потребление материальных благ и услуг замедлился

уже в 2002 г., а в 2003—2005 гг. стабилизируется и составит, по

предварительным расчетам, примерно 4—4,5%. Исходя из прогноза валового

располагаемого дохода и конечного потребления материальных благ и услуг,

сбережения (см. табл. 3) будут несколько снижаться и составят в 2003 г. 32,2%

против 32,5% в 2002 г. и 38,4%—в 2000 г.

Таблица 3. Структура использования валового располагаемого дохода (в % к ВВП).

| 2000 г. | 2001 г. | 2002 г. (оценка) | 2003 г. (прогноз) | | Расходы на конечное потребление | 61,6 | 65,2 | 67,5 | 67,8 | | Валовое сбережение | 38,4 | 34,8 | 32,5 | 32,2 |

Основными секторами, в которых формируются сбережения являются сектор

нефинансовых предприятий и сектор домашних хозяйств. Сектор государственных

учреждений является в основном перераспределительным, следовательно, чистыми

кредиторами во внутренней экономике являются сектора нефинансовых предприятий

и домашних хозяйств.

В секторе нефинансовых предприятий необходимы мероприятия на микроуровне по