Реферат: Мировая валютная система, валютный рынок и валютный курс

Государственный Университет Управления

Институт Информационных Систем Управления

Специальность Информационные системы в управлении РЕФЕРАТ

На тему

«Мировая валютная система, валютный рынок и валютный курс»

Выполнен студенткой

Студенческий билет

Группа

Дата выполнения работы

Руководитель Погорельская С.В.

Москва, 2000

ОГЛАВЛЕНИЕ

СТР.

I.Введение...................................3-5

II.Главная часть................................6-32

2.1. Валютный рынок............................6-9

2.1.1. Участники валютного рынка................6-7

2.1.2.Функции валютного рынка..................7-8

2.1.3. Виды валютных рынков....................8-9

2.2.Валютный курс............................10-21

2.2.1.Функции валютного курса...................10

2.2.2.Факторы, влияющие на валютный курс...........10-12

2.2.3.Понятие реального курса....................12-13

2.2.4.Паритет покупательной способности.............14-15

2.2.5.Фиксированные и свободноплавающие валютные курсы.15-20

2.2.5.2.Свободно плавающие валютные курсы ......15-18

2.2.5.1.Фиксированные валютные курсы...........18-20

2.3.Мировые валютные системы.....................21-32

2.3.1.Парижская валютная система: золотой стандарт......21-22

2.3.2.Генуэзская валютная система................22-23

2.3.3.Бреттон Вудсская система..................23-25

2.3.4.Ямайская валютная система..................25

2.3.5.Европейский экономический союз.............25-32

2.3.5.1.Цели создания европейского союза..........25-27

2.3.5.2.Перспекивы функционирования Евро.......27-31

III.Заключение.................................32-33

IV.Список литературы..............................34

I. ВВЕДЕНИЕ

В данном реферате рассмотрены функции, виды валютных курсов. Здесь

рассказывается об истории мировых валютных систем, этапы развития

Европейского союза и преимущества и недостатки евро. В этом реферате также

дается характеристика валютным рынкам.

Международные валютные отношения являются составной частью и одной из

наиболее сложных сфер рыночного хозяйства. В них сосредоточены проблемы

национальной и мировой экономики, развитие которых исторически идет

параллельно и тесно переплетаясь. По мере интернационализации хозяйственных

связей увеличиваются международные потоки товаров, услуг и особенно капиталов

и кредитов. Межхозяйственные связи немыслимы без налаженной системы валютных

отношений. В специфической форме они реализуют и развивают законы денежного

обращения, действующего внутри страны.

Большое влияние на международные валютные отношения оказывают ведущие

промышленно развитые страны, которые выступают как партнеры соперники.

Последние десятилетия отмечены активизацией развивающихся стран в этой сфере.

Международные валютные отношения – это экономические отношения, связанные с

функционированием мировых денег и обслуживающие различные виды хозяйственных

связей между странами (внешняя торговля, вывоз капитала, инвестирование

прибылей, предоставление займов и субсидий, научно-технический обмен, туризм,

государственные и частные переводы и др.).

Отдельные элементы валютных отношений появились еще в античном мире - Древней

Греции и Древнем Риме - в виде вексельного и меняльного дела. Следующим

этапом их развития явились средневековые “вексельные ярмарки” в Лионе,

Антверпене и других торговых центрах Западной Европы, где производились по

переводным векселям (траттам). В эпоху феодализма и становления

капиталистического способа производства стала развиваться система

международных расчетов через банки.

Развитие международных валютных отношений обусловлено ростом производительных

сил, созданием мирового рынка, углублением международного разделения труда,

формированием мировой системы хозяйства, интернационализацией хозяйственных

связей.

Международные валютные отношения постепенно приобрели определенные формы

организации на основе интернационализации хозяйственных связей.

Валютные отношения функционируют в сфере распределения и обмена. Однако,

обладая относительной самостоятельностью, они через платежные балансы,

валютные курсы, кредитные и расчетные операции оказывают многообразное

воздействие на состояние мировой капиталистической экономики, на ход

общественного воспроизводства, направление темпы и экономические пропорции

отдельных стран, их международные экономические отношения.

Валютная система-форма организации и регулирования валютных отношений,

закрепленная национальным законодательством или межгосударственными

соглашениями.

Различают национальные и мировые системы.

Исторически первыми возникли национальные валютные системы, закрепленные

национальным законодательством с учетом норм международного права.

Национальная валютная система является составной частью денежной системы

страны, хотя она относительно самостоятельна и выходит за национальные

границы. Ее особенности определяются степенью развития и состоянием экономики

и внешнеэкономических связей страны.

Национальная валютная система неразрывно связана с мировой валютной системой,

то есть формой организации мировых валютных отношений, закрепленной

межгосударственными соглашениями. Мировая валютная система сложилась к

середине XIX в. Характер функционирования и стабильность мировой валютной

системы зависят от степени соответствия ее принципов структуре мирового

хозяйства.

Международный обмен товарами, услуг и капиталов вовлекает в свою орбиту

валютный рынок. Импортеры обменивают национальную валюту на валюту той

страны, где они получают товары и услуги. Экспортеры, в свою очередь, получив

экспортную выручку в иностранной валюте, продают ее в обмен на национальную

валюту. Инвесторы, вкладывая капитал в экономику той или иной страны,

испытывают потребность в ее валюте.

Валютный курс оказывает большое влияние на многие макроэкономические

процессы, происходящие в обществе. От уровня валютного курса, с помощью

которого сопоставляются цены на товары и услуги, произведенные в разных

странах, зависит конкурентоспособность национальных товаров на мировых

рынках, объемы экспорта и импорта, а, следовательно, состояние баланса

текущих операций.

Валютный курс воздействует на направление международных потоков капитала.

Решение о вложении национального капитала в активы той или иной страны

принимается исходя из ожидаемой реальной прибыли на инвестируемый капитал,

которая зависит от процентной ставки и ожидаемых изменений валютного курса.

Валютный курс, наряду с процентной ставкой, сам по себе выступает ценой

актива. При наличии развитых активных рынков сегодняшняя стоимость актива,

получение которого ожидается в будущем, определяется дисконтированием его

будущей стоимости в соответствии с процентной ставкой и ожидаемым уровнем

валютного курса. Динамика валютного курса, степень и частота его колебаний

являются показателями экономической и политической стабильности общества.

Валютный курс выступает объектом макроэкономической политики. С его помощью

нередко происходит урегулирование платежного баланса. Валютный курс играет

важную роль при разработке и проведении кредитно-денежной политики, поскольку

поддержание определенного уровня валютного курса может потребовать

использование официальных валютных резервов, что неизбежно отразится на

предложении денег в экономике. В странах с переходной экономикой при

осуществлении программ стабилизации валютный курс может использоваться в

качестве «номинального якоря» в борьбе с высокой инфляцией или

гиперинфляцией.

II 2.1.Валютный рынок

Валютный рынок – это особый рынок, на котором осуществляются валютные сделки,

то есть обмен валюты одной страны на валюту другой страны по определенному

номинальному валютному курсу.

Номинальный валютный (обменный) курс – это относительная цена валют двух

стран, или валюта одной страны, выраженная в денежных единицах другой страны.

Когда используется «валютный курс», то речь идет о номинальном обменном

курсе.

Установление курса национальной денежной единицы в иностранной валюте в

данный момент называется валютной котировкой. Курс национальной денежной

единицы может определяться как в форме прямой котировки, когда за единицу

принимается иностранная валюта (например, 6 тыс. российских рублей за доллар

США), так и в форме обратной котировки, когда за единицу принимается

национальная денежная единица (обратная котировка применяется в основном в

Великобритании и по ряду валют в США). Использование обратной котировки

позволяет сравнивать курс национальной валюты с иностранными валютами на

любом валютном рынке.

Когда цена единицы иностранной валюты в национальных денежных единицах

растет, говорят об обесценении (удешевлении) национальной валюты. И наоборот,

когда цена единицы иностранной валюты в национальных денежных единицах

падает, говорят об удорожании национальной валюты.

Подавляющая часть денежных активов, продаваемых на валютных рынках, имеет вид

депозита до востребования в крупнейших банках, осуществляющих торговлю друг с

другом. Лишь незначительная часть рынка приходится на обмен наличных денег.

Именно на межбанковском валютном рынке осуществляются основные котировки

валютных курсов.

Национальные валютные рынки, обслуживающие движение денежных потоков внутри

страны, интегрированы в мировой валютный рынок, на котором осуществляются

валютные операции и расчеты, связанные с международным движением товаров,

услуг и капиталов. Мировой валютный рынок, функционирующий круглосуточно с

понедельника до пятницы, связывает воедино национальные валютные рынки с

помощью современных средств коммуникации, таких как телефон, телеграф,

компьютерные сети.

2.1.1.Участники валютного рынка

Участниками валютного рынка выступают коммерческие и Центральные банки,

валютные биржи, брокерские агентства, международные корпорации.

Основные участники валютного рынка – это коммерческие банки, которые не

только диверсифицируют свои портфели за счет иностранных активов, но и

осуществляют валютные сделки от лиц фирм, выходящих на внешние рынки в

качестве экспортеров и импортеров. Валютные сделки по экспорту и импорту

товаров и услуг каждой страны составляют основу определения стоимости

национальной валюты.

Центральные банки выступают на валютных рынках двояким образом. Прежде всего,

они являются участниками рынка, имеющими подобно коммерческим банкам

собственные интересы. Другой задачей центральных банков является обеспечение

устойчивости собственной валюты не только внутри страны, но и в отношениях с

другими валютами. Поэтому они участвуют в операциях на валютных рынках для

защиты собственной валюты. Центральные банки стран, входящих в валютные

системы, обязаны поддерживать в твердо установленных границах курсы своей

валюты относительно других стран, входящих в данную систему. При

необходимости с помощью операций купли-продажи валюты они должны

восстанавливать курсовые соотношения.

К услугам банков и небанковских финансовых институтов обращаются и

индивидуальные участники валютного рынка, например, туристы, путешествующие

за пределами своей страны; лица, получающие денежные переводы от

родственников, проживающих за границей; частные инвесторы, вкладывающие

капитал в иностранную экономику.

2.1.2Функции валютного рынка

Валютный рынок, прежде всего, обеспечивает валютно-кредитное и расчетное

обслуживание экспортно-импортных операций, а также валютные операции,

связанные с инвестированием капитала за пределы национальной экономики.

Кроме того, валютный рынок предоставляет возможности хеджирования, то есть

страхования валютных рисков. При хеджировании экономические агенты, желая

уменьшить риск, связанный с колебаниями валютного курса, которые могут

оказать негативное воздействие на их капитал, стремятся избавиться от чистых

обязательств в иностранной валюте, то есть достичь баланса между активами и

пассивами в данной валюте.

Если, например, экспортер из Германии получает валютную выручку в размере 100

тыс. долл. США и хочет избавиться от неопределенности в оценке их будущей

стоимости, он может немедленно обменять полученные доллары на немецкие марки

по текущему курсу и инвестировать их под процент в Германии, независимо от

срока, к которому потребуется данная сумма.

Наконец, валютный рынок позволяет осуществлять валютные спекуляции, то есть

играть на будущей цене валюты. Поведение участников валютного рынка, желающих

получить максимальный выигрыш от валютной сделки, зависит от разницы между

процентными ставками на национальном и зарубежном денежном рынке, а также от

ожидаемых изменений валютного курса.

Так, если экспортер из Германии, получивший валютную выручку в размере 100

тыс. долл. США, которые потребуются ему через шесть месяцев, не ожидает

никаких изменений в уровне валютного курса, то он будет инвестировать

полученную сумму в американский банк, если ставка процента в США выше, чем в

Германии, и обменяет доллары на марки через шестимесячный срок. Если ставка

процента окажется выше в Германии, то экспортер немедленно обменяет

полученную сумму на марки и инвестирует их в немецкие активы.

Если же предположить, что уровень процентных ставок в США и Германии одинаков

(например, 4% на шестимесячный депозит), но ожидается обесценение немецкой

марки с 1.5 марки за доллар до 1.6 марки за доллар, то экспортеру выгоднее

положить деньги в американский банк и обменять их на марки через шесть

месяцев, что позволит получить ему большую сумму – 166.4 тыс. марок

(1.6*1.04*100 тыс.) вместо 156 тыс. марок (1.5*1.04*100 тыс.) сегодня.

Таким образом, общее правило для спекулятивных операций в иностранной валюте

состоит в том, что их прибыльность зависит от того, насколько валюта упадет в

цене сверх разницы в процентных ставках по депозитам в национальной и

иностранной валюте. Однако спекулятивные операции прибыльны лишь в том

случае, если участникам рынка, верно, удастся спрогнозировать ожидаемые

изменения валютного курса.

2.1.3. Виды валютных рынков

Одним из самых больших валютных рынков выступает рынок спот, или рынок

немедленной поставки валюты (в течение 2 рабочих дней).

Экономические агенты также могут воспользоваться услугами срочного

(форвардного) валютного рынка. Если участнику валютного рынка потребуется

купить иностранную валюту через определенный период времени, он может

заключить так называемый срочный контракт на покупку этой валюты. К срочным

валютным контрактам относятся форвардные контракты, фьючерсные контракты и

валютные опционы.

Как форвардный, так и фьючерсный контракт представляют собой соглашение между

двумя сторонами об обмене фиксированного количества денег на определенную

дату в будущем по заранее оговоренному (срочному) валютному курсу. Оба

контракта обязательны к исполнению. Различие между ними состоит в том, что

форвардный контракт заключается вне биржи, а фьючерсный контракт

приобретается и продается только на валютной бирже с соблюдением определенных

правил посредством открытого предложения цены валюты голосом.

Валютный опцион – это контракт, который предоставляет право (но не

обязательство) одному из участников сделки купить или продать определенной

количество иностранной валюты по фиксированной цене в течение определенного

периода времени. Покупатель опциона выплачивает премию его продавцу взамен

его обязательств реализовать вышеуказанное право.

Срочный валютный курс слагается из курса спот на момент заключения сделки и

премии или дисконта, то есть надбавки или скидки, в зависимости от процентных

ставок в данный момент. Валюта с более высокой процентной ставкой будет

продаваться на форвардном рынке с дисконтом по отношению к валюте с более

низкой процентной ставкой. И наоборот, валюта с более низкой процентной

ставкой будет продаваться на форвардном рынке с премией по отношению к валюте

с более высокой процентной ставкой. В международной практике наряду с

разницей в процентных ставках используется процент по депозитам на

межбанковском лондонском рынке, то есть ставка ЛИБОР. Разность между

форвардным валютным курсом и курсом спот исчисляется по формуле:

es x (iB-iA) x t

100x360

где es – курс спот (количество национальной валюты на единицу

иностранной), iA, iB – процентные ставки по депозитам в

иностранной и национальной валюте, - срок форварда (в днях).

Срочный валютный рынок позволяет, как страховать валютные риски, так и

спекулировать валютой.

2.2. Валютный курс

2.2.1 Функции валютного курса

Важным элементом валютной системы является валютный курс. Валютный курс

необходим для:

1) взаимного обмена валютами при торговле товарами, услугами, при движении

капиталов и кредитов. Экспортер обменивает вырученную иностранную валюту на

национальную, так как валюты других стран не могут обращаться в качестве

законного и платежного средства на территории данного государства. Импортер

обменивает национальную валюту на иностранную для оплаты товаров, купленных

за рубежом. Должник приобретает иностранную валюту на национальную для

погашения задолженности и выплаты процентов по внешним займам;

2) сравнения цен мировых и национальных рынков, а также стоимостных

показателей разных стран, выраженных в национальных или иностранных валютах;

3) периодической переоценки счетов в иностранной валюте фирм и банков.

Валютный курс – «цена» денежной единицы одной страны, выраженная в

иностранных денежных единицах или международных валютных единицах (СДР, ЭКЮ).

Внешне валютный курс представляется участникам обмена как коэффициент

пересчета одной валюты в другую, которая определяется соотношением спроса и

предложения на валютном рынке. Однако стоимостной основой валютного курса

является покупательная способность валют, выражающая средние национальные

уровни цен на товары, услуги, инвестиции.

Производители и покупатели товаров и услуг с помощью валютного курса

сравнивают национальные цены с ценами других стран. В результате

сопоставления выявляется степень выгодности развития какого-либо производства

в данной стране или инвестиций за рубежом.

В связи с резким увеличением международного движения капиталов на валютный

курс влияет покупательная способность валют по отношению не только к товарам,

но и финансовым активам.

2.2.2. Факторы, влияющие на валютный курс

Рассмотрим факторы, которые влияют на валютный курс. Среди них можно выделить

следующие:

1. Изменения во вкусах потребителей. Любые изменения во вкусах или

привязанностях потребителей к изделиям другой страны изменяют спрос или

предложение на валюту этой страны, а также изменяют ее валютный курс.

Например, если технологические достижения американцев в производстве

компьютеров делают их технику наиболее привлекательной для британских

потребителей и промышленности, то они, покупая больше американских

компьютеров, поставят больше фунтов на валютные рынки, и курс доллара

повысится. И наоборот, если английский твид станет более популярным в США, то

спрос на фунт возрастет, и курс доллара снизится.

2. Темп инфляции. Соотношение валют по их покупательной способности (паритет

покупательной способности), отражая действие закона стоимости, служит

своеобразным хребтом валютного курса. Поэтому на валютный курс влияет темп

инфляции. Чем выше темп инфляции в стране, тем ниже курс ее валюты, если не

противодействуют иные факторы. Инфляционное обесценивание денег в стране

вызывает снижение покупательной способности и тенденцию к падению их курса к

валютам стран, где темп инфляции ниже. Данная тенденция обычно прослеживается

в средне- и долгосрочном плане. Выравнивание валютного курса, приведение его

в соответствие с паритетом покупательной способности происходят в среднем в

течение двух лет.

Зависимость валютного курса от темпа инфляции особенно велика у стран с

большим объемом международного обмена товарами, услугами и капиталами. Это

объясняется тем, что наиболее тесная связь между динамикой валютного курса и

относительным темпом инфляции проявляется при расчете курса на базе

экспортных цен.

3. Состояние платежного баланса. Активный платежный баланс способствует

повышению курса национальной валюты, так как увеличивается спрос на нее со

стороны иностранных должников. Пассивный платежный баланс порождает тенденцию

к снижению курса национальной валюты, так как должники продают ее на

иностранную валюту для погашения своих внешних обязательств.

4. Разница процентных ставок в разных странах. Изменение процентных ставок в

стране воздействует при прочих равных условиях на международное движение

капиталов, прежде всего краткосрочных. Повышение процентной ставки

стимулирует приток иностранных капиталов, а ее снижение поощряет отлив

капиталов, в том числе национальных, за границу.

5. Деятельность валютных рынков и спекулятивные валютные операции. Если курс

какой-либо валюты имеет тенденцию к понижению, то фирмы и банки

заблаговременно продают ее на более устойчивые валюты, что ухудшает позиции

ослабленной валюты. Валютные рынки быстро реагируют на изменения в экономике

и политике, на колебания курсовых соотношений. Тем самым они расширяют

возможности валютной спекуляции и стихийного движения “горячих” денег.

6. Степень использования определенной валюты на еврорынке и в международных

расчетах.

7. На курсовое соотношение валют воздействует также ускорение или задержка

международных платежей. В ожидании снижения курса национальной валюты

импортеры стараются ускорить платежи в иностранной валюте, чтобы не нести

потерь при повышении ее курса. При укреплении национальной валюты, напротив,

преобладает ее стремление к задержке платежей в иностранной валюте.

8. Степень доверия к валюте на национальных и мировых рынках. Она

определяется состоянием экономики и политической обстановкой в стране, а

также рассмотренными выше факторами, оказывающими воздействие на валютный

курс. Причем дилеры учитывают не только данные темпы экономического роста,

инфляции, уровень покупательной способности валюты, соотношение спроса и

предложения валюты, но и перспективы их динамики.

2.2.3.Понятие реального курса.

Реальный валютный курс характеризует соотношение, в котором товары одной

страны могут быть проданы в обмен на товары другой страны. Для определения

реального валютного курса марки к доллару приведем числовой пример.

Сравним цены двух неизменных потребительских корзин, то есть двух наборов

товаров и услуг, приобретаемых типичным американским и немецким потребителем

в лице домашних хозяйств и фирм (при этом предполагается, что в каждой

потребительской корзине относительно большой удельный вес приходится на

товары и услуги, произведенные в собственной стране).

Пусть корзина американского потребителя стоит 100 долларов, а немецкого – 200

марок. Для сравнения двух корзин необходимо все цены привести к единой

размерности. Если номинальный валютный курс составляет 2 марки за доллар,

соответственно потребительская корзина в США стоит 200 марок (2·100). При

данных ценах реальный валютный курс составит одну корзину немецкого

потребителя за одну корзину американского потребителя:

2 марки/долл.·100 долл.

200 марок

Увеличение данного показателя называется реальным обесценением марки по

отношению к доллару. Реальное обесценение марки может произойти в результате

ее номинального обесценения, а также из-за роста цены потребительской корзины

в США или снижения цены потребительской корзины в Германии. При обесценении

немецкой марки с 2 до 2,2 марки за доллар реальный валютный курс составит 1,1

немецкой корзины за одну американскую:

2,2 марки/долл.·100 долл.

200 марок

Реальное обесценение в данном примере означает падение покупательной

способности марки в США по сравнению с ее покупательной способностью в

Германии.

Уменьшение данного показателя в связи с удорожанием марки, снижением цены

потребительской корзины в США или ростом цены потребительской корзины в

Германии означает реальное удорожание марки относительно доллара.

В общем виде реальный валютный курс характеризует соотношение цен на товары

за рубежом и в данной стране, выраженных в одной валюте. Другими словами,

реальный валютный курс – это относительная цена товаров, произведенных в двух

странах. Реальный валютный курс R определяется как:

R=eP*/P,

Где е – номинальный валютный курс, P*- уровень цен за рубежом

(в иностранной валюте), Р – уровень внутренних цен (в национальной валюте).

Реальный валютный курс оценивает конкурентоспособность страны на мировых

рынках товаров и услуг. Увеличение данного показателя, или реальное

обесценение, означает, что товары и услуги за рубежом стали относительно

дороже, и, следовательно, потребители как внутри страны, так и за рубежом

предпочтут отечественные товары иностранным. Снижение данного показателя, или

реальное удорожание, напротив, свидетельствует о том, что товары и услуги

данной страны стали относительно дороже, и она теряет конкурентоспособность.

Существуют и иные подходы к оценке реального валютного курса. Он может

определяться как отношение цен товаров, пригодных для международного обмена,

к которым относится продукция сельского хозяйства, нефть, автомобили,

промышленное оборудование и т.п., к цене товаров, не являющихся объектом

международной торговли, к которым относится жилье и большинство услуг.

R=ePt/Pn,

где е – номинальный валютный курс; Pt – цена товаров,

пригодных для международного обмена (в иностранной валюте); Pn –

цена товаров, не являющихся объектом международной торговли (в национальной

валюте).

Этот показатель также оценивает международную конкурентоспособность страны.

Снижение R определяется как отношение издержек на оплату труда в единице

продукции за рубежом к данному показателю внутри страны.

R=eW*/W,

где е – номинальный валютный курс; W*- удельные издержки на оплату

труда за рубежом (в иностранной валюте); W – удельные издержки на оплату труда

внутри страны (в национальной валюте). Чем выше этот показатель, тем дешевле

производство товаров внутри страны и выше конкурентоспособность.

2.2.4.Паритет покупательной способности

Закон единой цены может быть применен и к международным рынкам. Он

утверждает, что товары, являющиеся объектом международной торговли, не могут

продаваться на разных рынках по сильно различающимся ценам, ибо такое

положение активизировало бы деятельность спекулянтов, которая в конечном

итоге привела бы к выравниванию цен. Следовательно, в долгосрочном плане цены

на товары, предназначенные для международного обмена, исчисленные в одной и

той же валюте и очищенные от налогов и тарифов, должны быть одинаковыми. Этот

закон получил название паритета покупательной способности (ППС).

Согласно концепции ППС, в длительной перспективе реальный валютный курс

должен оставаться неизменным. Поэтому номинальный валютный курс всегда

изменяется ровно настолько, насколько это необходимо для того, чтобы

компенсировать разницу в динамике уровня цен в разных странах. Если инфляция

в данной стране превосходит темп роста цен за границей, то при прочих равных

условиях, национальная валюта будет иметь тенденцию к удешевлению.

Однако теория ППС не лишена недостатков. В частности, процесс выравнивания

цен в разных странах затруднен тем, что не все товары и услуги вовлекаются в

международную торговлю. Выравниванию цен может также препятствовать наличие

внешнеторговых барьеров, ограничение конвертируемости национальной валюты,

контроль над движением капитала и т.п. Кроме этого, товары, являющиеся

объектом международной торговли, не всегда полностью взаимозаменяемы для

отдельных групп потребителей.

Сторонники теории ППС тем не менее утверждают, что она справедлива в

долгосрочном плане и не требует того, чтобы закон единой цены выполнялся с

абсолютной точностью. Даже в том случае, если закон единой цены не действует

в отношении какого-либо товара, общий уровень цен и валютный курс практически

не отклоняется от значений, исчисленных на основе ППС. Если товары и услуги в

данной стране становятся дороже, чем в других странах, спрос на товары и в

данной стране падает, «подталкивая» внутренние цены и валютный курс к уровню,

обеспечивающему ППС. Поэтому, несмотря на то, что в действительности реальный

валютный курс может колебаться, его колебания будут небольшими или

временными.

Поэтому в действительности реальный валютный курс может колебаться, но его

колебания будут небольшими или временными.

2.2.5. Свободно плавающие и фиксированные валютные курсы

Как масштабы, так и устойчивость дефицита или актива платежного баланса, а

также характер мер, предпринимаемых страной для преодоления

несбалансированности, зависят от применяемой системы валютных курсов.

Существует два полярно противоположных варианта систем валютных курсов:

1) система гибких или плавающих валютных курсов,

при которой курсы обмена национальных валют друг на друга определяются

спросом и предложением;

2) система жестко фиксированных валютных курсов,

при которой изменениям валютных курсов в результате колебания спроса и

предложения препятствуют государственное вмешательство в функционирование

рынков иностранных валют или другие механизмы.

2.2.5.1 Свободно плавающие валютные курсы.

Свободно плавающие валютные курсы определяются беспрепятственной игрой спроса

и предложения. Рассмотрим курс, или цену, по которой американские доллары

могут быть обменены, скажем, на британские фунты стерлингов. Как показано на

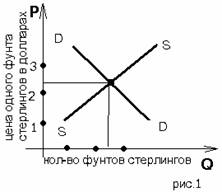

рисунке 1, спрос на фунты будет снижаться, а предложение фунтов – повышаться.

Почему?

Падающий спрос на фунты, изображенный прямой DD, указывает на то, что если

фунт станет менее дорогим для американцев, то и британские товары станут для

них дешевле. Это заставляет американцев расширять спрос на британские товары

и, следовательно, на фунты, с помощью которых можно купить эти товары.

Предложение фунтов падает (SS), потому что по мере того как цена фунта,

выраженная в долларах, повышается (то есть цена доллара, выраженная в фунтах,

падает), у британцев появляется склонность покупать больше американских

товаров. Причина, конечно, заключается в том, что при все более высоких ценах

на фунты в долларах англичане смогут получить больше американских долларов и

поэтому больше американских товаров на каждый фунт. Таким образом,

американские товары становятся дешевле для британцев, что стимулирует их

покупать больше американских товаров. Покупая американские товары, они

поставляют фунты на валютный рынок, поскольку для приобретения американских

изделий они должны обменять фунты на доллары.

Точка пересечения спроса и предложения на фунты определит цену фунтов в

долларах. В этот момент равновесный валютный курс равняется 2 дол. за 1 ф.

ст.

Валютный курс, устанавливаемый свободными рыночными системами, может

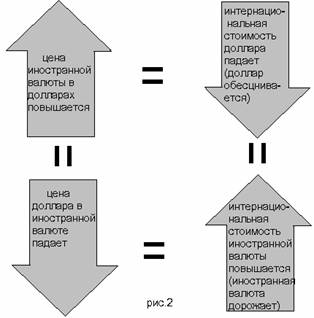

изменяться и действительно часто изменяется. Когда цена фунта в долларах

увеличивается, например, поднимается с 2 дол. за 1 ф.ст. до 3 дол. за 1

ф.ст., то говорят,что стоимость доллара понизилась, или доллар обесценился по

отношению к фунту. В более общем виде обесценение валюты означает, что для

покупки одной единицы какой-либо иностранной валюты (фунтов) потребуется

затратить больше единиц национальной валюты (долларов). И наоборот, когда

цена фунта в долларах снижается – падает с 2 дол. за 1 ф.ст. до 1 дол. за 1

ф.ст., - стоимость доллара повышается, или доллар дорожает по отношению к

фунту. В общем виде удорожание валюты означает, что на покупку единицы какой-

либо иностранной валюты (фунтов) потребуется затратить меньше единиц

национальной валюты (долларов). Если доллар обесценивается по отношению к

фунту, то фунт относительно доллара дорожает, и наоборот. Эти закономерности

показаны на рис. 2

Сторонники системы гибких валютных курсов считают, что она обладает

несомненным достоинством: гибкие валютные курсы автоматически корректируются

таким образом, что в конечном счете, исчезают дефициты и активы платежных

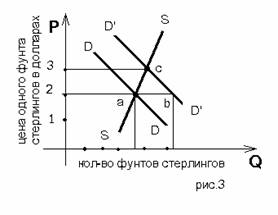

балансов. Это можно пояснить с помощью линий SS и DD на рис.3, которые

соответствуют линиям спроса и предложения на рис.1. Равновесный валютный

курс 2 дол. = 1 ф.ст. предполагает, что отрицательного и положительного

сальдо платежного баланса нет. При валютном курсе 2 дол. = 1 ф.ст. количество

фунтов, требующихся американцам для импорта английских товаров, оплаты

британских транспортных и страховых услуг, выплаты процентов и дивидендов на

британские инвестиции в США, равно количеству фунтов, предоставленными

британцами в счет оплаты американского экспорта товаров и услуг, выплаченных

процентов и дивидендов по американским инвестициям в Великобритании.

Предположим, что потребительские вкусы американцев изменились, и они решили

покупать больше британских автомобилей или что в США повысился по сравнению с

Великобританией, что процентные ставки в США упали относительно Великобритании.

Любое из этих событий или все они вместе обусловят рост спроса американцев на

британский фунт с DD, скажем, до D’D’ на рис.3. Видно, что при первоначальном

валютном курсе 2 дол. = 1 ф.ст. дефицит американского платежного баланса

составил ab. То есть при курсе 2 дол. = 1 ф.ст. американцы испытывали

нехватку фунтов в размере ab. Американские операции экспортного типа

позволят получить фунты в объеме, но для финансирования операций импортного

типа американцам потребуется ф.ст. В связи с тем, что мы имеем дело с рынком,

где действует свободная конкуренция, эта нехватка изменит валютный курс (цену

фунта в долларах) с 2 дол. = 1 ф.ст. до, скажем, 3 дол. = 1 ф.ст., то есть курс

доллара снизится.

Валютный курс является весьма специфической ценой, которая связывает все

внутренние цены с ценами в другой стране.

Изменение валютного курса, следовательно, изменяет цены на все британские

товары для американцев и на все американские товары для потенциальных

британских покупателей. В частности именно эти изменения валютного курса

повлияют на относительную привлекательность американского импорта и экспорта

таким образом, что будет восстановлено равновесие в платежном балансе США.

Для американца изменение цены фунта в долларах с 2 долл. до 3 долл. означает,

что автомобиль «триумф стоимостью 9 тыс. ф. ст., который раньше можно было

купить за 18 тыс. долл., теперь будет стоить 27 тыс. долл. Другие британские

товары также подорожают для американцев. Следовательно, американский импорт

британских товаров и услуг будет снижаться (графически- bc).

Напротив, с точки зрения Великобритании, валютный курс, то есть цена доллара

в фунтах, упал. Международная стоимость фунта поднялась. Американские товары

подешевели для британцев, и наметилась тенденция к росту американского

экспорта в Великобританию (ac). Оба описанных выше изменения – снижение

американского импорта из Великобритании и увеличение американского экспорта –

явились именно тем, что было необходимо для выравнивания дефицита платежного

баланса США. Короче говоря, свободное колебание валютных курсов, реагируя на

сдвиги в спросе и предложении иностранной валюты, автоматически корректирует

дефициты и активы платежных балансов.

Хотя система гибких валютных курсов имеет тенденцию автоматически устранять

несбалансированность платежей, она может вызвать некоторые серьезные

проблемы:

1) Неопределенность и сокращение торговли. Риск и неопределенность,

связанные с использованием гибких валютных курсов, могут внести нарушения в

торговые потоки.

2) Условия торговли. Условия торговли

страны будут ухудшаться при падении интернациональной стоимости ее валюты.

3) Нестабильность. Свободное колебание

валютных курсов может оказывать также дестабилизирующее влияние на внутреннюю

экономику. Значительные колебания курсов вначале стимулируют, а затем

оказывают депрессивное воздействие на отрасли, производящие товары на

экспорт.

2.2.5.2. Фиксированные валютные курсы

На другом полюсе находятся страны, которые часто фиксировали или

«закрепляли» свои валютные курсы, пытаясь преодолеть недостатки, присущие

системе гибких курсов. Для того чтобы проанализировать последствия и проблемы,

связанные с системой фиксированных курсов, предположим, что США и

Великобритания решили поддерживать валютный курс 2 дол. = 1 ф. ст.

Основная проблема заключается, конечно, в том, что правительство, объявляя

доллар приравненной по стоимости к стольким-то фунтам, не декретирует

стабильность в отношении спроса и предложения фунта. Поскольку спрос и

предложение со временем изменяются, государство для стабилизации валютного

курса должно прямо или косвенно вмешиваться в функционирование валютного

рынка. Предположим, что спрос США на фунты поднялся, дефицит платежного

баланса США вырос. Это значит, что американское правительство поддерживает

валютный курс, который ниже равновесного курса. Как могут США компенсировать

нехватку фунтов? Необходимо изменить рыночный спрос или предложение либо и

то, и другое. Существует несколько способов решения этой задачи.

1. Использование резервов. Наиболее приемлемый способ закрепления

валютного курса – манипулирование рынком с помощью официальных резервов.

Известно, что валютные резервы являются просто запасами иностранной валюты,

которыми владеют отдельные государства. В качестве «мировых денег», или,

другими словами, в качестве резервов, обычно используется золото.

2. Торговая политика. Один из наборов политических альтернатив включает

меры, связанные с введением прямого контроля над торговыми и финансовыми

потоками. В условиях нехватки фунтов стерлингов США могут пойти на

поддержание валютного курса за счет сдерживания импорта (тем самым, снижая

спрос на фунты) и поощрения экспорта (тем самым, увеличивая предложение

фунтов). В частности импорт можно сократить путем введения пошлин. С другой

стороны, американское правительство может субсидировать некоторые

американские экспортные товары и таким образом увеличивать предложение фунтов

стерлингов. Главная проблема, возникающая при использовании этих мер,

заключается в том, что они сокращают объем мировой торговли, деформируют ее

структуру и торговые связи, внося нарушения в экономическую целесообразность.

3. Валютный контроль: рационирование. Другой альтернативой является

валютный контроль, или рационирование. В условиях валютного контроля США

попытается справиться с проблемой нехватки фунтов, выдвигая требования о

продаже ему всех фунтов, полученных американскими экспортерами. Затем

правительство, в свою очередь распределит этот небольшой запас фунтов между

различными американскими импортерами. Таким способом американское

правительство ограничит американский импорт тем количеством иностранной

валюты, которое удалось выручить от американского экспорта.

4. Внутреннее макроэкономическое регулирование. Последним средством

поддержания валютного курса является такое использование внутренней налоговой

или денежной политики, при котором устраняется нехватка фунтов. В частности,

ограничительные налоговые и денежные меры снизят национальный доход США

относительно национального дохода Великобритании.

Сторонники системы фиксированных валютных курсов утверждают, что ее

использование уменьшает риск и неопределенность, связанные с международной

торговлей и финансами. Считается, что применение фиксированных валютных

курсов приводит к расширению объемов взаимовыгодной торговли и финансовых

операций. Однако жизнеспособность систем с фиксированными валютными курсами

зависит от двух взаимосвязанных условий: 1)наличия достаточных резервов и

2)случайного возникновения незначительных по своим размерам дефицитов или

активов платежного баланса. Большие и постоянные дефициты могут свести на нет

резервы страны. Страна с недостаточными валютными резервами сталкивается с

менее желательными вариантами выбора. С одной стороны, она должна будет

решиться на болезненные и политически непопулярные макроэкономические меры

адаптации в виде инфляции или спада. С другой стороны, этой стране, возможно,

придется прибегнуть к протекционистской торговой политике или валютному

контролю, которые ограничивают объемы международной торговли и финансов.

2.3 Мировые валютные системы

Одна и та же валютная система со своими стандартами не может существовать

долго, так как ее развитие начинает отставать от развития экономики.

Результатом возникающих противоречий становится кризис. При кризисе мировой

валютной системы нарушается действие ее структурных принципов, и резко

обостряются валютные противоречия, существующая валютная система заменяется

на новую. В истории валютных отношений было несколько валютных систем.

2.3.1. Парижская валютная система: золотой стандарт

Первая мировая валютная система стихийно сформировалась в XIX в. в форме

золотомонетного стандарта. Юридически она была оформлена межгосударственным

соглашением на Парижской конференции в 1867 г., которое признало золото

единственной формой мировых денег.

Парижская валютная система базировалась на следующих структурных принципах:

● ее основой являлся золотомонетный стандарт;

● в соответствии с золотым содержанием валют устанавливались их золотые

паритеты;

● режим свободно плавающих курсов валют складывался с учетом рыночного

спроса и предложения, но в пределах золотых точек.

Считалось, что в стране принят золотой стандарт, если она выполняет три условия:

1. Устанавливает определенное золотое содержание своей денежной единицы.

2. Поддерживает жесткое соотношение между своими запасами золота и

внутренним предложением денег.

3. Не препятствует свободному экспорту и импорту золота.

Система золотого стандарта имеет следующие преимущества.

1. Стабильные валютные курсы способствуют снижению

неопределенности и риска и тем самым стимулируют рост объемов международной

торговли.

2. Золотой стандарт автоматически выравнивает дефициты и активы

платежных балансов.

Золотой стандарт обладает также двумя недостатками.

1. Главный недостаток состоит в том, что страны, в которых действует

золотой стандарт, должны примириться с внутриэкономическими процессами

приспособления, принимающими такие неприятные формы, как безработица и

сокращение доходов с одной стороны и инфляция – с другой. Соглашаясь на

золотой стандарт, страны должны быть готовы подвергнуть свою экономику

процессам макроэкономической перестройки.

2. Золотой стандарт может функционировать только до тех пор, пока один из

участников не исчерпает свои золотые запасы.

2.3.2. Генуэзская валютная система

После валютного хаоса, возникшего в результате первой мировой войны, был

установлен золото-девизный стандарт, основанный на золоте и ведущих валютах,

конвертируемых в золото. Платежные средства в иностранной валюте,

предназначенные для международных расчетов, стали называться девизами. Вторая

мировая валютная система была юридически оформлена межгосударственным

соглашением, достигнутом на Генуэзской международной экономической

конференции в 1922 г. Ее основой явились золото и девизы – иностранные

валюты.

После первой мировой войны валютно-финансовый центр сместился из Западной

Европы в США. Это было обусловлено следующим. Значительно возрос валютно-

экономический потенциал США, увеличился экспорт капитала. США стали ведущим

торговым партнером большинства стран, а Нью-Йорк превратился в мировой

финансовый центр.

В 1924 г. произошло перераспределение официальных золотых резервов: 46%

золотых запасов капиталистических стран сосредоточились в США. США развернули

борьбу за гегемонию доллара, однако статус резервной валюты он получил лишь

после второй мировой войны.

Достигнутая валютная стабилизация была взорвана мировым кризисом 30-х годов.

Первый этап (1929-1930) ознаменовался обесценением валют аграрных и

колониальных стран, так как резко сократился спрос на сырье на мировом рынке

и цены на него понизились на 50-70%.

На втором этапе (1931 г.) слабым звеном в мировой валюте оказались Германия и

Австрия в связи с отливом иностранных капиталов, уменьшением официального

золотого запаса и банкротством банков. Германия ввела валютные ограничения,

прекратила платежи по внешним долгам и размен марки на золото. Фактически в

стране был отменен золотой стандарт, а официальный курс марки был заморожен

на уровне 1924 г.

Третий этап ознаменовался отменой золотого стандарта в Великобритании осенью

1931 г., когда мировой экономический кризис достиг апогея.

На четвертом этапе валютного кризиса в апреле 1933 г. был отменен

золотомонетный стандарт в США – экономический кризис перерастал в депрессию

особого рода.

На пятом этапе осенью 1936 г. в эпицентре валютного кризиса оказалась

Франция, которая дольше других стран поддерживала золотой стандарт.

В результате кризиса Генуэзская валютная система утратила относительную

эластичность и стабильность. Мировая валютная система была расчленена на

валютные блоки – группировки стран, зависимых в экономическом, валютном и

финансовом отношениях от возглавляющей блок державы.

Основные валютные блоки – стерлинговый (с 1931 г.) и долларовый (с 1933 г.).

В состав стерлингового вошли страны Британского содружества наций, а также

Гонконг и некоторые государства, экономически тесно связанных с

Великобританией, - Египет, Ирак и т. д. В долларовый блок вошли США, Канада,

многие страны Центральной и Южной Америки, где господствовал американский

капитал.

В период второй мировой войны валютные ограничения ввели как воюющие, так и

нейтральные страны.

2.3.3. Бреттон Вудсская система.

Разработка проекта новой валютной системы началась еще в апреле 1942 г., так

как страны опасались потрясений, подобных валютному кризису после первой

мировой войны в 30-х годах.

На валютно-финансовой конференции ООН в Бреттон-Вудсе (США) в 1944 г. были

установлены правила организации мировой торговли, валютных, кредитных и

финансовых отношений и оформлена третья мировая валютная система. Принятыми

на конференции соглашениями (устав МВФ) вводился золото-девизный стандарт,

основанный на золоте и двух резервных валютах – долларе США и фунте

стерлингов.

Бреттон-вудское соглашение предусматривало четыре формы использования золота

как основы мировой валютной системы:

1) сохранены золотые паритеты валют и введена их фиксация в МВФ;

2) золото продолжало использоваться как международное

платежное и резервное средство;

3) опираясь на свой возросший валютно-экономический

потенциал и золотой запас, США приравнял доллар к золоту, чтобы закрепить за

ни статус главной резервной валюты;

4) с этой целью казначейство США продолжало разменивать

доллар на золото иностранным центральным банкам по официальной цене,

установленной в 1934 г., исходя из золотого содержания своей валюты.

Курсовое соотношение валют и их конвертируемость стали осуществляться на

основе фиксированных валютных паритетов, выраженных в долларах. Девальвация

свыше 10% допускалась лишь с разрешения фонда.

Впервые в истории созданы международные валютно-кредитные организации –

Международный валютный фонд (МВФ) и Международный банк реконструкции и

развития (МБРР). МВФ предоставляет кредиты в иностранной валюте для покрытия

дефицита платежных балансов в целях поддержки нестабильных валют,

обеспечивает валютное сотрудничество стран.

Под влиянием США в рамках Бреттон-вудской системы утвердился долларовый

стандарт – мировая валютная система, основанная на господстве доллара. Доллар

- единственная валюта, конвертируемая в золото, - стал базой валютных

паритетов, преобладающим средством международных расчетов, валютой

интервенции и резервных активов. Такое положение доллара обусловило

экономическое превосходство США и ослабило их конкурентов. Опорой долларовой

гегемонии служил также «долларовый голод» - острая нехватка долларов,

вызываемая дефицитом платежного баланса, особенно по расчетам с США, и

недостатком золото-валютных резервов.

Экономический, энергетический, сырьевой кризисы 60-х дестабилизировали

Бреттон-вудскую систему, изменение соотношения сил на мировой арене подорвало

ее структурные принципы.

С конца 60-х годов постепенно ослабло экономическое, финансово-валютное,

технологическое превосходство США над конкурентами. Западная Европа и Япония,

укрепив свой валютно-экономический потенциал, стали теснить американского

партнера.

Поскольку США использовали доллар для покрытия дефицита платежного баланса,

это привело к огромному увеличению краткосрочной внешней задолженности в виде

долларовых накоплений иностранных банков.

Кризис Бреттон-вудской системы достиг кульминации весной и летом 1971 г.,

когда в его эпицентре оказалась главная резервная валюта. Кризис доллара

совпал с длительной депрессией в США после экономического кризиса 1969-1970

гг. Кризис американской валюты выразился в массовой продаже ее за золото и

устойчивые валюты и в падении курса.

Поиски выхода из кризиса завершились компромиссным Вашингтонским соглашением

«группы десяти» 18 декабря 1971 г. Была достигнута договоренность по

следующим пунктам:

1)девальвация доллара на 7,89% и повышение официальной цены доллара на 8,57%

до 38 дол. За унцию;

2) ревальвация ряда валют;

3) расширение пределов колебания валютных курсов с ±1% до ±2,25% от их

партеров и установление центральных курсов вместо валютных паритетов;

5) отмена 10%-й таможенной пошлины в США.

Вашингтонское соглашение временно сгладило противоречия, но не уничтожило их.

В феврале-марте 1973 г. валютный кризис вновь обрушился на доллар, и цена за

унцию упала до 42,22%.

Кризис Бреттон-вудской валютной системы породил обилие проектов валютной

реформы.

2.3.4. Ямайская валютная система.

Соглашение стран – членов МВФ в Кингстоне (январь 1976 г.) оформило следующие

принципы четвертой валютной системы.

1) введен стандарт СДР вместо золото-девизного стандарта.

2) Юридически завершена демонетаризация золота: отменены его

официальная цена, золотые паритеты, прекращен размен долларов на золото.

3) Странам предоставлено право выбора любого режим валютного

курса.

4) МВФ, сохранившийся на обломках Бреттон-вудской системы,

призван усилить межгосударственное валютное регулирование.

Итоги функционирования СДР свидетельствуют о том, что они оказались далеки от

мировых денег. Более того, возникли проблемы эмиссии и распределения,

обеспечения, метода определения курса и сферы использования СДР. Вопреки

замыслу СДР не стали эталоном стоимости, главным международным резервным и

платежным средством.

Введение плавающих вместо фиксированных валютных курсов в большинстве стран в

марте 1973 г. не обеспечило их стабильности, несмотря на огромные затраты на

валютную интервенцию. Этот режим оказался неспособным обеспечить выравнивание

платежных балансов, покончить с внезапными перемещениями «горячих денег», с

валютной спекуляцией.

Ямайская валютная реформа не обеспечила валютной стабилизации. Кредитные

возможности МВФ, несмотря на увеличение кредитов, остались скромными по

сравнению с огромными международными финансовыми потоками и дефицитом

платежных балансов.

2.3.5. Европейский экономический союз

В ответ на нестабильность Ямайской валютной системы ЕЭС создали собственную

международную (региональную) валютную систему в целях стимулирования процесса

экономической интеграции. 13 марта 1979 г. была создана Европейская валютная

система (ЕВС).

ЕВС базировался на ЭКЮ – европейской валютной единице.

Новый этап в развитии западноевропейской интеграции начался с Единого

европейского акта, принятого в 1987 г., и с программы создания валютного и

экономического союза, разработанной комитетом Ж. Делора в апреле 1989 г. На

основании «плана Делора» к декабрю 1991 г. был выработан Маастрихтский

договор о Европейском союзе. Договор подписан 12 странами ЕС в Маасстрихте

(Нидерланды) в феврале 1992 г., ратифицирован и вступил в силу с 1 ноября

1993 г. Договор предусматривает поэтапное формирование валютно-экономического

союза.

2.3.5.1.Цели создания валютного союза.

Основные цели создания валютного союза и введения евро заключаются в следующем:

· создание крупнейшего мирового экономического

и финансового центра, ключевым инструментом которого становится новая

валюта евро. По замыслу своих создателей ЕВС является мощным стимулом для

ликвидации барьеров между западноевропейскими финансовыми рынками и должен

способствовать их интеграции. В результате в Европе должен возникнуть

крупнейший в мире финансовый рынок, и евро в перспективе будет претендовать

на место ведущей мировой валюты.

· облегчение обменов: нестабильность обменных

курсов внутри действующей европейской валютной системы приводит к тяжелым

последствиям для экономик стран-участниц, которые вынуждены страховаться от

обменных рисков. По мнению экспертов, евро позволит гражданам и предприятиям

ежегодно экономить 8 млрд. долларов благодаря исчезновению этого риска в

Западной Европе.

· создание зоны экономической стабильности. При исключении

фактора риска, связанного с обменными курсами предприятия получат

уверенность при произведении расчетов, следствие этого явится наличие большей

транспарентности и более острой конкуренции. В условиях все более жесткой

глобальной конкуренции это создаст предпосылки для более низких процентных

ставок, стабильности цен и — тем самым — для обеспечения надежных рабочих

мест.

· согласование экономических политик.

· создание противовеса влиянию США,

долларизации мировой экономики

· усиление политических позиций ЕС

на мировой арене.

Сроки введения единой валюты были одобрены главами государств или

правительств 15 стран ЕС на заседании Европейского совета в Мадриде в декабре

1995 г. Тогда же было принято решение о ее названии ("евро").

В мае 1998 года главы государств и правительств 15 стран-участниц,

отталкиваясь от экономических показателей за 1997 г., приняли решение о том,

какие из них удовлетворяют критериям конвергенции для вступления в Валютный

союз:

• уровень инфляции не может превышать 1,5 % от уровня трех стран с

наименьшими темпами инфляции,

• дефицит госбюджета не должен превышать 3 %,

· совокупный государственный долг — 60 % стоимости

валового внутреннего продукта (ВВП) соответствующего государства,

• доходные процентные ставки могут лишь на 2 % превышать процентные ставки

по госзаймам в трех странах с самыми стабильными ценами,

• национальные валюты должны в течение двух лет — без больших колебаний

курса — быть частью европейской валютной системы,

С 1 января 1999 г. начался процесс введения единой валюты в странах,

отвечающих критериям конвергенции:

• были устанавлены не подлежащие пересмотру курсы валют стран-участниц

(взаимные и по отношению к "евро");

• "евро" стал полноправной валютой и официальная "корзина" валют, по которой

исчисляется ЭКЮ, прекратила свое действие;

• была выработана и начала применяться единая денежная политика со стороны

Европейской системы центральных банков (ЕСЦБ), в которую входят центральные

банки стран-участниц и Европейский центральный банк (его учреждение намечено

на 1998 г.), страны-участницы стали исчислять размер своего нового

государственного долга в "евро";

• финансовые рынки также были переведены на "евро".

На завершающем этапе с 2002 года начнется выпуск наличных банкнот и монет

евро. Они будут печататься Европейским Центральным Банком (ЕЦБ) и

национальными центральными банками следующих достоинств: 5, 10, 20, 50, 100,

200 и 500 евро.

2.1.5.2.Перспективы функционирования Евро.

Введение "евро" прежде всего, должно проявиться в государствах,

поддерживающих тесные экономические, торговые и финансовые отношения с ЕС

(страны Центральной и Восточной Европы, Россия, некоторые средиземноморские и

африканские страны).

Так, государства Центральной и Восточной Европы, которые привязывают свои

национальные валюты к немецкой марке, в действительности окажутся

привязанными к "евро", и можно ожидать, что частный сектор будет использовать

его в своих торговых и финансовых отношениях с ЕС.

На международном уровне подобные тенденции могут проявляться более постепенно

в силу инерционного эффекта, который продлил роль доллара после окончания

действия Бреттон-Вудской системы. Широкое использование "евро" сокращает

соответствующие трансакционные и информационные издержки.

Международная роль "евро" проявляется в четырех основных аспектах.

Первый касается коммерческих сделок. Использование "евро" в самом Европейском

союзе, как уже отмечалось, сократит информационные и трансакционные издержки.

Компании, ведущие торговлю главным образом со странами ЕС, будут

заинтересованы в том, чтобы выставлять счета и оплачивать их в "евро". При

широком использовании "евро" в международных торговых операциях европейские

экспортеры не будут более нести курсовые риски или сами страховаться от них.

"Евро" можно было бы также применять в качестве валюты в коммерческих

сделках, в которых не участвуют страны - члены Европейского валютного союза.

Например, если бы новая валюта была задействована так же, как сегодня

немецкая марка, то 30% мирового экспорта фактурировалась бы в "евро".

Применительно к России, около 40% внешней торговли которой приходится на

страны ЕС, это означает, что более половины ее импорта и экспорта исчислялось

и оплачивалось бы в "евро".

Второй аспект затрагивает международный рынок государственных облигаций.

Европейский валютный союз сформирует один из самых широких в мире рынков

государственных облигаций и можно ожидать его дальнейшее быстрое развитие. С

созданием Валютного союза любая эмиссия государственных облигаций стран-

участниц будет осуществляться в "евро".

Поскольку Россия в ближайшие годы закрепит свое возвращение на международные

финансовые рынки, ее руководящие финансовые институты должны будут обратиться

к проблеме баланса между "евро", долларом и другими валютами в новых эмиссиях

долговых обязательств.

Третий аспект связан со структурой активов инвесторов. Простой пересчет в

"евро" активов, выраженных в европейских валютах, приведет к тому, что более

трети мирового портфеля данных активов будет деноминирована в "евро" (доля,

сопоставимая с удельным весом подобных активов в долларах).

Наконец, "евро" должно получить развитие и в качестве резервной валюты.

Диверсификация резервов в иностранных валютах и переход на "евро" будут

связаны с растущим использованием его как инструмента интервенции на рынках

иностранных валют и расчетной валюты в мировой торговле. В основном это будет

зависеть от присущих "евро" характеристик и его использования в международных

финансовых операциях. Перевод валютных резервов в "евро", по-видимому,

продолжит уже очевидную тенденцию. В период с 1973 по 1995 г. доля иены в

официальных валютных резервах выросла с 0,1 до 7,4%, а немецкой марки - с 7

до 14,2%, в то время как доля доллара снизилась с 76 до 61,5%. Центральный

банк РФ должен будет оценить структуру своих валютных резервов в свете

появления единой европейской валюты.

Возможные недостатки введения евро.

· Спекулятивная атака на евро. Так как введение евро будет

сопровождаться определенными трудностями, в частности необходимостью

четкой координации действий ЕЦБ и национальных центральных банков, что в

условиях перехода на одну валюту подвергается сомнению западными

специалистами, то вероятна попытка проведения спекулятивных операций с

евро. Кроме этого спекуляции возможны и по следующим причинам:

o Возможное проведение

спекулятивных атак для снижения курса евро, с последующей скупкой

евро, это может быть связано с тем, что евро потенциально считают

одной из сильнейших валют мира.

o Возможное проведение

спекулятивных атак, с последующей скупкой государственных бумаг

стран, входящих в ЕВС.

· Возможна

массовая безработица и экономический спад общеевропейского масштаба.

Главным фактором конкурентной борьбы станет стоимость труда. Единая

валюта, приведет к тому, что ставки зарплаты в разных странах зоны евро

будут легко сравнимы. Рабочие и их профсоюзы будут инстинктивно давить на

работодателей с целью повысить зарплаты до высшего уровня. И единственный

выход для работодателей, пытающихся сохранить свои цены конкурентоспособными

на мировых рынках, - дальнейшее сокращение рабочей силы. (Уровень

безработицы в ЕС уже превысил 10,6%, достигая в новых землях ФРГ 25%.)

·

Недееспособность ЕЦБ, вследствие противоречивых интересов представителей

разных стран в его руководстве. Подтверждением этого может служить процедура

выбора президента ЕЦБ. По результатам голосования на этот пост был выбран

представитель Голландии В.Дуйзенберг, который сложит свои полномочия,

отработав только половину положенного по уставу срока, т.е. только 4 года.

·

Недовольство той или иной страны-нарушителя по поводу установленных

критериев штрафных санкций. Несмотря на необыкновенно низкий уровень

процентных ставок в течение последних лет, ключевые страны не могут удержать

бюджетный дефицит стабильно ниже 3-% планки

Преимущества введения евро.

· Достижение большей степени интеграции в рамках Европейского Союза.

· Повышение эффективности валютной системы и монетарной политики ЕС.

При наличии одного Центрального банка вместо пятнадцати сегодня, будет

намного проще проводить общую политику в области организации

кредитования, расчетов, ценообразования, налогов и др. Ожидается, что это

позволит эффективно бороться с инфляцией, снизить процентные ставки и уровень

налогов.

· Имея полный контроль над национальной валютой, отдельные европейские

страны сегодня склонны к проведению ее девальвации с целью повышения

конкурентоспособности национальной продукции, оказывая негативное влияние на

единый рынок товаров и услуг.

· Достижение большей эффективности торговых сделок между странами

европейского Союза. Во-первых, это произойдет, как упоминалось выше, за счет

устранения издержек по конвертации средств и сокращения сроков их перевода

в другие страны ЕС. Это даст возможность сокращения размеров оборотного

капитала или ускорения его оборачиваемости в рамках отдельных компаний. Во-

вторых, устраняется возможность потерь, связанных с колебаниями курсов валют

за время осуществления сделок. Таким образом, заключая долгосрочный контракт,

предприниматель может быть уверен, что его прибыль по сделке не будет

"съедена" за счет изменения обменного курса.

· Возможен более быстрый экономический рост.

· Устранение неопределенности при осуществлении сделок, упрощение

межстрановой торговли в рамках ЕС, повышение предпринимательских

ожиданий, более эффективная денежная и экономическая политика должны

привести к более высоким темпам роста экономики ЕС в долгосрочной

перспективе.

· Евро как единая валюта облегчит процесс сравнивания цен. Более

высокая ценовая прозрачность и более серьезная конкуренция должны привести к

пересмотру цен по более низкому уровню. В настоящее время одни и те же товары

предлагаются по очень разным ценам в разных странах, даже с учетом различных

ставок налога с продаж. Наряду с тем, что более не понадобятся утомительные

пересчеты при конвертации валют, потребители теперь будут экономить на

затратах, которые они несли при обмене одной валюты на другую.

· С точки зрения компаний главное преимущество евро - опять-таки

исчезновение колебаний обменных курсов, что значительно облегчит им

планирование своего бизнеса и инвестиций. Это откроет новые возможности для

компаний и вместе с тем предоставит их конкурентам более легкий доступ на

рынок.

· С появлением евро появится возможность создания единого рынка ценных

бумаг, охватывающего все крупные европейские страны. Издержки эмиссии и

подписки резко снизятся, что вызовет настоящий взрыв на этом рынке. Спрос на

ценные бумаги может достичь таких же размеров, как бывало в случаях

предоставления кредитов на очень выгодных для получателя условиях.

Евро, несомненно, выведет внутриевропейские интеграционные процессы

на новые более высокие качественные и количественные уровни.

Перспективы евро в РФ.

Девяносто восемь процентов общего биржевого валютного оборота в РФ приходится

на доллар и порядка двух процентов на все остальные валюты. Опираясь на эту

статистику, приходится констатировать, что появление расчетов в евро вряд

ли существенно скажется на отношениях российского доллара и рубля, сузит

сферу их взаимодействия.

Будущее евро в России зависит от многих факторов. В частности, важными

окажутся решения национальных банков разных стран, а значит, и Банка России,

размещать часть своих резервов в новой валюте или нет. Большое значение

будет иметь выбор валют при номинировании ценных бумаг, эмитированных как

российскими корпорациями, так и государством. Пока не вполне понятно, какую

часть своих резервов отечественные компании и коммерческие банки готовы

перевести в новую европейскую валюту.

В настоящее время российские экспортеры, получающие выручку в отличных от

доллара валютах, вынуждены конвертировать эти средства в американскую валюту,

чтобы выполнить свои обязательства по продаже семидесяти пяти процентов

валютной выручки на специальной торговой сессии.

Следует отметить то, что совершенно нереально, чтобы все страны-члены ЕС

достигли намеченных критериев конвергенции до 2000.

Самая важная и трудноразрешимая проблема для большинства западноевропейских

стран лежит в области бюджетного дефицита. Здесь положение скорее ухудшается,

чем улучшается. Таким образом, практическим следствием Маастрихтского

договора является запрограммированность раскола стран-членов ЕС. При этом

может возникнуть опасность того, что более слабые страны еще сильнее отстанут

в развитии от своих партнеров по ЕС, если последние действительно извлекут

выгоду от участия в ЕВС. Кроме того, валютные связи в рамках ЕС могут стать

полностью непредсказуемыми.

III.ЗАКЛЮЧЕНИЕ

В целом же представляется, что мировая валютная система стоит перед реальной

перспективой полномасштабного валютного кризиса, и от того насколько

адекватными и согласованными будут шаги, предпринимаемые основными

государствами, зависит возможность смягчения формы его проявления и

предотвращения разрушительных последствий для мировой экономики в целом.

Предпосылкой осуществления эффективной макроэкономической политики выступает

не только достоверное знание об ожидаемых изменениях валютного курса, но и

выбор оптимальной с точки зрения достижения полной занятости и стабильного

уровня цен системы валютного курса.

Выбор системы валютного курса какой-либо страной, выступая важнейшей

составляющей макроэкономической стабильности и экономического роста,

определяется уровнем развития и размерами экономики, степенью ее открытости,

состоянием финансовых рынков, степенью диверсифицированности производства,

состоянием платежного баланса, уровнем конкурентоспособности, величиной

резервов иностранной валюты, степенью зависимости экономики от внешней

торговли, общественно-политическим климатом в обществе, состоянием

национальной денежной системы, природой и характером экономических

потрясений, с которыми сталкивается та или иная страна.

Результаты экономических исследований, анализирующих эффективность систем

валютных курсов в различных странах, в том числе в развивающихся и в странах

с переходной экономикой, с точки зрения их влияния на совокупный выпуск,

реальное потребление, уровень внутренних цен и другие макроэкономические

показатели, свидетельствуют о том, что гибкий валютный курс наиболее

предпочтителен для больших относительно «закрытых» экономик с высоко

диверсифицированной структурой производства с относительно высоким уровнем

экономического и финансового развития, а также в тех случаях, когда причиной

экономических неурядиц выступают так называемые «внешние номинальные шоки»

(например, повышение мировых цен на импорт, ухудшение условий торговли) или

«реальные шоки» независимо от природы их происхождения (например, изменение в

структуре спроса на отечественные товары).

В то же время фиксированный валютный курс в его различных формах оказывается

более предпочтительным для небольших открытых экономик, сильно зависимых от

внешней торговли с высокой долей отдельных стран в их внешнеторговом обороте,

а также в том случае, когда страна сталкивается с «внутренними номинальными

шоками» (например, с изменениями в спросе на деньги).

Опыт промышленно развитых, развивающихся стран и стран с переходной

экономикой свидетельствует также о том, что, если выбранная стратегия

валютного курса не отвечает реально складывающейся экономической ситуации,

она может усугубить переживаемые страной экономические трудности. Успех

валютной политики зависит от того, насколько тесно она скоординирована с

другими направлениями макроэкономической политики.

IV.СПИСОК ЛИТЕРАТУРЫ.

1. К. Р. Макконнелл, С. Л. Брю. Экономикс. М.:

Республика,1993,т.2.

2. Н. А. Миклашевская, А. В. Холопов. Международная экономика.

М.:Дело и Сервис.,1998.

3. Миклашевская Н..//МэиМО.-1998.-№2-с.52-66

4. Жуков Н.И. Из истории мировых валютных систем//ЭКО.-1997.-

№9.-с.199-209

5. Павлович В. Евро выходит на арену. // Вечерний Минск. -

1999. - №30.-с.3 |