|

Курсовая: Анализ финансового состояния предприятия

СОДЕРЖАНИЕ

1. Анализ резервов увеличения прибыли предприятия, состояния и структура

балансовой прибыли, анализ факторов, влияющих на сумму прибыли, от реализации

товаров( услуг).

2. Анализ структуры актива баланса

3. Анализ структуры пассива баланса

4. Анализ ликвидности и платежеспособности предприятия.

5. Анализ ликвидности баланса.

6. Анализ финансовой устойчивости предприятия.

7. Анализ рентабельности:

7.1 Показатели рентабельности, их расчет и методы анализа.

8. Анализ деловой активности.

Список использованной литературы.

1. Анализ резервов увеличения прибыли предприятия, состояния и

структура балансовой прибыли, анализ факторов, влияющих на сумму прибыли, от

реализации товаров( услуг).

Анализируя отчёт за 1997 год , рассмотрен его состав:

n баланс

n отчёт о финансовых результатах и их использовании

n отчёт о финансово-имущественном состоянии предприятия

n отчёт о затратах на производство продукции, работ, услуг

n декларация о прибыли предприятия

n расчёт суммы налога на прибыль

n сводный акт сверки с субподрядчиками

n расшифровка балансовой строки “Прочие кредиторы”

n расшифровка балансовой строки “Прочие дебеторы”

n основные средства, поступившие в 1995 году

n основные средства, выбывшие в 1995 году

n расчет в фонд по осуществлению мер по ликвидации последствий

Чернобыльской катастрофы и социальной защите населения

n отчёт об отчислении межотраслевого специального фонда внебюджетных

средств Автономной Республики Крым

n расчёт отчислений в фонд охраны труда Республики Крым

n расчётная ведомость по средствам в государственный фонд содействия

занятости

n отчет по начислению страховых взносов и расходов средств пенсионного фонда

n расчетная ведомость по средствам государственного социального страхования

n пояснительная записка

Для анализа финансового состояния предприятия, его ликвидности и

платежеспособности, а также финансовой устойчивости взята бухгалтерская

отчётность за 4-й квартал 1998 г.

Балансовая прибыль складывается из следующих составляющих:

þ Прибыль от реализации;

þ Прибыль от прочей реализации;

þ Внереализационные доходы;

þ Внереализационные убытки;

Наибольший удельный вес (90%) занимает прибыль от реализации. Прибыль от

прочей реализации составляет 2-3 %: выполнение работ, услуг не профильной или

выпуск продукции неосновной.

Во внереализационные доходы входят: пени, штрафы, неустойки за невыполнение

договорных обязательств поставщиков и покупателей.

Внереализационные убытки - пени, штрафы, неустойки за невыполнение договора

предприятием.

На балансовую прибыль оказывает влияние изменение любого из слагаемых

элементов балансовой прибыли, а также факторы, которые влияют на прибыль от

реализации:

þ цена, объем реализации - влияют на выручку

þ объем производства, себестоимость продукции, ассортимент и

структура выпускаемой продукции - влияет на себестоимость.

Финансовый результат деятельности предприятия

складывается из прибыли и убытков. Они отражаются на активно-пассивном счете

80. На дебете отражаются убытки, на кредите прибыль. Прибыль (убыток) -

является основным обобщающим показателем деятельности предприятия.

Доход предприятия образуется из выручки за реализованную продукцию, товары,

услуги за вычетом материальных и других приравненных к ним затрат (кроме

заработной платы, исключаемой из распределительных отношений).

Прибыль образуется из выручки от реализации за вычетом полной себестоимости

реализованной продукции, включающей расходы на заработную плату.

Конечный финансовый результат или, в целом по предприятию, так называемая

балансовая прибыль, определяется как разница между различными видами прибылей

и внереализационных доходов, учтенных на кредите. И соответственно убытками и

внереализационными расходами, учтенными на дебете.

Балансовая прибыль в балансе показывается в развернутом виде: в активе

баланса - убытки, в пассиве - прибыль.

Поскольку предприятие государственное, после выплаты заработной платы и

налога на прибыль, а также прочих налогов, остатки остаются в распоряжении

предприятия. Налог на прибыль исчисляется по базовой ставке - 30 % от

величины балансовой прибыли.

Сомнительным долгом считается дебиторская задолженность предприятия за

отгруженную продукцию, не оплаченная в установленные сроки и не обеспеченная

соответствующими гарантиями. Суммы сомнительных долгов подлежат

резервированию и отнесению в конце года за счет прибыли предприятия.

Аналитический учет ведется на соответствующем субсчете счета 88 по каждому

сомнительному долгу, на который образован резерв. Резерв сомнительных долгов

образуется на основе результатов проведенной в конце отчетного года

инвентаризации дебиторской задолженности предприятия.

Размер резерва сомнительных долгов определяется по каждому сомнительному

долгу в отдельности в зависимости от финансового состояния

(платежеспособности) должника и возможности уплатить долг.

Если через год, т.е. до конца предстоящего отчетного года после создания

резерва по сомнительным долгам, этот резерв не будет использован (частично

или в комплексе), то неиспользованные суммы присоединяются к прибыли текущего

года.

Фонды специального назначения образуются из прибыли предприятия после

расчетов с бюджетом по налогам в соответствии с действующим

законодательством. Вопросы о видах специальных фондов решаются предприятием

самостоятельно.

На данном предприятии образован единственный фонд специального назначения -

Фонд Накопления, который представляет собой резерв средств для

производственного развития предприятия ( приобретения новой техники,

технологии и т.п.).

Фонды специального назначения образуются:

q за счет оприходования основных фондов, полученных безвозмездно,

различных ценных бумаг, ТМЦ, денежных средств и т.п.;

q за счет сумм фондов специального назначения от дочерних предприятий;

q за счет прибыли и т.п.

Используются фонды специального назначения:

Ø для передачи дочерним предприятиям;

Ø для расчетов с участниками предприятия;

Ø для выплаты премий, вознаграждений работникам предприятия;

Ø для отчислений на социальное страхование из сумм выплаченных

премий, вознаграждений, т.е. оплаты труда;

Ø для выдачи путевок, акций и других денежных документов;

Ø для взятия суммы износа на учет предприятия при безвозмездном

получении фондов;

Ø для списания суммы уценки ТМЦ;

Ø для оплаты различных расходов, связанных с образованием нового

имущества, которые еще не включены в первичную стоимость этого имущества, и

пр;

Кроме образования фондов прибыль также используется на:

1. на суммы возмещения убытков от эксплуатации жилищно-коммунального

хозяйства;

2. выплату начисленных банком процентов по просроченным и отсроченным

займам и кредитам, полеченным для восполнения недостачи собственных

оборотных средств;

3. при возмещении расходов на содержание культурно-просветительских

учреждений и детских лагерей;

4. на суммы погашения банковских кредитов по просроченным и отсроченным

займам и кредитам, полученным для пополнения недостачи собственных оборотных

средств;

В конце года проводят реформацию баланса в порядке перераспределения годовой

суммы прибыли: дебет 80 - кредит 81.

2. Анализ структуры актива баланса

Таблица 1. Анализ структуры актива баланса

| Показатели | На начало | На конец | Отклонения | | периода | периода | абсолютное | относи-тельное | | 1. Всего имущества | 5779.9 | 5692.9 | -87 | -1.5 | | в % | 100 | 100 | | | | 2. Основные средства | 3900.5 | 3862.9 | -37.6 | -.01 | | в % к имуществу | 67.48 | 67.85 | | .37 | | 3. Оборотные средства | 1879.4 | 1830 | -39.4 | -2.1 | | в % к имуществу | 32.52 | 32.15 | | -.37 | | 3.1. Материальные оборотные средства | 384.7 | 423.5 | 38.8 | 10.08 | | в % к оборотным | 20.47 | 23.14 | | 2.67 | | 3.2. Денежные средства и краткосрочные финансовые вложения | 27.6 | 57.6 | 30 | 108.7 | | в % к оборотным | 1.47 | 3.15 | | 1.68 |

По итогу актива в балансе отражается имущество предприятия. Как видно из

расчетов по Таблице 1 в целом имущество предприятия уменьшилось на 87

тыс.грн., что составляет 1,51% по сравнению с началом периода за счёт выбытия

ОС и уменьшения оборотных (-37,6 и -39,4 соответственно). Удельный вес

оборотных средств в имуществе увеличился на 0,37 % по сравнению с началом

периода.

Из расчёта следует, что выбытие ОС повлияло на уменьшение стоимости имущества

на 37,6 тыс.грн. Материальные оборотные средства увеличились к концу периода

на 38,8 тыс.грн., что составляет 10,08 %. Удельный вес денежных средств

незначителен (1,47% и 3,15%).

В анализе изменений имущества предприятия по составу и структуре определяют

тенденцию изменения оборачиваемости оборотных средств. Для этого исчисляют

соотношение выручки от реализации и средней стоимости баланса.

Выручка за данный период составила 230,5 тыс.грн. (данные взяты из Ф2-

прилагается).

Ст-ть на начало + ст-ть на конец

Средняя ст-ть баланса=

2

Средняя ст-ть баланса= 5779,9 + 5692,9 =5736,4

2

230,5

Коэф. оборачиваемости= = 0,04 (4%)

5736,4

3. Анализ структуры пассива баланса

Таблица 2. Анализ структуры пассива баланса

| Показатели | На начало | На конец | Отклонения | | | Периода | периода | абсолют-ное | относи-тельное | | | 1. Всего имущества | 5779.9 | 5692.9 | -87 | -1.5 | | | в % | 100 | 100 | | | | | 2. Собственные средства(капитал) | 3619.8 | 3577.7 | -42.1 | -1.16 | | | в % к имуществу | 62.63 | 62.84 | | .21 | | | 3. Заемные средства | 2160.2 | 2115.2 | -45 | -2.08 | | | в % к имуществу | 37.37 | 37.16 | | -.21 | | | 3.1. Кредиты и заемные средства | | | | | | | в % к заемным | | | | | | | 3.2. Кредиторская задолженность | 2160.2 | 2115.2 | -45 | -2.08 | | | в % к заемным | 1.47 | 3.15 | | 1.68 | | | | | | | | |

В анализируемом периоде предприятие стало привлекать меньше заемных средств

для финансирования своей деятельности на 2.08% и их удельный вес уменьшился

на .21%.

В составе заемных средств отсутствует задолженность по кредитам банка и 100%

составляет кредиторская задолженность.

Собственные оборотные средства отсутствуют.

4. Анализ ликвидности и платежеспособности предприятия.

Под платежеспособностью предприятия понимают возможность своевременно и полно

погашать краткосрочные обязательства.

Платежеспособность предприятия зависит от:

1. Сохранности собственных средств предприятия

2. Ликвидности его баланса

Эффективности оборотных средств

1. Для характеристики сохранности оборотных средств предприятия

используется коэффициент сохранности собственных средств

предприятия, который рассчитывается путем отношения суммы собственных средств

предприятия и их суммы на начало. По данным баланса

К=3577.7/3619.8=0.988

2.Ликвидным считается баланс, если оборотные активные статьи баланса

покрывают или превышают краткосрочные пассивные статьи баланса, на которых

учитывается краткосрочная задолженность.

Коэффициент абсолютной ликвидности

денежные средства + легко реализуемые ЦБ

Кл =

краткосрочная или текущая задолженность

27.6 57.6

Клн = = 0.013 Клк = =

0.027

2160.2 2115.2

Данный показатель позволяет определить, какую часть своих краткосрочных

долгов или обязательств предприятие способно оплатить на день составления

баланса. В международной практике принято считать, что значение данного

коэффициента в пределах 0.25 - 0.35 является достаточным, т.к.

сроки платежа по текущей задолженности не приходятся на один день.

Коэффициент промежуточного покрытия

Ден. средства + легко реализуемые ЦБ + дебеторская задолженность

Кп =

краткосрочная задолженность

27.6 + 1467.1 57.6 +

1282.7

Кпн = = 0.69 Кпк =

= 0.63

2160.2 2115.2

Достаточный коэффициент - 0.7-0.8

Коэффициент общего покрытия

денежные средства + легко реализуемые ЦБ + дебеторская + материальные

оборотные

Коп = задолженность + средства

краткосрочная задолженность

27.6 + 1467.1 + 384.7 57.6 + 1282.7

+ 423.5

Копн = = 0.87 Копк =

= 0.83

2160.2 2115.2

Данный показатель позволяет установить, в какой кратности сумма мобильных

оборотных средств покрывает сумму краткосрочных обязательств и тем самым

подтверждает способность предприятия быстро рассчитаться по своим

краткосрочным долгам, т.е. в значительной мере определяет платежеспособность

предприятия.

Приходится признать, что наш баланс ликвидным не является, т.к. для коэффициента

общего покрытия считается благополучным, если он превышает 2.0

3.Основными показателями, характеризующими оборачиваемость оборотных

средств являются скорость оборота (Одн) и коэффициент оборачиваемости.

Средняя стоимость оборотных средств * количество дней в периоде

Одн =

Объем реализации за период

Средняя стоимость оборотных средств - (1879.4 + 1830)/ 2 = 1854.7

1854.7 * 89

Одн = = 716

230.5

Одн показывает, за сколько дней совершают оборотные средства один оборот.

Объем реализации

Коб =

Средняя стоимость оборотных средств

230.5

Коб = = 0.12 раза

1854.7

Коб показывает, сколько оборотов за период совершили оборотные средства.

5.Анализ ликвидности баланса

Таблица 4 Анализ ликвидности баланса

АКТИВ | Значение, тыс. руб. | ПАССИВ | Значение, тыс. руб. | | на начало периода | на конец периода | | на начало периода | на конец периода | 1. Наиболее лик видные активы | 5341 | 14419 | 1. Наиболее срочные обяза тельства | 15413 | 91755 | | 2. Быстро реализуемые активы | 8176 | 53083 | 2. Краткосрочные пассивы | 76 | 42 | | 3. Медленно реализуемые активы | 5250 | 39175 | 3. Долгосрочные пассивы | 0 | 0 | | 4. Трудно реализуемые активы | 20987 | 24161 | 4. Постоянные пассивы | 22057 | 39041 | | Коэффициент пиквидности, Кл | 0,72 | 0,52 |

1. Анализ финансовой устойчивости предприятия

1. Коэффициент автономии

собственный капитал

Ка =

валюта баланса

3619.8 3577.7

Кан = = 0.62 Как =

= 0.62

5779.9 5692.9

Данный коэффициент должен быть более 0.5; показывает финансовую

независимость предприятия от привлеченных средств, т.е. от внешних источников

финансирования.

2. Коэффициент соотношения заемных и собственных средств

заемные средства

Кс =

собственные средства

2160.2 2115.2

Ксн = = 0.596 Кск = =

0.591

3619.8 3577.7

Данный коэффициент указывает, сколько заемных средств привлечено предприятием

на 1грн. вложенных в активы собственных средств.

3. Коэффициент отношения необоротных средств и собственных

необоротные средства

Ксн =

собственные средства

3900.5 3862.9

Кснн = = 1.077 Кснк =

= 1.079

3619.8 3577.7

Данный коэффициент характеризует степень обеспеченности необоротных средств

собственными.

Коэффициент реальной стоимости ОС в имуществе предприятия.

ОС по остаточной стоимости

К =

валюта баланса

3900.5 3862.9

Кн = = 0.675 Кк = =

0.679

5779.9 5692.9

Коэффициент реальной стоимости ОС и материальных оборотных средств.

ОС по остаточной стоимости + материальные оборотные средства

Кр =

валюта баланса

3900.5 + 384.7 3862.9 +

423.5

Крн = = 0.74 Крк =

= 0.75

5779.9 5692.9

Данные коэффициенты - К и Кр - указывают, насколько эффективно

используются средства предприятия для его предпринимательской деятельности.

5. Анализ рентабельности. 5.1 Показатели рентабельности, их расчет

и методы анализа.

Если предприятие получает прибыль, оно считается рентабельным. Показатели

рентабельности, применяемые в экономических расчетах, характеризуют

относительную прибыльность. Различают показатели рентабельности продукции и

рентабельности предприятия. Рентабельность продукции примеряют в 3-х вариантах:

рентабельность реализованной продукции, товарной продукции и отдельного

изделия. Рентабельность реализованной продукции это отношение прибыли от

реализации продукции к ее полной себестоимости. Рентабельность товарной

продукции характеризуется показателем затрат на денежную единица товарной

продукции или его обратной величиной. (Т-С)/Т100,где Т - товарная

продукция в оптовых ценах предприятия; С - полная себестоимость товарной

продукции. Классической формулой вычисления рентабельности товарной продукции

является формула (Т-С)/ С100.

Рентабельность изделия - это отношение прибыли на единицу изделия к

себестоимости этого изделия. Прибыль по изделию равна разности между его

оптовой ценой и себестоимостью.

Рентабельность предприятия (общая рентабельность), определяют как отношение

балансовой прибыли к средней стоимости Основных производственных фондов и

нормируемых оборотных средств. Отношение фонда к материальным и приравненным

к ним затратам отражает доходность предприятия. По иному говоря, уровень

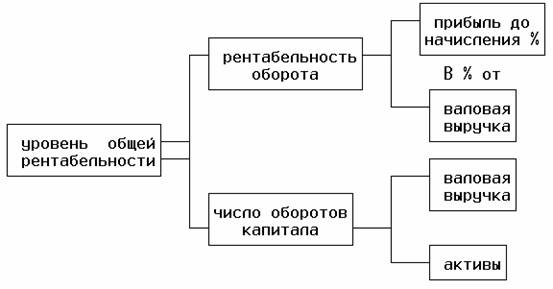

общей рентабельности, то есть индикатор, отражающий прирост всего вложенного

капитала ( активов) , равняется прибыли до начисления процентов*100 и

деленной на активы. Уровень общей рентабельности - это ключевой индикатор при

анализе рентабельности предприятия. Но если требуется точнее определить

развитие фирмы исходя из уровня ее общей рентабельности , необходимо

вычислить дополнительно еще два ключевых индикатора: рентабельность оборота

и число оборотов капитала.

Рентабельность оборота отражает зависимость между валовой выручкой (

оборотом) предприятия и его издержками и исчисляется по формуле:

прибыль до начисления процентов * 100

РЕНТАБЕЛЬНОСТЬ ОБОРОТА = ----------------------------------------

валовая выручка

Чем больше прибыль по сравнению с валовой выручкой предприятия , тем больше

рентабельность оборота.

Число оборотов капитала отражает отношение валовой выручки (оборота)

предприятия к величине его капитала и исчисляется по формуле

валовая выручка

ЧИСЛО ОБОРОТОВ КАПИТАЛА = --------------------------

активы

Чем выше валовая выручка фирмы , тем больше число оборотов ее капитала.

В итоге следует , что

УРОВЕНЬ ОБЩЕЙ РЕНТАБЕЛЬНОСТИ = РЕНТАБЕЛЬНОСТЬ ОБОРОТА * ЧИСЛО ОБОРОТОВ

КАПИТАЛА.

Связь между тремя ключевыми индикаторами представлена в следующей схеме:

Показатели рентабельности и доходности имеют общую экономическую

характеристику, они отражают конечную эффективность работы предприятия и

выпускаемой им продукции. Главным из показателей уровня рентабельности

является отношение общей суммы прибыли к производственным фондам.

Существует много факторов, определяющих величину прибыли и уровень

рентабельности. Эти факторы можно подразделить на внутренние и внешние.

Внешние - это факторы не зависящие от усилий данного коллектива, например

изменение цен на материалы, продукцию, тарифов перевозки, норм амортизации и

т.д. Такие мероприятия проводятся в общем масштабе и сильно воздействуют на

обобщающие показатели производственно - хозяйственной деятельности

предприятий. Структурные сдвиги в ассортименте продукции существенно влияют

на величину реализованной продукции, себестоимость и рентабельность

производства. Задача экономического анализа - выявить влияние внешних

факторов , определить сумму прибыли, полученную в результате действия

основных внутренних факторов, отражающих трудовые вложения работников и

эффективность использования производственных ресурсов.

Показатели рентабельности (доходности) являются общеэкономическими. Они

отражают конечный финансовый результат и отражаются в бухгалтерском балансе и

отчетности о прибылях и убытках, о реализации, о доходе и рентабельности.

Рентабельность можно рассматривать как результат воздействия технико -

экономических факторов , а значит как объекты технико - экономического

анализа , основная цель которого выявить количественную зависимость конечных

финансовых результатов производственно - хозяйственной деятельности от

основных технико - экономических факторов. ( см табл.1)

Показатели рентабельности и доходности имеют общую экономическую

характеристику, они отражают конечную эффективность работы предприятия и

выпускаемой им продукции. Главным из показателей уровня рентабельности

является отношение общей суммы прибыли к производственным фондам.

Существует много факторов, определяющих величину прибыли и уровень

рентабельности. Эти факторы можно подразделить на внутренние и внешние.

Внешние - это факторы не зависящие от усилий данного коллектива, например

изменение цен на материалы, продукцию, тарифов перевозки, норм амортизации и

т.д. Такие мероприятия проводятся в общем масштабе и сильно воздействуют на

обобщающие показатели производственно - хозяйственной деятельности

предприятий. Структурные сдвиги в ассортименте продукции существенно влияют

на величину реализованной продукции, себестоимость и рентабельность

производства. Задача экономического анализа - выявить влияние внешних

факторов , определить сумму прибыли, полученную в результате действия

основных внутренних факторов, отражающих трудовые вложения работников и

эффективность использования производственных ресурсов.

Показатели рентабельности (доходности) являются общеэкономическими. Они

отражают конечный финансовый результат и отражаются в бухгалтерском балансе и

отчетности о прибылях и убытках, о реализации, о доходе и рентабельности.

Рентабельность можно рассматривать как результат воздействия технико -

экономических факторов , а значит как объекты технико - экономического

анализа , основная цель которого выявить количественную зависимость конечных

финансовых результатов производственно - хозяйственной деятельности от

основных технико - экономических факторов. ( см табл.1)

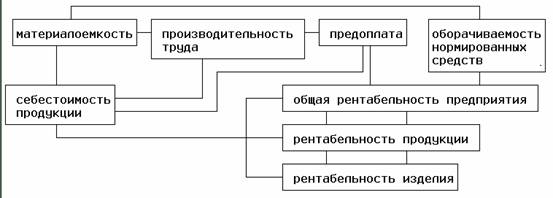

Рентабельность является результатом производственного процесса , она

формируется под влиянием факторов, связанных с повышением эффективности

оборотных средств , снижением себестоимости и повышением рентабельности

продукции и отдельных изделий. Общую рентабельность предприятия необходимо

рассматривать как функцию ряда количественных показателей - факторов :

структуры и фондоотдачи Основных производственных фондов, оборачиваемости

нормируемых оборотных средств , рентабельности реализованной продукции. Это

2-й подход к анализу рентабельности предприятия . Для такого анализа

используют модифицированную формулу расчета показателя общей рентабельности,

предложенную А.Д.Шереметом.

1 1

Р = Е / ---- + ---, где

УМ К

Р - общая рентабельность предприятия %

Е - общая (балансовая) прибыль,% к объему реализованной продукции;

У - удельный вес активной части в общей стоимости основных производственных

фондов , доли единицы;

М - коэффициент фондоотдачи активной части основные производственных фондов ;

К - коэффициент оборачиваемости нормированных средств.

Методика анализа общей рентабельности:

1) по факторам эффективности;

2) в зависимости от размера прибыли и величины производственных факторов.

Балансовая ( общая ) прибыль - это конечный финансовый результат

производственно - финансовой деятельности. Вместо общей прибыли у

предприятия может образоваться общий убыток , и такое предприятие перейдет в

категорию убыточных. Общая прибыль (убыток) состоит из прибыли ( убытка) от

реализации продукции , работ и услуг , внереализационных прибылей и убытков.

Под рентабельностью предприятия понимается его способность к приращению

вложенного капитала. Задачей анализа рентабельности являются несколько

положений: оценить динамику показателя рентабельности с начала года, степень

выполнения плана , определяют и оценивают факторы , влияющие на эти

показатели, и их отклонения от плана; выявляют и изучают причины потерь и

убытков , вызванных бесхозяйственностью, ошибками в руководстве и другими

упущениями в производственно - хозяйственной деятельности предприятия;

вскрывают и подсчитывают резервы возможного увеличения прибыли или дохода

предприятия.

Рентабельность является результатом производственного процесса , она

формируется под влиянием факторов, связанных с повышением эффективности

оборотных средств , снижением себестоимости и повышением рентабельности

продукции и отдельных изделий. Общую рентабельность предприятия необходимо

рассматривать как функцию ряда количественных показателей - факторов :

структуры и фондоотдачи Основных производственных фондов, оборачиваемости

нормируемых оборотных средств , рентабельности реализованной продукции. Это

2-й подход к анализу рентабельности предприятия . Для такого анализа

используют модифицированную формулу расчета показателя общей рентабельности,

предложенную А.Д.Шереметом.

1 1

Р = Е / ---- + ---, где

УМ К

Р - общая рентабельность предприятия %

Е - общая (балансовая) прибыль,% к объему реализованной продукции;

У - удельный вес активной части в общей стоимости основных производственных

фондов , доли единицы;

М - коэффициент фондоотдачи активной части основные производственных фондов ;

К - коэффициент оборачиваемости нормированных средств.

Методика анализа общей рентабельности:

1) по факторам эффективности;

2) в зависимости от размера прибыли и величины производственных факторов.

Балансовая ( общая ) прибыль - это конечный финансовый результат

производственно - финансовой деятельности. Вместо общей прибыли у

предприятия может образоваться общий убыток , и такое предприятие перейдет в

категорию убыточных. Общая прибыль (убыток) состоит из прибыли ( убытка) от

реализации продукции , работ и услуг , внереализационных прибылей и убытков.

Под рентабельностью предприятия понимается его способность к приращению

вложенного капитала. Задачей анализа рентабельности являются несколько

положений: оценить динамику показателя рентабельности с начала года, степень

выполнения плана , определяют и оценивают факторы , влияющие на эти

показатели, и их отклонения от плана; выявляют и изучают причины потерь и

убытков , вызванных бесхозяйственностью, ошибками в руководстве и другими

упущениями в производственно - хозяйственной деятельности предприятия;

вскрывают и подсчитывают резервы возможного увеличения прибыли или дохода

предприятия.

8. Анализ деловой активности.

Таблица 3 Коэффициенты рентабельности и деловой активности предприятия

| Наименование коэффициента | Порядок расчета | Характеристика | | 1. Рентабельности продаж | ПрВ | Показывает, сколько прибыли приходится на единицу реализованной продукции. Уменьшение свидетельствует о снижении спроса на продукцию предприятия | | 2. Рентабельности всего капитала предприятия | Пр ИБ | Показывает эффективность использования всего имущества предприятия. Снижение также свидетельствует о падении спроса на продукцию и о пере накоплении активов | 3. Рентабельности основных средств и прочих внеоборотных активов | Пр А1 | Отражает эффективность использования основных средств и прочих внеоборотных активов | | 4. Рентабельности собственного капитала | ПрП1 | Показывает эффективность использования собственного капитала. Динамика коэффициента оказывает влияние на уровень котировки акций предприятия | | 5. Рентабельности перманентного капитала | Пр . (п1+дк) | Отражает эффективность использования капитала, вложенного в деятельность предприятия (как собственного, так и заемного) | | 6. Общей оборачиваемости капитала | В .ИБ | Отражает скорость оборота всего капитала предприятия. Рост означает ускорение кругооборота средств предприятия или инфляционный рост цен | | 7. Оборачиваемости мобильных средств | В . А2+Аз | Показывает скорость оборота всех мобильных средств. Рост характеризуется положительно | 8. Оборачиваемости материальных оборотных средств | В .А2 | Отражает число оборотов запасов и затрат предприятия. Снижение свидетельствует об относительном увеличении производственных запасов и незавершенного производства или о снижении спроса на готовую продукцию |

Продолжение

| Наименование коэффициента | Порядок расчета | Характеристика | | 9. Оборачиваемости готовой продукции | В . ГП | Показывает скорость оборота готовой продукции. Рост коэффициента означает увеличение спроса на продукцию предприятия, снижение - затоваривание | | 10. Оборачиваемости дебиторской задолженности | В . ДЗ | Показывает расширение (рост коэффициента) или снижение (уменьшение) коммерческого кредита, предоставляемого предприятием | | 11. Среднего срока оборота дебиторской задолженности | 365 – ДЗ В | Характеризует средний срок погашения дебиторской задолженности. Положительно оценивается снижение коэффициента | | 12.Оборачиваемости кредиторской задолженности | В . КЗ | Показывает расширение или снижение коммерческого кредита, предоставляемого предприятию. Рост означает увеличение скорости оплаты задолженности предприятия, снижение — рост покупок в кредит | | 13. Среднего срока оборота кредиторской задолженности | 365 – КЗ В | Отражает средний срок возврата коммерческого кредита предприятием | | 14. Фондоотдачи основных средств и прочих внеоборотных активов | В . А1 | Характеризует эффективность использования основных средств и прочих внеоборотных активов, измеряемую величиной продаж, приходящихся на единицу стоимости средств | | 15. Оборачиваемости собственного капитала | В . П1 | Показывает скорость оборота собственного капитала. Резкий рост отражает повышение уровня продаж. Существенное снижение показывает тенденцию к бездействию части собственных средств | | Пр — прибыль; В — выручка от реализации; ДЗ — дебиторская задолженность; КЗ — кредиторская задолженность; ГП — готовая продукция. |

Таблица 4

Анализ рентабельности и деловой активности предприятия

Наименование коэффициента | Значение за периоды | | Предшествующий | отчетный | | 1. Рентабельности продаж | 0,44 | 0,32 | | 2. Рентабельности всего капитала предприятия | 0,69 | 0,66 | | 3. Рентабельности основных средств прочих внеоборотных активов | 1,30 | 3,60 | | 4. Рентабельности собственного капитала | 1,24 | 2,21 | | 5. Рентабельности перманентного капитала | 1,24 | 2,21 | | 6. Общей оборачиваемости капитала | 1,57 | 2,10 | | 7. Оборачиваемости мобильных средств | 3,32 | 2,57 | | 8. Оборачиваемости материальных оборотных средств | 11,85 | 6,98 | | 9. Оборачиваемости готовой продукции | 0 | 0 | | 10. Оборачиваемости дебиторской задолженности | 7,63 | 5,19 | | 11. Среднего срока оборота дебиторской задолженности | 47,87 | 70,37 | | 12. Оборачиваемости кредиторской задолженности | 4,04 | 3,00 | | 13. Среднего срока оборота кредиторской задолженности | 90,24 | 121,69 | | 14. Фондоотдачи основных средств и прочих внеоборотных активов | 2,97 | 11,39 | | 15. Оборачиваемости собственного капитала | 2,82 | 7,00 |

Рост отдельных коэффициентов, характеризующих деловую активность и

рентабельность предприятия, не отражает действительной скорости оборота

средств. Так, рост коэффициента рентабельности основных средств и прочих

внеоборотных активов объясняется уменьшением основных средств и прочих

оборотных активов, а не ростом прибыли; соответственно рост коэффициента

рентабельности собственного капитала — не ростом прибыли, а уменьшением

собственного капитала. Коэффициент рентабельности перманентного капитала

возрос в силу отсутствия долгосрочных кредитов и уменьшения собственного

капитала. Коэффициент общей оборачиваемости капитала увеличился в связи с

относительным уменьшением капитала предприятия в анализируемом периоде. Рост

фондоотдачи вызван относительным уменьшением основных средств и прочих

внеоборотных активов. Рост коэффициента оборачиваемости собственного

капитала связан с уменьшением величины собственных средств. Анализ деловой

активности и рентабельности свидетельствует о снижении активности и

рентабельности предприятия.

По результатам проведенной оценки финансового состояния можно сделать вывод,

что перед предприятием стоит проблема выживания. Его финансовая политика

решает кратковременные задачи, дающие положительные результаты только

сегодня с возможным отрицательным эффектом в будущем, что во многом

обусловливается отсутствием финансовой стратегии.

СПИСОК ЛИТЕРАТУРЫ:

1. В.Ф. Палий, Л.П.Суздальцева "Технико - экономический анализ

производственно - хозяйственной деятельности предприятий" изд.

"Машиностроение" 1989г.

2. Й.Ворст, П.Ревентлоу "Экономика фирмы" изд. "Высшая школа"

1993г.

3. Шеремет А.Д. "Теория экономического анализа" 1982г.

4. Шеремет А.Д. "Анализ экономики промышленных предприятий"

изд. "Высшая школа" 1976г.

5. Шеремет А.Д. "Экономический анализ в управлении

производством" 1984г.

|

|

|