Диплом: Проект создания и организация функционирования лизинговой компании Ф-лизинг

МИНИСТЕРСТВО ОБРАЗОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ

МОСКОВСКИЙ ГОСУДАРСТВЕННЫЙ ИНДУСТРИАЛЬНЫЙ УНИВЕРСИТЕТ

ИНСТИТУТ ДИСТАНЦИОННОГО ОБРАЗОВАНИЯ

ДИПЛОМНЫЙ ПРОЕКТ

По теме: «Проект создания и организации функционирования лизинговой компании

«Ф - лизинг».

Студент: Фомичев И. И.

Группа: 98М32У

Руководитель: Горемыкин В. А.

МОСКВА 2003

Содержание.

Введение.................................3

Глава 1. Нормативно – правовые основы лизинговой деятельности РФ и

создания лизинговых компаний..................5

1.1. Концепция лизингового бизнеса...................9

1.2. Роль банков в лизинговом бизнесе...................17

1.3. Рынки и конкуренты......................20

Глава 2. Бизнес – проект создания лизинговой компании «Ф – лизинг»

2.1. Организационно – правовая форма лизинговой компании.......25

2.2. План маркетинга.......................29

2.3. Финансовый план ......................34

2.4. Управление компанией....................38

2.5. Потенциальные риски.........................41

Глава 3. Организация и экономическая эффективность деятельности

лизинговой компании «Ф – лизинг».................45

3.1. Расчёты лизинговых платежей.................47

3.2. Программа «Кадровый автомобиль»................54

3.3. Расчёт показателей сравнительной эффективности лизинговых

операций ...........................57

Заключение................................61

Список литературы...........................64

Приложение 1. Заявление о государственной регистрации............65

Приложение 2. Устав закрытого акционерного общества «Ф – лизинг».........70

Приложение 3. Заявка на предоставление движимого имущества в лизинг......79

Приложение 4. Договор финансового лизинга оборудования...........80

Приложение 5. Акт приёмки движимого имущества в лизинг..........87

Приложение 6. Приказ: «Указание об отражении в бухгалтерском учёте

лизинговых операций»..................88

Введение.

Каждый предприниматель, начиная свою деятельность, должен ясно представлять

потребность на перспективу в финансовых, материальных, трудовых и

интеллектуальных ресурсах, источниках их получения, а также уметь четко

рассчитать эффективность использования ресурсов в процессе работы фирмы. Это

объясняется тем, что в современной экономике именно фирма производят основную

массу товаров и услуг, которые удовлетворяют потребности человека.

В рыночной экономике предприниматели не смогут добиться стабильного успеха,

если не будут четко и эффективно планировать свою деятельность, постоянно

собирать и аккумулировать информацию как о состоянии целевых рынков,

положении на них конкурентов, так и о собственных перспективах и

возможностях.

При всем многообразии форм предпринимательства существуют ключевые положения,

применимые практически во всех областях коммерческой деятельности и для

разных фирм. Рассмотрим некоторые из них – присущих для создания лизинговой

компании.

Лизинг как особая форма предпринимательской деятельности, широко

распространённая за рубежом, в настоящее время получает развитие в России.

При активном внедрении лизинг, в силу присущих ему возможностей, может быть

мощным импульсом технического перевооружения производства, структурной

перестройки российской экономики, насыщения рынка высококачественными

товарами. На сегодняшний день лизинговый бизнес - один из сложнейших видов

предпринимательской деятельности. В нём задействованы арендные отношения,

элементы кредитного финансирования под залог, расчеты по долговым

обязательствам и другие финансовые механизмы. Лизинговую компанию отличает

большое количество аналитических служб, сильное маркетинговое и юридическое

обеспечение. Постоянное взаимодействие с банковскими учреждениями, страховыми

компаниями и властными региональными структурами.

Хотя ещё в начале 60-х годов лизинг в зарубежных странах в основном

затрагивал розничные компании, которые часто арендовали свои помещения. Но в

течение последних трех десятилетий популярность лизинга резко возросла; вместо

того, чтобы занимать деньги для покупки компьютера, автомобиля, судна или

спутника, компания может взять его в лизинг.

Актуальность развития лизинга в России, включая формирование лизингового

рынка, обусловлена прежде всего неблагоприятным состоянием парка оборудования:

значителен удельный вес морально устаревшего оборудования, низка эффективность

его использования, нет обеспеченности запасными частями и т. д. Одним из

вариантов решения этих проблем может быть лизинг, который объединяет все

элементы внешнеторговых, кредитных и инвестиционных операций.

Переход к рыночной экономике поставил перед промышленными предприятиями ряд

проблем, главной из которых является следующая: как утвердиться в условиях

возрастающей конкуренции, сокращения рынка сбыта из-за невысоких цен продукции

и неплатежеспособности, сложностей поиска поставщиков сырья, материалов и

ограниченности финансовых ресурсов.

В настоящее время большинство российских предприятий испытывает недостаток

оборотных средств. Они не могут обновлять свои основные фонды, внедрять

достижения научно-технического прогресса и вынуждены брать кредиты. Существуют

различные виды кредитования: ипотечное, под залог ценных бумаг, под залог

партий товара, недвижимости. Однако предприятию при необходимости обновления

своих основных средств выгоднее брать оборудование в лизинг. При этом экономия

средств предприятия по сравнению с обычным кредитом на приобретение основных

средств доходит до 10% от стоимости оборудования за весь срок лизинга, который

составляет, как правило, от одного года до пяти лет. Нынешняя экономическая

ситуация в Росси, по мнению экспертов, благоприятствует лизингу. Форма лизинга

примиряет противоречия между предприятием, у которого нет средств на

модернизацию, и банком, который неохотно предоставит этому предприятию кредит,

так как не имеет достаточных гарантий возврата инвестированных средств.

Лизинговая операция выгодна всем участвующим: одна сторона получает кредит,

который выплачивает поэтапно, и нужное оборудование; другая сторона – гарантию

возврата кредита, так как объект лизинга является собственностью лизингодателя

или банка, финансирующего лизинговую операцию, до поступления последнего

платежа.

Выбранная мной тема дипломной работы очень актуальна. Проблема поступления

новых инвестиций в реальный сектор экономики на сегодняшний день стоит очень

остро. Одним их выходов из создавшегося положения - в широком применении

новых финансовых инструментов производственного инвестирования, является

лизинг.

Целью данной работы является выявление, систематизация и анализ основных

аспектов создания и функционирования лизинговой компании. В данной работе

сделана попытка, показать, как при существующем положении и в перспективе

лизинговый бизнес может быть прибыльным.

Приведенная информация помогает проконтролировать внешние и внутренние

отношения лизинговой компании к факторам, которые представляют опасности или

возможности для лизинговой компании.

Основными задачами в работе является:

- создание лизинговой компании в организационно-правовой форме на основании

законодательства РФ;

- рассмотрение важных аспектов лизинговой сделки, возникновение права

собственности на предмет лизинга у лизингодателя, срок аренды, сумма арендных

платежей и периодичность их выплаты, условия страхования объекта сделки,

порядок владения имуществом после истечения срока аренды, ответственность

сторон, обязанности лизингодателя и лизингополучателя;

- практическое применение лизинга на примере лизинговой компании, перечнем и

формами документов для получения в лизинг автотранспортных средств;

- как правильно заключить договор финансовой аренды, во избежание

дополнительных финансовых потерь;

- позитивные и негативные стороны законодательства о лизинге, с которыми

столкнется финансовая служба предприятия;

- ознакомление с налогообложением операций связанных с лизинговой деятельностью.

Предметом исследования является создание лизинговой компании «Ф – лизинг».

Объектом исследования лизинга будет строительная автотехника, поставляемая

автозаводами КАМАЗ и КрАЗ.

Метод исследования – Моделирование денежных потоков и определение чистого

дохода и учёт расходов и определение чистого дохода.

Источниками информации являются гражданский кодекс, налоговый кодекс, закон о

лизинге, а также учебные пособия, книги и учебники о лизинге.

Глава 1. Нормативно-правовые основы лизинговой деятельности в РФ.

Правовое регулирование лизинговых сделок в настоящее время регламентировано

двумя основными документами: Гражданским кодексом РФ и Федеральным Законом

РФ «О лизинге» от 29 октября 1998 г. № 164-ФЗ (с изменениями от 29.01.2002 г.

№ 10-ФЗ «О внесении изменений и дополнений в Федеральный закон "О

лизинге"»).

ГК установлен приоритет действующего законодательства о лизинге над общими

нормами об аренде. Понятие лизинга (финансовой аренды) определено в ст. 665

ГК РФ.

Лизинг рассматривается как сделка, при которой лизингодатель обязуется

приобрести в собственность указанное лизингополучателем имущество у

определенного им продавца и предоставить такое имущество лизингополучателю за

плату во временное владение и пользование для предпринимательских целей.

Это определение по смысловому значению совпадает с определением лизинга,

содержащимся в Законе «О финансовой аренде (лизинге)», согласно которому

лизинг — это совокупность экономических и правовых отношений, возникающих в

связи с реализацией договора лизинга, в том числе приобретением предмета

лизинга.

Большинство специалистов считают, что по своей сути лизинг схож с кредитными

отношениями, поскольку и те и другие базируются на принципах срочности,

платности и возвратности. Лизинг часто определяется как форма долгосрочного

кредита в виде функционирующего капитала. В настоящее время лизинг часто

используется как специфическая форма финансирования на приобретение

стандартного или уникального оборудования для различных отраслей народного

хозяйства, альтернативная банковскому кредиту.

Приведенные точки зрения на сущность лизинга позволяют выделить

отличительные признаки договора лизинга по сравнению с договором аренды:

- в лизинговых сделках обычно участвуют три стороны;

- поставщик физическое или юридическое лицо, которое в соответствии с

договором купли-продажи, заключенным с лизингодателем продает лизингодателю

в обусловленный срок производимое (закупаемое) им имущество, являющееся

предметом лизинга;

- лизингодатель — физическое или юридическое лицо, которое за счет

привлеченных или собственных средств приобретает в ходе реализации лизинговой

сделки в собственность имущество. И предоставляет его в качестве предмета

лизинга лизингополучателю за определенную плату, в определенный срок, на

определенных условиях во временное владение и пользование с переходом или без

перехода к лизингополучателю прав собственности на предмет лизинга;

- лизингополучатель — физическое или юридическое лицо, которое в

соответствии с договором лизинга обязано принять предмет лизинга за

определенную плату, на определенный срок и на определенных условиях во

временное владение и пользование в соответствии с договором лизинга;

- при осуществлении лизинговых сделок стороны заключают как минимум два

договора: договор купли-продажи и договор лизинга;

- имущество используется только в предпринимательских целях;

- имущество приобретается исключительно для передачи в лизинг.

Сравнивая лизинг и коммерческий кредит, необходимо отметить, что коммерческий

кредит предоставляется в товарной форме, а погашается в денежной. Лизинговый

кредит тоже предоставляется в товарной форме. Платой за пользование данным

кредитом выступают лизинговые платежи. Коммерческий кредит, как правило,

имеет краткосрочный характер. Лизинговые сделки чаще заключаются на

длительный срок, хотя не исключены среднесрочные и краткосрочные договора.

Лизингодатель может оказывать лизингополучателю услуги по техническому или

иному обслуживанию предмета лизинга, не ограничивая себя лишь финансовыми

функциями.

Признавая ведущую роль функции финансирования в лизинговых сделках, нельзя

рассматривать лизинг исключительно как форму кредитования, поскольку он

сочетает в себе и черты кредита, и черты арендных операций.

С финансовой точки зрения все лизинговые операции можно подразделить на два

отличных друг от друга вида сделок:

• лизинг с неполной окупаемостью;

• лизинг с полной окупаемостью.

К первому, оперативному, лизингу относятся все сделки, при которых

осуществляется переуступка имущества на срок меньший, чем период амортизации.

Поэтому затраты лизингодателя, связанные с приобретением и содержанием

сдаваемого в аренду имущества, не окупаются полностью в течение

первоначального срока аренды. По истечение срока договора лизингополучатель

вправе либо завершить арендные платежи и вернуть имущество лизингодателю,

либо возобновить договор на новых условиях или закупить имущество по

согласованной на момент заключения договора цене.

Лизинг с полной окупаемостью именуется обычно финансовый лизинг. К

финансовому лизингу относятся соглашения, предполагающие выплату в течение

твердо установленного срока лизинговых отчислений, сумма которых достаточна

для полного возмещения всех расходов лизингодателя и обеспечения ему

нормальной прибыли.

Финансовый лизинг в отличие от оперативного лизинга характеризуется

следующими отличительными признаками:

• выбор имущества и его поставщика осуществляется не лизингодателем, а

лизингополучателем;

• лизингодатель сохраняет право собственности на имущество;

• при надлежащем исполнении платежных и других условий договора о лизинге,

лизингополучатель имеет исключительное право использовать имущество в

течение всего срока действия договора лизинга;

• в рамках срока договора лизинга существует период, называемый основным, в

течение которого стороны не вправе прекратить действие договора. Этот период

устанавливается из расчета полного или частичного возмещения лизингодателем

понесенных им затрат;

• издержки, связанные с устареванием оборудования, несет лизингополучатель.

Если рассматривать финансовый лизинг с точки зрения каждого из участников

сделки, то толкование данного понятия будет далеко неоднозначным.

Для производителя или продавца финансовый лизинг представляет собой

дополнительное средство сбыта машин и оборудования, какого-либо имущества,

открывающее возможность существенного расширения продаж потребителям, не

обладающим достаточной кредитоспособностью для оплаты товара.

Для лизингодателя — это выгодный способ вложения капитала, позволяющий ему

достаточно эффективно размещать свободные денежные активы. При этом он

надежно застрахован от риска неплатежеспособности лизингополучателя,

поскольку для погашения обязательств можно вернуть имущество, передать его в

лизинг другому лицу или продать.

К преимуществам для лизингодателя относят также следующее: когда имущество,

переданное в лизинг, принято к учету, лизингодатель начисляет амортизацию с

применением ускоренного метода, что позволяет «официально» уменьшить

налогооблагаемую базу при исчислении налога на прибыль.

Для лизингополучателя финансовый лизинг является средством финансирования

приобретения имущества для целей его использования, но не приобретения в

собственность.

В соответствии со ст. 666 ГК РФ предметом лизинга могут быть

непотребляемые вещи, используемые для предпринимательской деятельности, за

исключением земельных участков и других объектов природопользования.

Лизинговая сделка оформляется договором лизинга. В лизинговом договоре

оговариваются права и обязанности обеих сторон:

• имущество передается лизингодателем лизингополучателю во временное

возмездное владение и пользование;

• собственником имущества в течение всего срока лизинга остается лизингодатель;

• лизингополучатель обязан эксплуатировать имущество в строгом соответствии

с требованиями технической документации;

• имущество, передаваемое в лизинг, должно быть застраховано лизингодателем

либо лизингополучателем за свой счет;

• лизингополучатель не имеет права производить улучшения полученного в

лизинг имущества без письменного согласия лизингодателя;

• лизингополучатель обязан обеспечить надлежащее хранение имущества,

полученного в лизинг. как во время эксплуатации, так и на протяжении всего

срока действия договора;

• лизингополучатель не имеет права перемещать оборудование в другое место без

согласия лизингодателя, предоставлять возможность в любое время

инспектировать оборудование;

• в случае повреждения, в результате неправильной эксплуатации или пропажи

какой-либо единицы оборудования лизингополучатель обязан за свой счет

восстановить или приобрести аналогичную единицу оборудования либо оплатить

полную его стоимость;

• лизингополучатель не имеет права передавать права по договору лизинга

третьему лицу без письменного разрешения лизингодателя;

• лизингополучатель возмещает лизингодателю все расходы, связанные с

транспортировкой машин и оборудования до места назначения, а также расходы

по претензиям, действиям, обязательствам, возникающим в связи с доставкой

машин и оборудования, их использованием или возвратом;

• лизингополучатель имеет право пользоваться гарантией на машины и

оборудование, выданной производителем.

Помимо перечисленных положений в договоре лизинга предусматриваются статьи

об арбитраже, форс-мажорных обстоятельствах, указываются юридические адреса

сторон и т. д.

Лизинговый договор должен предусматривать срок действия договора, который

стороны, в соответствии со ст. 610 ГК РФ устанавливают самостоятельно. При

этом срок действия договора лизинга должен быть соизмерим по

продолжительности со сроком полной амортизации предмета лизинга или может

превышать его. Если срок действия договора не определен, то договор считается

заключенным на неопределенный срок, что дает возможность сторонам в любое

время отказаться от сделки, поставив об этом в известность партнера не менее

чем за месяц, а при лизинге недвижимого имущества — не менее чем за три

месяца.

Одним из основных положений договора лизинга является величина, сроки и

порядок уплаты лизинговых платежей. Размер лизинговых платежей, подлежащих

уплате, устанавливается на весь срок действия договора и представляется в

виде таблицы. Их величина может изменяться по соглашению сторон, но не чаще

одного раза в три месяца. При нарушении сроков уплаты платежей в договоре

может быть предусмотрено требование досрочного внесения платежей, не менее

чем за два периода. При систематическом нарушении сроков уплаты платежей

лизингодатель имеет право потребовать расторжения договора и возмещения

понесенных убытков.

Договор лизинга должен содержать условия перехода права собственности на

предмет лизинга. Как правило, право собственности на имущество, переданное в

лизинг, переходит к лизингополучателю по истечении срока действия договора,

либо при внесении лизингополучателем выкупной стоимости имущества.

Действие договора может быть прекращено по истечение срока, либо по решению

суда. В ряде случаев договор, может быть, расторгнут досрочно по требованию

каждой из сторон. Основания для досрочного расторжения предусмотрены ГК РФ. В

частности, по требованию лизингодателя договор расторгается в случае, когда

лизингополучатель:

• использует имущество с существенными нарушениями условий договора или

назначения имущества;

• существенно ухудшает имущество;

• более двух раз подряд по истечении установленного договором срока не вносит

лизинговый платеж;

• не производит капитального ремонта имущества в установленные сроки, а при

их отсутствии в договоре — в разумные сроки, когда в соответствии с договором

осуществление капитального ремонта возложено на лизингополучателя.

По требованию лизингополучателя договор расторгается в следующих случаях:

• лизингодатель не предоставляет имущество в пользование лизингополучателю,

либо создает препятствия пользованию имуществом в соответствии с условиями

договора или назначением имущества;

• имущество в силу обстоятельств, за которые лизингополучатель не отвечает,

окажется в состоянии, не пригодном к использованию;

• лизингодатель не производит капитальный ремонт имущества;

• имущество должно было быть передано продавцом лизингополучателю, но не

поставлено в установленный срок, по обстоятельствам, за которые отвечает

лизингодатель.

Как для лизингодателя, так и для лизингополучателя договором могут быть

предусмотрены иные основания досрочного расторжения договора лизинга. О своих

намерениях стороны должны уведомить друг друга в письменной форме.

С 2002 г. изменился порядок правового регулирования лизинговых сделок, что

обусловлено изменениями, внесенными в Закон «О лизинге».

Основные преобразования были обусловлены существующим несоответствием и

несогласованностью многих положений действующих нормативно-правовых актов. В

новой редакции Закона расширены источники средств, привлекаемых для

лизинговой деятельности, в частности лизинговые компании, получили

возможность использовать средства не только юридических, но и физических

лиц.

По сравнению с предыдущей редакцией Закона нынешняя редакция выделяет лишь

два вида лизинга: внутренний и международный. Очевидно, что предусмотренные

ранее виды лизинга по-прежнему могут использоваться сторонами как не

противоречащие Закону.

Закон предоставляет возможность предусматривать в договоре, на чьем балансе

будет числиться имущество: лизингодателя или лизингополучателя. В предыдущей

редакции документа при использовании, например, оперативного лизинга

имущество учитывалось на балансе лизингодателя.

Из текста Закона исключен перечень дополнительных услуг, предоставляемых

лизингодателем. Вместо этого дается их общее определение, в соответствии, с

которым дополнительными услугами (работами) являются услуги (работы) любого

рода, оказанные лизингодателем как до начала пользования, так и в процессе

пользования предметом лизинга лизингополучателем и непосредственно связанные

с реализацией договора лизинга.

Лизинговые платежи теперь рассматриваются как общая сумма платежей по

договору лизинга за весь срок действия договора лизинга, состоящая из

возмещения затрат лизингодателя и его дохода. В соответствии со ст. 28

Закона лизинговые платежи отнесены к расходам, связанным с производством и

(или) реализацией.

Законом изменены обязанности сторон по техническому обслуживанию, текущему и

капитальному ремонту предмета лизинга. Если иное не предусмотрено договором,

то эта обязанность возлагается на лизингополучателя.

В новой редакции Закона усилена ответственность продавца по договору

лизинга. Вне зависимости от вида лизинговой сделки лизингополучатель имеет

право предъявить к нему любое требование по качеству, комплектности

поставленного имущества.

Лизингодателю, предоставлено право, изъять предмет лизинга из владения и

пользования лизингополучателя в случаях и в порядке, предусмотренных

законодательством Российской Федерации и договором лизинга.

1.1. Концепция лизингового бизнеса.

В кризисной ситуации, сложившейся в экономике страны, необходим поиск

нетрадиционных методов обновления материальной базы и ускоренной модернизации

основных фондов предприятий различных форм собственности, оживления

инвестиционной сферы. Одним из таких наиболее ярких методов является лизинг,

получивший в последние десятилетия, особенно за рубежом, широкое

распространение и признанный в странах Западной Европы и США как один из

наиболее эффективных методов инвестирования средств в оборудование

В русском языке нет точного аналога термина "лизинг". И его любое определение

не является исчерпывающим и не может учесть всех форм проявления этого

гибкого кредитного инструмента. В широком значении под лизингом следует

понимать весь комплекс имущественных отношений, возникающих с передачей

предмета лизинга во временное пользование на основе его приобретения и

последующей сдачи в аренду.

Лизинг как своеобразная форма арендных отношений (финансовая аренда) -

перспективный финансовый инструмент в деятельности предпринимательских

структур. Для многих российских предпринимателей проблема перехода на выпуск

конкурентоспособной на мировом рынке продукции может быть решена именно через

лизинг.

Лизинг определяется как вид предпринимательской деятельности, направленной на

инвестирование временно свободных средств в имущество, предоставляемое по

договору физическим или юридическим лицам на определенный срок

Лизингодатель - субъект лизинговой сделки, являющийся собственником

имущества, предоставляемого в пользование на условиях лизингового соглашения.

Лизингополучатель - пользователь имущества, являющегося объектом лизингового

соглашения.

Лизингодатель, предоставляя лизингополучателю элементы основного капитала на

установленный договором срок и за определенную плату, по существу реализует

принципы срочности, возвратности и платности, присущие кредитной сделке. Но,

с другой стороны, и лизингодатель, и лизингополучатель оперируют с капиталом

не в денежной, а в производственной форме, что сближает лизинг с

инвестированием и резко поднимает его народнохозяйственную значимость.

Временным положением определено, что объектом лизинга может быть любое

движимое и недвижимое имущество, относящееся по действующей классификации к

основным средствам, кроме имущества, запрещенного к свободному обращению на

рынке.

По своей юридической форме лизинговая сделка является своеобразным видом

долгосрочной аренды инвестиционных ценностей.

Четкое определение лизинговой операции имеет важное практическое значение,

так как при несоблюдении установленных законом правил ее оформления она не

может быть признана лизинговой сделкой, что чревато для участников операции

рядом неблагоприятных финансовых последствий.

Современный рынок лизинговых услуг характеризуется многообразием форм лизинга,

моделей лизинговых контрактов и юридических норм, регулирующих лизинговые

операции. На российском рынке стали применяться различные виды лизинга. К

регулируемым Федеральным законом от 29.10.98 № 164 ФЗ «О лизинге», вступившим в

силу с 5 ноября 1998 года, основным видам лизинга относятся финансовый

лизинг, возвратный лизинг и оперативный лизинг.

В соответствии со статьёй 4 Федерального закона «О лизинге» от 29.10.98. N164

субъектами (участниками) классического лизинга являются три основных лица:

лизингодатель, лизингополучатель и производитель (продавец) предмета лизинга,

однако нередко в лизинговых сделках дополнительно участвуют - инвестор,

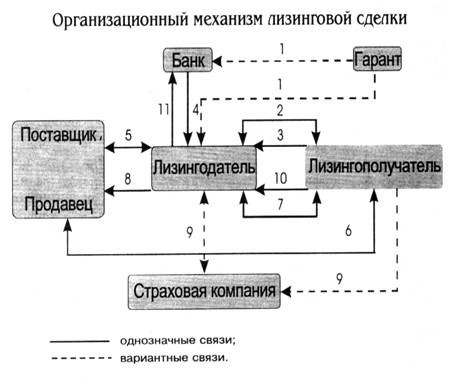

страховая компания и гарант - поручитель (смотри схему 1.):

Схема 1.

1 – предоставление гарантии кредитору (банку), лизингодателю;

2 – подписание лизингового договора;

3 – заявка на оборудование;

4 – банковская ссуда;

5 – договор купли – продажи предмета лизинга;

6 – постановка предмета лизинга;

7 – акт приёмки предмета лизинга;

8 – оплата поставки;

9 – договор о страховании предмета лизинга;

10- лизинговые платежи;

11- возврат ссуды и выплата процентов.

Под финансовым лизингом понимается такой вид лизинга, при

котором лизингодатель обязуется приобрести в собственность указанное

лизингополучателем имущество у определенного продавца и передать

лизингополучателю данное имущество в качестве предмета лизинга за определенную

плату, на определенный срок и на определенных условиях во временное владение и

пользование. При этом срок, на который предмет лизинга передается

лизингополучателю, соизмерим по продолжительности со сроком полной амортизации

предмета лизинга или превышает его. Предмет лизинга переходит в собственность

лизингополучателя по истечение срока действия договора лизинга или до его

истечения при условии выплаты лизингополучателем полной суммы, предусмотренной

договором лизинга, если иное не предусмотрено договором лизинга. Исходя из этой

формулировки, финансовый лизинг характеризуется следующими основными чертами:

- лизингодатель закупает имущество для последующей передачи его в лизинг не

на свой страх и риск, а по указанию лизингополучателя;

- кроме лизингодателя и лизингополучателя в сделке участвует третья сторона-

продавец объекта сделки;

- продолжительным периодом лизингового договора, соизмеримым со сроком

амортизации или превышающим его;

- невозможность завершения договора и перехода права собственности до выплаты

лизингополучателем полной суммы.

Из определения следует, что нельзя в договоре устанавливать срок лизинга, по

продолжительности меньший периода амортизации, как это делается везде за

рубежом, да и у нас в России. Например, в США для того, чтобы сделка

удовлетворяла условиям финансового лизинга, в числе прочих предусматриваются

два норматива: период лизинга не превышает 80 % срока службы оборудования, в

конце срока лизинга оборудование должно иметь оценочную стоимость не менее 20

% от его первоначальной стоимости.

Расчеты показывают, что финансовый лизинг – более выгодный способ

приобретения оборудования по сравнению с его покупкой за счет полученного

кредита или собственных средств. Так, по оценке специалистов компании

«Инкомлизинг», при сроке лизинга в 5 лет экономичность лизинговой схемы по

сравнению с кредитной составляет 10,6 %, а по сравнению с покупкой за счет

собственных средств достигает 14 %. В Промстройбанке России подсчитали, что

лизинг выгоднее кредита со сроком свыше двух лет на 17% и более процентов.

При обосновании экономической целесообразности создания компании «Рус Лизинг

Связь» было установлено, что новая схема позволит снизить цену закупаемого

оборудования на 15 % по сравнению с нынешней формой поставок в виде

товарного кредита. По расчетам компании «Интерлизинг», проводимые ими сделки

обходятся клиентам на 7 % дешевле по сравнению со схемами приобретения

оборудования за счет кредита.

В консультационно-внедренческой компании «Гарантинвест» с помощью специально

разработанной компьютерной экспертной системы «Лизинг и рассрочка» в ходе

проектирования создания крупной лизинговой компании была определена

выгодность лизинга автотранспортных средств по сравнению с их приобретением

за счет кредита. Вариантные расчеты показали, что преимущество лизинга

составило от 8 до 16 %. Конечно, все эти показатели зависят от стоимости

кредитных ресурсов, срока лизинга, периодичности платежей, величины аванса,

размера остаточной стоимости, по которой будет выкупаться оборудование в

конце срока лизинга.

Возвратный лизинг представляет собой разновидность финансового

лизинга, при котором продавец (поставщик) предмета лизинга единовременно

выступает и как лизингополучатель. Т.о., возвратный лизинг предполагает наличие

системы взаимосвязанных соглашений, при которой предприятие-собственник

движимого или недвижимого имущества продает эту собственность лизинговой

компании с одновременным оформлением договора о долгосрочной аренде бывшей

своей собственности на условиях лизинга.

Возвратный лизинг выступает в данном случае, как альтернатива залоговой

операции. Продавец собственности - лизингополучатель, немедленно получает в

свое распоряжение от покупателя взаимно согласованную сумму сделки купли-

продажи, а покупатель продолжает участвовать в этой операции, но уже в

качестве лизингодателя.

В отечественной практике возвратный лизинг необходим, прежде всего, для тех

хозяйствующих объектов, которым срочно требуются значительные объемы

оборотных средств. Для предприятия, владевшего ранее этой собственностью,

важно, став лизингополучателем, продолжать пользоваться своей прежней

собственностью на годовых условиях лизинга. В финансовом отношении это

напоминает заемную операцию, при которой расчеты производятся по

согласованному графику лизинговых платежей. В случае же предоставления займа

под залог финансовая компания рассчитывала бы на получение серии

равновеликих платежей, достаточных как для погашения займа, так и для

получения заимодавцем обусловленной ставки за инвестированную сумму.

Важным преимуществом возвратного лизинга является использование уже

находящегося в эксплуатации оборудования в качестве источника финансирования

строящихся новых объектов с вытекающей из этого возможностью использовать

налоговые льготы ,предоставляемые для участников лизинговых операций.

Возвратный лизинг дает возможность рефинансировать капитальные вложения с

меньшими затратами, чем при привлечении банковских ссуд, особенно, если

платежеспособность предприятия ставится кредитующими организациями под

сомнение из-за неблагоприятного соотношения величин его уставного капитала и

заемных фондов. Вместе с тем при проектировании сделки возвратного лизинга

необходимо учитывать, как отнесутся к ней кредиторы предприятия –продавца

имущества.

Оперативный лизинг предполагает, что лизингодатель закупает на

свой страх и риск имущество и передает его лизингополучателю в качестве

предмета лизинга за определенную плату, на определенный срок и на

определенных условиях во временное владение и пользование. Срок, на который

передается в лизинг, устанавливается на основании договора лизинга. По

истечение срока действия и при выполнении выплаты лизингополучателем полной

суммы, предусмотренной договором, предмет лизинга возвращается лизингодателю,

при этом лизингополучатель не имеет права требовать перехода права

собственности на предмет лизинга. При оперативном лизинге некий предмет может

быть передан неоднократно в течение полного срока его амортизации. Причем

необходимо обратить внимание на то, лизингополучатель не имеет права требовать

перехода права собственности на предмет лизинга.

При оперативном лизинге расходы лизингодателя, связанные с приобретением и

содержанием сдаваемых в лизинг объектов, не покрываются лизинговыми платежами

в течение одного лизингового договора. Причем риск правильности приобретения

имущества, риск порчи или утери объекта лежит в основном на лизингодателе.

Ставка лизинговых платежей обычно выше, чем при финансовом лизинге, из-за

отсутствия гарантии окупаемости затрат.

Ранее операции, связанные с оперативным лизингом, не имели тех преимуществ,

которые предоставлялись участникам сделок по финансовому лизингу. На

оперативный лизинг не распространялось действие «Временного положения о

лизинге», утвержденное постановлением Правительства РФ от 29.06.95 № 633.

К основным формам лизинга относится внутренний и международный лизинг. При

осуществление внутреннего лизинга лизингодатель, лизингополучатель и продавец

(поставщик) не является резидентом, что очень часто встречается у нас на

практике, то сделка не может быть отнесена к внутреннему лизингу. Тогда ее

необходимо причислить к сделке по международному лизингу. Однако в Законе

говорится, что «при осуществлении международного лизинга лизингодатель или

лизингополучатель является нерезидентом Российской Федерации». Это означает,

что поставщик (продавец) не рассматривается в Законе как субъект

международного лизинга.

В Законе регулируются и отношения сублизинга, возникающие в связи с

переуступкой прав пользования предметом лизинга третьему лицу. Как показывает

опыт, девять из десяти руководителей производственных, строительных,

транспортных организаций, представляя на рассмотрение инвестиционно-

лизинговые проекты технического перевооружения, просят содействия в

организации поставки оборудования по международному лизингу. Однако сделки по

международному лизингу сопряжены с определенными сложностями таможенного

прохождения, налогообложения, бухгалтерского учета и отчетности,

документирования сделки, гарантийного обеспечения, администрирования,

лицензирования и др.

При международном сублизинге западные лизинговые компании на основе

соответствующих соглашений сдают в лизинг оборудование российским лизинговым

компаниям, которые в свою очередь передают его в сублизинг конечным

потребителям - российским предприятиям. Западные лизинговые компании имеют

доступ к недорогим, по российским меркам, заемным ресурсам, предоставляемым

западными банками, страховыми и инвестиционными компаниями. Однако для того,

чтобы установить эффективное взаимодействие между российскими и западными

лизинговыми компаниями по поводу заключения договоров сублизинга, необходимо

иметь ясность и четкое понимание по следующим вопросам:

- каковы экономические интересы лизингодателя, лизингополучателя,

лизингополучателя при сублизинге,

- какими соглашениями, договорами оформляется сделка,

- на чьем балансе будет находиться сдаваемое в лизинг оборудование,

- каков порядок бухгалтерского учета и отчетности,

- каков состав и размер налогов у лизингодателя, лизингополучателя,

лизингополучателя при сублизинге,

- как определить состав и размер лизинговых и сублизинговых платежей,

направления денежных потоков,

- каков механизм амортизации при сублизинге,

- кто должен получать лицензию на право осуществления лизинговой деятельности

при операциях сублизинга,

- как разработать схемы финансирования и предоставления гарантий при

операциях сублизинга.

На ряд поставленных вопросов можно найти ответ в Законе. В нем разъяснена

сама схема сублизинга. Отмечено, что «при сублизинге лицо, осуществляющее

сублизинг, принимает предмет лизинга у лизингодателя по договору лизинга и

передает его во временное пользование лизингополучателю по договору

сублизинга».

Вместе с тем, если рассматривать схему сублизинга, то в Законе прямо не

сказано, кому должен платить лизинговые платежи лизингополучатель. Под

адресатом можно понимать и лизингодателя, и сублизитнгодателя. Не исключено,

что много заинтересованные лица, и, прежде всего налоговые органы, могут

понять под третьим лицом в этой сделке сублизингодателя. Однако

лизингополучатель даже при всем желании не может направить лизингодателю

лизинговые платежи, поскольку не заключал с ним соответствующего договора.

Закон не требует заключения такого договора. Сказано только, что « в том

случае, если осуществляется передача предмета лизинга в сублизинг,

обязательным является согласие лизингодателя в письменной форме».

Отличительной особенностью международного сублизинга, согласно Закону,

является перемещение предмета лизинга через таможенную границу РФ только на

срок действия договора сублизинга. Отмечено, что международный сублизинг

является разновидностью международного лизинга, регулируемого Законом. Это

означает, что при так называемом импортном сублизинге сублизингодатель должен

быть нерезидентом. Такое требование резко сужает возможности применения

операций сублизинга. Заинтересованность российских предприятий в схемах

сублизинга чаще всего объяснялась возможностью российской лизинговой компании

выступить в качестве судлизингодателя, а не резидента – в качестве

лизингодателя. В таком случае сублизингодатель проплачивает все налоги,

которые при обычной схеме лизинга могут лечь на лизингодателя (например,

таможенные платежи, НДС, налог на имущество, если оно на балансе

сублизингодателя, налог на доход).

В мировой практике достаточно давно используется так называемый лизинг с

участием множества сторон, или левереж-лизинг. Он используется

при финансировании сложных, крупно монтажных объектов, когда лизингодатель

использует предмет лизинга в качестве залогового обеспечения для привлечения

средств других участников лизинговой сделки. У нас в России эту форму лизинга

только начинают применять. Среди перечисленных в Законе видов лизинга

левереж-лизинг не упоминается. Вместе с тем предложенная выше норма позволяет

лизингодателю использовать переданное в лизинг имущество в качестве залога и

тем самым строить более сложные схемы финансирования и предоставления

гарантий.

Общий объем средств граждан и предприятий, являющихся потенциальными

клиентами обновленной банковской системы, уже сегодня составляет более ста

миллиардов долларов. Вместе с тем для того, чтобы эти деньги заработали,

необходимо прежде всего предоставить надежные гарантии банкам и вкладчикам.

Даже если половина обесцененных банковских активов будет направлена в

реальный сектор, причем треть из них через лизинговые схемы, что вполне

реально, то за счет этого потока объемы нового лизингового бизнеса превысят

10 млрд. долл. США. Эта сумма может существенно увеличиться за счет западных

лизинговых инвестиций. Все зависит от гарантий, от «культуры возвращать

кредиты».

Интерес отечественных и западных банков определяется не только возможностью

аккумулировать большие объемы денежных ресурсов и обеспечить их существенный

прирост посредством продуктивной работы в реальном секторе. Эти банки могут

выступать как надежная финансовая инфрастуктура для тех инвесторов, которые

стратегически заинтересованы в долгосрочном и надежном бизнесе в нашей

стране и которые не собираются пересматривать свои намерения из-за временной

кризисной ситуации.

В результате и отечественным, и зарубежным банкам в ближайшее время

потребуется задействовать такие финансовые механизмы, которые обеспечивают

одновременно расширение инвестиций в производство и предоставление надежных

гарантий инвесторам. Известны лизинговые проекты, например, в области

телекоммуникаций, транспорта, различных видов технологического оборудования,

по которым западные инвесторы уже сейчас готовы вложить в российскую

экономику миллиарды долларов ради получения еще большей отдачи. Важно доверие

и уважительное отношение к собственности.

До выхода Закона о лизинге запрещалось сдавать в лизинг имущество, ранее

использованное при лизинговой операции. Теперь это ограничение снято. Так, в

случае осуществления финансового или смешанного (симбиоз финансового и

оперативного) лизинга в обязанность лизингодателя входит: «приобрести у

определенного продавца (поставщика) в собственность определенное имущество

для его передачи за определенную плату или передать ранее приобретенное

имущество на определенный срок, на определенных условиях в качестве предмета

лизинга лизингополучателю». Эта норма Закона значительно шире трактует

особенности лизинговых операций по сравнению с ГК РФ и «Временным положением

о лизинге». Так согласно ст.665 ГК РФ «по договору финансовой аренды

(договору лизинга) арендодатель обязуется приобрести в собственность

указанное арендатором имущество у определенного им продавца и предоставить

арендатору это имущество за плату во временное владение и пользование для

предпринимательских целей».

В Гражданском кодексе и в Законе о лизинге говорится, о возможности

использования предмета лизинга только для предпринимательских целей. В

настоящее время следует проявлять осторожность в сделках по передаче в

лизинг предприятий с правом их последующего выкупа, поскольку предварительно

должна быть решена проблема с куплей – продажей земли, на которой они

находятся. Предпочтение здесь может быть отдано оперативному лизингу, который

не предполагает в конце срока договора выкупа имущества.

В соответствии с Гражданским кодексом предметом договора финансовой аренды

могут быть любые не потребляемые вещи, используемые для предпринимательской

деятельности, кроме земельных участков и других природных объектов.

Основные средства, представляющие совокупность материально-вещественных

ценностей, используемых в качестве средств труда и действующих в натуральной

форме в течение длительного времени как в сфере материального производства,

так и в непроизводственной сфере, являются средствами труда вне зависимости

от того, кто является их собственником. И в лизинг передается то имущество,

которое специально приобретено для передачи лизингодателю.

Процветающая компания - это кампания, получающая устойчивую прибыль от своей

деятельности. Эта задача-максимум может быть реализована на стабильной основе

только через осознание и наиболее полное удовлетворение общественных

потребностей или, согласно получившей широкое распространение в международной

теории и практике бизнеса концепций, через создание системы ценностей для

трех общественных групп: владельцев (акционеров) предприятия, потребителей

его продукции, поставщиков и персонала предприятия. Владельцы (акционеры)

предприятия, заинтересованы в постоянном и все более возрастающем потоке

доходов и таком использовании собственных и привлеченных средств, которое

увеличивает ценность принадлежащей им собственности. Персонал и поставщики

заинтересованы в стабильности предприятия, в развитии с ним долгосрочных

отношений, в благоприятной рабочей атмосфере. Для потребителей наивысшую

ценность представляют товары и услуги, удовлетворяющие их по качеству и цене.

Создание лизинговой компании будет способствовать:

- становлению и развитию лизинга в России,

- содействовать на основе лизинга активизации инвестиционной

деятельности в России и её регионах,

- стимулировать процессы развития лизинга с учётом их долгосрочных

перспектив и необходимости более широкой интеграции экономики России в

мировое сообщество,

- развивать международное сотрудничество в области лизинга,

- поддерживать деятельность предприятий и организаций в сфере лизинга.

Лизинговые фирмы создаются в России либо при государственной поддержке (как в

случае с "Росагроснабом"), либо при поддержке крупного банковского капитала,

вполне понятно. Предмет лизинга - производственное оборудование - дорог, а

значит, лизинговым компаниям необходим источник более или менее дешевых

финансовых ресурсов. Иногда дуэт "банк - лизинговая компания" превращается в

трио за счет присоединения к нему страховой фирмы. А специалисты из компании

"Ивановская марка", дочерней фирмы ивановского завода "Автокран", советуют

включать в "лизинговый холдинг" еще и какое-нибудь малое предприятие (для

ускорения амортизации оборудования), и какое-нибудь предприятие, пользующееся

налоговыми льготами (как говорится, для оптимизации финансовых потоков).

По сравнению с вновь организуемыми лизинговыми компаниями такое участие

банков дает им преимущество, поскольку они уже организационно оформлены и для

осуществления ими лизинговых операций необходимо лишь создание в их структуре

подразделения специалистов с определенным опытом банковской работы и знающих

специфику лизингового процесса.

Учитывая обострение конкуренции банковских услуг в условиях рынка, наиболее

целесообразным является проведение таких услуг коммерческими банками,

поскольку это позволит наиболее эффективно расширить сферу банковского

влияния.

Необходимо отметить, что в России лизинговые операции пока еще не стали

традиционными для коммерческих банков, и естественно их масштабы несоизмеримы

с имеющимися потенциальными возможностями.

В настоящее время в условиях известной ограниченности источников бюджетного

финансирования, с одной стороны, и значительной потребности российских

предприятий в средствах для финансирования инвестиционных программ и

проектов, с другой, на коммерческие банки возлагаются особые надежды по

поддержке инвестиционных проектов. В то же время сами российские коммерческие

банки, будучи универсальными и достаточно молодыми кредитными учреждениями

(для российской финансовой системы пока не характерно выделение специальных

инвестиционных банков) в ряде случаев встречаются с достаточно серьезными

проблемами при принятии решения об участии в той или иной форме в

финансировании инвестиционных проектов.

Лизинговую компанию «Ф – лизинг» можно создать в форме закрытого акционерного

общества (ЗАО) и она должна являться универсальной лизинговой компанией, так

как её услугами могут пользоваться предприятия и организации в различных

отраслях хозяйствования, что позволяет компании повысить устойчивость

конструкции лизингового бизнеса.

Лизинговая компания создаётся акционерным коммерческим банком «Российский

капитал» с величиной уставного капитала в 3 млн рублей.

Большинство лизингополучателей являются клиентами АКБ «Российский капитал», и

для них операции финансового лизинга будут являться одной из услуг банка. Это

чрезвычайно важный аспект в деятельности компании «Ф – лизинг» с точки зрения

минимизации рисков, так как при наличии кредитной истории у

лизингополучателей не требуется дополнительное обеспечение.

Для лизинговой компании «Ф – лизинг» главное, чтобы лизинговый проект был

эффективным и представленные клиентом гарантии позволяли быть уверенным в

своевременном возврате лизинговых платежей.

Крупнейшими контрагентами-поставщиками могут выступать как российские, так и

зарубежные производители оборудования и автотранспортных средств. К ним можно

отнести такие известные предприятия, как Голицинский автобусный завод,

Павловский автобусный завод, Компанию «Рефко» (поставщик холодильного

оборудования с импортными комплектующими), завод «Уралхиммаш» (г. Орск),

фирму «Тивоника» - официального дилера английской компании «Direet»

(производитель технологического студийного оборудования), компанию «Сумитек»

(поставщик бульдозеров) – дочернюю фирму японского концерна «Komatsu» и

другие.

1.2. Роль банков в лизинговом бизнесе.

В России развитие практически всех элементов финансового рынка происходит при

непосредственном участии коммерческих банков. Они аккумулировали значительные

денежные ресурсы, показали умение высокими темпами осваивать новые для нашей

страны финансовые операции.

В настоящее время в России действует более двух десятков лизинговых компаний.

Первыми были зарегистрированы компании "Росагроснаб" (лизинг отечественной

сельскохозяйственной техники) и "Аэролизинг" (лизинг самолетов). Много

лизинговых компаний создано банками - "Интеррослизинг" (ОНЭКСИМ-банк),

"Балтлиз" (петербургский Промстройбанк), "Лизинг-бизнес" (Мосбизнесбанк),

"Инкомлизинг" (Инкомбанк), "Межсбер-Юраско Лизинг" (Межэкономсбербанк) и

многие другие.

Глубокие изменения условий хозяйственной деятельности в стране обуславливает

поиск нетрадиционных методов обновления основных фондов на предприятиях всех

форм собственности. Одним из таких методов является лизинг. Лизинг — это вид

предпринимательской деятельности, направленный на инвестирование временно

свободных или привлеченных финансовых средств, при котором лизингодатель по

договору обязуется приобрести в собственность имущество у продавца и

предоставить это имущество лизингополучателю за плату во временное

пользование для целей предпринимательства. Лизинг по своей экономической

природе сравним с долгосрочным кредитом. В России существует законодательная

база для осуществления Банками лизинговых операций. В соответствии с п. "М"

статьи 5 Закона РФ "О банках и банковской деятельности" Банкам разрешено

наряду с другими, проводить и лизинговые операции. При этом Банк может

участвовать в лизинговом процессе не как ссудодатель лизинговой компании, но

и непосредственно как Лизингодатель, т.е. напрямую участвовать в лизинговом

процессе. Банки развитых стран занимаются преимущественно финансовым

лизингом, для которого характерен длительный срок соглашения, в течение

которого осуществляется выплата стоимости имущества.

Наиболее распространенным видом лизинга является финансовый лизинг.

Эффективность применения лизинга характеризуется следующими данными. Так, в

США примерно треть капиталовложений в оборудование осуществляется на основе

лизинга. В нашей стране формирование лизинговых операций только начинается.

Поэтому из многих организационных форм лизинга, которые приняты за рубежом, у

нас пока получили развитие финансовые лизинговые компании и коммерческие

банки. Достаточно высокая степень риска, связанная с проведением лизинговых

операций, побуждает многие банки косвенно участвовать в осуществлении

лизинга. Лизинговая компания действует, как рука банка, который не может или

предпочитает не участвовать в прямом лизинговом кредитовании. Ведя дело с

дочерними компаниями, банки могут обеспечить желаемый контроль над

лизинговыми операциями. Вместе с тем, вполне возможно и рационально

применение прямого метода участия банковского капитала в лизинговом бизнесе.

По сравнению с самостоятельными лизинговыми компаниями банки обладают тем

важным преимуществом, что они организационно оформлены.

Для проведения ими лизинговых операций требуется только выделение в структуре

специального отдела или группы, в состав которой должны войти работники с

определенным опытом банковской работы, знанием специфики и механизма подобных

операций. Это позволило бы банку увеличить доходность своей деятельности за

счет каждой лизинговой сделки. Отрицательными моментами создания отдела в

банке являются:

1. Невозможность для банка использовать преимущества лизинга в качестве

лизингополучателя.

2. Лизинговое имущество, как правило, будет стоять на балансе у банка, что

создает дополнительные вопросы с начислением налогов, изменением структуры

баланса и отчетности банка.

3. Невозможность осуществлять «неденежные» и компенсационные лизинговые

сделки, что в 5-6 раз сузит поле лизинга для банка.

Развитие лизингового отдела потребует существенных затрат, а при создании

лизинговой компании эти затраты можно было бы сделать из сэкономленных для

банка средств за счет проведения внутрибанковских лизинговых сделок.

Однако, не смотря на это, лизинг является весьма привлекательным инструментом

инвестиционной политики банка, а с учетом тенденций развития банковского дела

в России, когда банки вынуждены обращать все большее внимание на реальную

промышленность, лизинг может в ближайшее время занять определенные позиции в

структуре банковского бизнеса.

Исключается риск нецелевого использования кредитных ресурсов заемщиком, так

как по сути лизингополучатель получает кредит не в виде «живых» денег, а в

виде оборудования.

Оборудование остается в собственности лизингодателя до момента его выкупа по

условиям финансового лизинга, т.е. оборудование может быть реализовано

лизингодателем в случае нарушения лизингополучателем условий договора. При

этом третья сторона, в т.ч. государство не может наложить арест на

оборудование в случае финансовых затруднений на предприятии.

Увеличивается вероятность возврата кредитных средств. Это обусловлено

экономическими преимуществами лизинга для лизингополучателя. Следовательно,

если для заемщика лизинг оказывается экономически выгоднее кредитования, то

для банка (как минимум при сохранении доходности) это означает устойчивость

финансовой ситуации.

Получение стабильного дохода на протяжении длительного срока. В настоящее

время при больших затратах на обслуживание процесса выдачи кредитов возникает

потребность в удлинении сроков кредитования для увеличения эффективности

кредитного процесса. Данное удлинение сроков не может быть достигнуто при

кредитовании торговых или иных операций с высокой степенью риска. В данном

случае затраты, понесенные на выработку стратегии лизинговой сделки,

оказываются относительно меньшими за счет больших сроков действия договора

финансового лизинга.

Немаловажным преимуществом лизинга является возможность использовать его как

компромисс при вмешательстве банковского капитала в управление реальной

промышленностью. Весь опыт крупнейших банков России, выигравших аукционы по

управлению госпакетами акций, показывает, что прямое вмешательство в

управление предприятием нецелесообразно. Банкиры могут наладить управление

финансовыми потоками, но не управление всем предприятием. Поэтому лизинг

может использоваться, как компромисс при желании банка влиять на деятельность

предприятия.

В настоящее время кредитным учреждениям нашей страны приходится работать в

условиях нестабильной экономики, с резко меняющимися параметрами финансового

рынка и неустойчивым инвестиционным климатом. Даже при стабильном снижении

ставки рефинансирования при обсуждении и выполнении долгосрочных

инвестиционных проектов необходимо учитывать вероятность возвращения

экономики к гиперинфляции. Это затрудняет расчеты и делает более сложной

аппаратную часть бизнес-планирования Финансирование банками лизинговых

компаний напрямую зависит от величины их собственного капитала, а ещё более

от суммы их активов.

В данным момент времени и с принятием закона о лизинге появилась

необходимость в использовании денежных средств банка в перспективной области,

как лизинг. Для осуществления лизинговой деятельности необходимо создать

лизинговую компанию, которая будет способствовать финансовой поддержкой

банка. За счёт лизинговой деятельности у банка «Российский кредит» появятся

преимущество и возможность расширения круга операций и сферы влияния в

регионе (особенно это касается возможного участия в финансировании лизинговых

схем в отраслях, получающих прямую поддержку федеральных властей),

возможность зарабатывать комиссионные на организации крупных синдицированных

кредитов, повышение средней надёжности банковской клиентуры и самого банка за

счёт повышения доли финансирования реального сектора.

Коммерческий банк «Российский капитал» создан в 1993 году и по размеру

собственного капитала занимает 58 место среди российских банков и 72 место по

величине чистых активов. Банк располагается по адресу: Москва, Барыковский

переулок, дом 4 строение 2.

Банк активно заинтересован в кредитовании лизинговой компании «Ф – лизинг», и

доля кредитов, выдаваемых под проведение лизинговых операций должна постоянно

расти. Банк «Российский капитал» привлекает свободные средства населения,

которые им, в свою очередь, не доверяют (до сих пор до 75% всех банковских

вкладов населения аккумулируются в Сбербанке РФ).

1.3. Рынки и конкуренты.

На конкуренцию в лизинговой области в первую очередь оказало влияние

структура концентрации финансового капитала, при которой значительная часть

лизинговых компаний создавалась в Москве и Санкт-Петербурге. Лизинговые

компании учреждаются разными структурами, как коммерческими, так и

государственными. Те компании, которые продолжали лизинговую деятельность в

период спада, прочно заняли свои ниши на рынке лизинга техники и

оборудования, как, например, «Балтийский лизинг», основным направлением

которого является лизинг кораблей, компьютеров, авиационной техники и других

транспортных средств; «Аэролизинг», основным направлением является внутренний

лизинг самолетов.

В результате можно выделить три выделившиеся группы лизинговых компаний,

которые соответственно применяют свою, присущую им и зависящую от их

особенностей стратегию. Все лизинговые компании, действующие на российском

рынке, являются либо дочерними отделениями банков (Интеррослизинг,

Лизингбизнес и другие), либо отраслевыми компаниями (Лизингуголь,

Росстанкоинструмент), либо муниципальными компаниями (Московская лизинговая

компания, Ликострой). Рассмотрим подробнее стратегию присущую каждой из

групп.

Первая группа представлена лизинговыми компании, созданные банками, которые

ориентировались на оказание стандартных лизинговых услуг широкому кругу

клиентов. Банки-учредители не только финансировали деятельность дочерних

компаний, но и активно поставляли им клиентов из числа тех, кто обращался к

ним за получением кредита на приобретение основных средств. Естественно, что

лизинговые компании, входящие в структуру крупных банков, стали крупными и на

рынке. Имея большой портфель заказов, а значит наиболее современные методы

работы, квалифицированный персонал. Подбор клиентов через родственный банк

облегчал работу, так как лизинговая компания получала доступ к большому числу

клиентов с относительно известной кредитной историей. Оптимизировался процесс

среднесрочного кредитования для связи «банк - дочерняя лизинговая компания»

посредством использования специальной техники ценообразования и защиты от

кредитных рисков, тем не менее, лизинговые отделы банков сталкивались с тем,

что многие лизингополучатели не могли освоить высокую процентную ставку по

лизингу, так как ресурсы, которые привлекались для лизинга, стоили также

дорого. Сроки, на которые удавалось привлечь кредитные ресурсы, были крайне

малы - до 1 года. В эти сроки не могли уложиться до 80 % обращающихся в

компанию предприятий. Со временем лизинговые компании стали отказываться от

учета лизинговых операций в российских рублях и переходить на учет в

иностранной валюте. Следующим их шагом стало обращение непосредственно к

производителям, так как только производитель мог предложить приемлемую ставку

процента (8-12 % годовых), которую могли освоить лизингополучатели,

привлекающие оборудование, и необходимые сроки (до 5 лет), которые

требовались для полного освоения лизингового оборудования. Роль лизинговых

компаний при банках постепенно укреплялась, то есть банк через лизинговую

компанию гарантировал производителю возвратность средств за оборудование за

определенный интерес. В обязанности лизинговой компании входило проведение

финансового анализа проекта и отслеживание своевременности оплаты лизинговых

платежей лизингополучателем, а также контроль по использованию за

оборудованием в течение всего времени исполнения лизингового договора.

Российский рынок лизинговых услуг столкнулся с риском непогашения средств за

предмет лизинга. В значительной степени это вызвано не до конца продуманным

маркетингом, и предприятие - лизингополучатель так и не выходит на

запланированный объем продаж продукции, произведенной на лизинговом

оборудовании. Поэтому компании вынуждены назначать невысокую залоговую

стоимость оборудования (до 30 % от стоимости оборудования), которое является

предметом договора лизинга.

Весь спектр перечисленных способов защиты от рисков, несомненно, сокращает

количество проектов, которые готова рассматривать лизинговая компания для

заключения лизингового договора.

Характерен холдинговый подход к организации лизинга, которые реализуются

одним из крупнейших банков России - «Российским кредитом». Скупив акции

государственных предприятий, банк оказался перед выбором: продавать эти акции

более дорого, так как в основной своей массе эти предприятия были мало

рентабельны или убыточны из-за устаревшего оборудования и технологий,

используемых в процессе производства, либо найти способ более полной

реализации производственных мощностей выкупленных предприятий. Был выбран

второй путь. Контролируя весь процесс производства, и сбыта, банк через

образованное лизинговое подразделение смог с наименьшим риском развивать

предприятия, обеспечивая им получение в лизинг новейшего оборудования и

технологий.

Инвестиционный отдел банка рассматривает инвестиционный проект развития

завода, акциями которого владеет банк. Одной из форм инвестирования может

быть лизинг. Количество «посторонних» клиентов, инвестиционные проекты

которых готов рассматривать банк, едва достигает 10 % от общего числа

инвестируемых проектов. Это очень выгодные проекты, с высокой степенью

рентабельности и очень малым риском. С первых шагов развития лизинга банк

столкнулся с проблемой высокой стоимости российских ресурсов для

лизингополучателя и невозможностью проведения операций оперативного лизинга.

Трудностью явилось и то, что при импорте технологического оборудования первый

собственник не должен уплачивать налог на добавленную стоимость на таможне,

но при сдаче этого оборудования на условиях финансового лизинга

лизингополучатель был обязан выплатить этот налог, так как на этот раз право

собственности переходило от зарубежного резидента к российскому резиденту.

Это обстоятельство многократно увеличивало стоимость лизинговой услуги. Выход

из данного положения был найден банком «Российский Кредит», который

использовал схему с участием лизингового отдела банка.

Инвестируя, таким образом, в дочерние структуры, банк получает

конкурентоспособные предприятия, способные давать более высокий процент

рентабельности. Лизинговое подразделение банка «Российский кредит» выполняет

часть общего объема функций, которые должна выполнять лизинговая компания.

Подразделение проводит финансовый анализ, ведет переговоры с поставщиками и

лизингополучателями, но не выкупает оборудование, а выступает посредником-

гарантом в лизинговой сделке, не неся дополнительных обязательств за качество

работы лизингового оборудования, что бывает очень важно для

лизингополучателя. Для того чтобы лизинговое подразделение полностью

выполняло функции лизинговой компании необходимо снижение ставки процента на

денежные ресурсы на внутреннем рынке страны.

Совершенно другой подход используют лизинговые компании, созданные под

определенные правительственные программы и которые как следствие жестко

ориентированы на осуществление лизинговых сделок с определенными типами

клиентов. Такие компании пользуются льготным бюджетным финансированием, что

позволяет им предлагать более привлекательные условия для клиентов, но

доступность их услуг сильно ограничена. Для таких компаний основным критерием

является соответствие клиента правительственной программе, а вопросы

эффективности или хотя бы надежности реализуемых лизинговых проектов стоят не

так остро, как для коммерческих лизинговых компаний. Главное для них - это

выполнить социальный заказ помощи в создании определенной инфраструктуры.

Так, например, Правительство Москвы через Фонд поддержки малого

предпринимательства организовало Московскую лизинговую компанию для

стимулирования развития малого бизнеса в Москве, а также финансируемые за

счет бюджета «Агропромлизинг» и «Ликострой». Московская лизинговая компания

заключила много договоров на лизинг оборудования для переработки мяса,

торгового оборудования, деревообрабатывающего оборудования, оборудования по

разливу газированной воды, пекарен. Это позволило Московскому Правительству

ликвидировать дефицит товаров и услуг, создать хорошую инфраструктуру в

городе.

Московской лизинговой компании является хорошим примером решения

администрацией социальных вопросов в регионе. Клиентами компании могут быть

малые предприятия, зарегистрированные только в Москве. Эти предприятия должны

быть действующими и иметь опыт производства и реализации тех товаров и услуг,

оборудование под которые запрашивается в лизинг. Направление деятельности

этих предприятий должно соответствовать требованию Правительства Москвы по

созданию новых рабочих мест. Так, например, для насыщения Западного округа

города пекарнями в приоритетном порядке рассматривались бизнес-планы по

созданию и реализации готовой продукции хлебопекарен именно в Западном

округе.

Обращаясь в компанию для получения в лизинг оборудования, малое предприятие

должно предоставить требуемые документы для анализа и контроля. Бизнес-план

рассматривается относительно развития всего предприятия, а не использование

конкретного оборудования. Предоставленный бизнес-план сравнивается

сотрудниками компании с аналогичными проектами, юридическая служба проверяет

чистоту предоставленных документов, техническая служба перепроверяет

результаты маркетинговых исследований, проведенных предприятием. Совершается

выезд на место ответственным сотрудником компании и проверяется право на

аренду производственных помещений, так как в большинстве случаев малые

предприятия не имеют производственные площади в собственности.

В качестве дополнительного обеспечения сделки Компания требует предоставить в

залог либо транспортное средство, либо иное производственное оборудование,

принадлежащее лизингополучателю на правах собственности. Дополнительно

лизингополучатель обязан произвести авансовый платеж в размере около 8% от

стоимости лизингового оборудования в качестве депозита. Депозит засчитывается

компанией в счет последних платежей или в счет штрафов, которые может

получить малое предприятие за просрочку оплаты лизинговых выплат. Средние

сроки, на которые уже предоставила и предоставляет оборудование в лизинг

Московская лизинговая компания, достигают трех лет, что по российским меркам

считается долгосрочными вложениями. Самым значительным конкурентным

преимуществом является низкая ставка по лизингу, а такие условия может

предложить далеко не каждое кредитно-финансовое учреждение. Но из-за слабо

развитого рынка подержанного оборудования используется в 97% только

финансовый лизинг. Чтобы избежать рисков непогашения лизинговых сумм,

компания отслеживает наиболее рентабельные отрасли. Так, например, на

начальном этапе деятельности компании наиболее высокодоходными были мини-

пекарни, производство по разливу в пластиковые бутылки, но сейчас

прибыльность этих отраслей осталась позади по отношению к производству по

переработке мяса и т. д. Тем не менее, компания сталкивается с фактами

банкротства малых предприятий, взявших у нее оборудование в лизинг. Процент

таких предприятий не превышает 12, в основной своей массе эти предприятия

результатами своей деятельности обязаны неграмотному менеджменту. Обнаружив

невозможность лизинговых выплат лизингополучателем, компания расторгает

договор, изымает из производства лизинговое оборудование и налагает арест на

залог, взятый в качестве обеспечения при подписании лизингового договора.

Последняя группа лизинговых компаний и, следовательно, соответствующая

стратегия представлена отраслевыми лизинговыми компаниями. Так, например

государственные органы создавали лизинговые компании для решения и выполнения

специальных программ, предоставляя для них эксклюзивные льготы по

налогообложению и, предоставляя им дешевые финансовые ресурсы. Но, однако,

подобные отраслевые лизинговые компании, ориентированные на обслуживание

определенной отрасли, постепенно свернули деятельность, так как основной

вопрос финансирования сделок оказался не решен. Такие компании были

построены, исходя из принципа государственной поддержки, что делало их

чрезвычайно уязвимыми.

Наверное, наиболее успешной компанией данной группы является «Лизингуголь»,

которая занимается обеспечением угольных объединений горно-шахтным

оборудованием. Данная компания смогла добиться значительных оборотов за счет

применения компенсационного лизинга, когда оплата осуществлялась продукцией,

произведенной на лизинговом оборудовании. В данном случае углем, металлом и

другой продукцией.

Другие лизинговые компании вынуждены изобретать сложные схемы для проведения

операций и стандартизировать их, что позволяет им развиваться дальше. Однако

подобная стратегия, направленная на стандартизацию лизинговых сделок, в свою

очередь, не позволяет лизинговым компаниям быть гибкими по отношению к

клиентам и быстро расширять рынок услуг. Ряд лизинговых компаний нашли выход,

из данного положения изменив свою стратегию и, начав специализироваться

только на международном лизинге, используя некоторые ниши в российском

налоговом законодательстве.

Также следует отметить, что на рынке лизинговых услуг еще остаются

незаполненные ниши. Так, например, практически отсутствует рынок мелких

лизинговых сделок. Существует тенденция, при которой лизинговые компании

избегают мелких сделок, поскольку при обычном подходе объем работы по

оформлению и исполнению любой мелкой сделки является не намного меньшим, чем

объем работы по средней сделке, в то время как масса прибыли - гораздо

меньше. С другой стороны, потенциальные клиенты не имеют достаточной

информации о возможности получить в лизинг один или несколько компьютеров,

офисную телефонную станцию или другое аналогичное оборудование, и в

результате обходились собственными средствами, не предъявляя спроса на

лизинговые услуги в данном секторе. Преобладающим как был, так и остается

средний лизинг, так как российские банки не способны вкладывать значительные

ресурсы на длительный срок, а потенциальные клиенты лизинговых компаний из-за

своего неблагополучного финансового положения часто не могут предоставить

достаточных гарантий возврата вложений. Одновременно эти факторы обусловили

значительное развитие финансового лизинга (до 97 % от общего количества всех

лизинговых услуг) и ограниченность предложений оперативного лизинга.

Существующие лизинговые компании пока не проводят совместных проектов, их

сотрудничество в большей степени ограничивается лоббированием законов,

связанных с развитием лизинга в стране, что также очень важно на этапе

становления лизинга в России.

Лизинг автотранспортных средств является одним из наиболее развитых и

доходных направлений лизинговой деятельности. Компания «Ф – лизинг» в своём

объёме договоров планирует до 50 % сдавать в лизинг автотранспортные

средства.

По экспертным оценкам в целом по России за 2001 год в лизинг было сдано

примерно 6,7 тыс. легковых автомобилей, в том числе 5,3 тыс. отечественных и

1,4 тыс. иномарок и 1,3 тыс. автобусов, в том числе 0,9 тыс. малогабаритных и

0,4 тыс. крупногабаритных.

Происходит существенное увеличение стоимости заключённых договоров лизинга

автотранспортных средств в абсолютном выражении (рост на 75%).

Многие лизинговые компании активизировали свою деятельность в этом секторе

рынка только после того, как был отменён налог на приобретение

автотранспортных средств. Более того, этот фактор – уменьшение налогового

бремени – становится определяющим при создании специализированных лизинговых

компаний. Легковые и грузовые автомобили постоянно пользуются большим

покупательским спросом. В большинстве своём автотранспортная техника является

высоколиквидной, и она может служить хорошим обеспечением для развития новой

лизинговой компании.

Среди компаний-лидеров по легковым автомобилям, которые используются для

перевозки пассажиров, в 2001 году значились такие лизингодатели, как

«Балтинвест», «Глобус-лизинг», «Лизингпромхолд», «Райффайзен-лизинг»,

«Независимость-лизинг», «Глобал рент», «АЛЕНИР». Стоимость заключённых ими

договоров лизинга в этом секторе рынка составляла 2,3 – 5,3 млн. долл., то

есть за год в лизинг эти компании сдавали по 100 – 400 автомобилей. У многих

лизингополучателей большим спросом пользуются немецкие, шведские, чешские и

российские автомобили.

В 2001 году значительно увеличилось количество лизинговых операций с

автобусами. Причём активными инициаторами этих проектов выступали

администрации регионов Российской Федерации, обеспокоенные решением

социальных проблем. Наиболее крупные проекты с участием ведущих лизинговых

компаний состоялись в Санкт-Петербурге (лизингодатель – «Глобус-лизинг»),

Республике Коми (лизингодатель – «Госинкор-лизинг»), в Пермской области

(лизингодатель – «Скания-Россия»), в Костромской области (лизингодатель –

«АЛЕНИР») и другие.

По оценкам специалистов компании «Скания-Питер», российские потребности в

городских автобусах составляют 16 тыс. штук. Вместе с тем в 2001 году

эксплуатанты городского пассажирского транспорта закупили около 4 тысяч

автобусов. В этом секторе рынка для компании «Ф – лизинг» имеется большая

база роста.