Билеты: Ответы к ГОСАМ в МЭСИ

1.Рыночная экономика и ее характерные черты. Субъекты рыночной эк-ки. Эк-ие

ресурсы в рыночн. Эк-ке.

Самое упрощенное определение рынка - это место, где люди в качестве

продавцов и покупателей находят друг друга.

В экон-ой литературе "Рынок- это не какая-либо конкретная рыночная

площадь, на которой продаются и покупаются предметы, а в целом всякий район,

где сделки покупателей и продавцов друг с другом столь свободны, что цены на

одни и те же товары имеют тенденцию легко и быстро выравниваться".

[1] В данном определении в качестве критерия определения рынка выступают

свобода обмена и установление цен.

Рынок представляет собой всякую группу людей, вступающие в тесные деловые

отношения и заключающих сделки по поводу любого товара.

Основной недостаток приведенных определений состоит в том, что содержание

рынка сводится только к сфере обмена.

При выявлении сущности рыночных отношений нужно исходить из того, что понятие "

рынок" имеет двойственное значение. Во-первых, в собственном смысле рынок

(market) означает сбыт, который осуществляется в сфере обмена, обращения.

Во-вторых, рынок- это система экономических отношений между людьми,

охватывающих процессы произ-ва, распределения, обмена и потребления. Он

выступает в качестве сложного механизма функционирования экономики, основанного

на использовании разнообразных форм собственности, товарно-денежных связей и

финансово-кредитной системы. Кроме обращения как такового рыночные отношения

включают:

- отношения, связанные с арендой предп-ий и других структур экономики, когда

взаимосвязь между двумя субъектами осуществляется на рыночной основе;

-обменные процессы совместных предп-ий с зарубежными

фирмами;

-процесс найма и испол-ия рабочей силы через биржу труда;

-кредитные отношения при выдаче кредитов под определенный процент;

-процесс функционирования рыночной инфраструктуры управления, включающей в

себя товарные, фондовые, вал. биржи и другие подразделения.

Рассмотрим понятие субъекта рыночной экономики. К субъектам рыночной

экономики относятся продавцы и покупатели.

Эко-ие связи обеспечивают движение продуктов от производителя к потребителю,

происходит многосторонний обмен между производителями, с одной стороны, и

потребителями- с другой.

Такие обменные процессы обусловлены общественным разделением труда, которое,

с одной стороны, разъединяет производителей, разобщает их по видам трудовой

деят-ти, с другой – порождает устойчивые функциональные взаимосвязи между

ними. В результате экон-ая предпосылка превращения простого производителя в

субъект рыночных отношений материализуется и произ-во становится товарным.

Производители самостоятельно организуют произ-во и реализацию прод-ии,

возмещают издержки, расширяют и совершенствуют произ-во. Обменные процессы в

условиях товарно-денежных отношений принимают форму рыночных отношений.

Из ограниченности экономических ресурсов вытекает необходимость хоз. (экон-

ой) деят-ти, иначе говоря, трансформации и приспособления экономических

ресурсов в целях удовлетворения потребностей. Экон-ая (хозяйственная)

деятельность – не что иное, как постоянная работа по оценке, сравнению и

отбору альтернативных вариантов испол-ия экономических ресурсов. Это

происходит на всех уровнях, в этом участвуют хозяйствующие субъекты

(участники экон-ого процесса).

К хозяйствующим субъектам, или, как их чаще называют в экон-ой науке,

экономическим агентам, принято относить всех, кто самостоятельно принимает

решения, планирует и реализует в сфере экон-ой (хоз.) деят-ти практические

мероприятия. К экономическим агентам относят отдельных лиц, семьи,

руководителей хоз-ных единиц (предп-ий, банков, страховых обществ), правления

акционерных обществ, правительственные органы и учреждения.

В соответствии с той ролью, которую играют эко-ие агенты, принято различать

домашние хозяйства, предп-я (фирмы) и государство (органы государственного

управления, гос-ые учреждения), нередко- некоммерческие организации.

Основной экон-ий аргумент в пользу рыночной системы состоит в том, что она

способствует эффективному распределению ресурсов. Согласно этому тезису,

конкурентная рыночная система направляет ресурсы в произ-во тех товаров и

услуг, в которых общество больше всего нуждается.

Важным неэкономическим аргументом в пользу рыночной системы является свобода.

Одна из фундаментальных проблем организации общества заключается в том, как

координировать экон-ую деятельность множества индивидов и предп-ий.

Существует два способа такой координации: один - это централизованное

управление и использование мер принуждения; другой - это добровольное

сотрудничество через посредство рыночной системы. Лишь рыночная система

способна координировать экон-ую деятельность без принуждения.

Рыночный механизм имеет как преимущества, так и недостатки. Позитивные

функции рынка делают его в принципе достаточно эффективной системой. Это не

означает, однако, что рыночные отношения являются абсолютно совершенными и во

всем обеспечивают прогрессивное развитие общества. У рыночного хозяйства есть

свои врожденные недостатки (несовершенства).

Во-первых, функционирование рыночной системы основано на стихийном действии

экономических регуляторов. Это порождает неустойчивость экономики, неизбежно

возникающие диспропорции устраняются не сразу. Восстановление равновесия

осуществляется порой через кризисы и другие глубокие потрясения.

Во-вторых, при бесконтрольности рыночной среды неизбежно возникают

монополизированные структуры, ограничивающие свободу конкуренции со всеми ее

позитивными ф-иями, создающие неоправданные привилегии для ограниченного

круга субъектов рынка.

В-третьих, стихийно действующий механизм рынка не настраивает экономику на

удовлетворение многих общественных потребностей, внутренне не способствует

формированию фондов, идущих на удовлетворение нужд общества, не связанных

непосредственно с бизнесом. Прежде всего, это формирование социальных

трансфертов (пенсии, стипендии, пособия), поддержка здравоохранения,

образования, науки, искусства, культуры, спорта и многих других социально

ориентированных сфер.

В-четвертых, рынок не обеспечивает стабильную занятость трудоспособного

населения и гарантированный трудовой доход. Каждый вынужден самостоятельно

заботиться о своем месте в обществе, что неизбежно ведет к социальному

расслоению, то есть делению на богатых и бедных, усиливает социальную

напряженность.

Эти черты рыночного несовершенства могут быть смягчены осуществлением

разумной экон-ой политики. Здесь особенно важны меры государственного

регулирования хозяйства путем перераспределения средств в пользу тех сфер

общественной жизни, которые не могут быть обеспечены чисто рыночными

источниками, а также меры социальной политики.

2. Организационные формы предп-ства.

Предп-тельство как одна из конкретных форм проявления общественных отношений

способствует не только повышению материального и духовного потенциала

общества, не только создает благоприятную почву для практической реал-ии

способностей и талантов каждого индивида, но и ведет к единению нации,

сохранению ее нац-го духа и нац. гордости.

На сегодняшний день в мире не существует общепринятого определения предп-

ства. Американский ученый, профессор Роберт Хизрич определяет ”предп-ство как

процесс создания чего-то нового, что обладает стоимостью, а предп-ля — как

человека, который затрачивает на это все необходимое время и силы, берет на

себя весь финансовый, психологический и социальный риск, получая в награду

деньги и удовлетворение достигнутым”.

Предпр-льство как особая форма экон-ой активности может осуществляться как в

государственном, так и в частном секторе экономики. В соответствии с этим

различают: а) предпр-льство государственное; б) предпр-льство частное.

Гос-ые предпр-льство есть форма осуществления экон-ой активности от имени

предп-я, учрежденного: а) государственными органами управления, которые

уполномочены (в соответствии с действующим законодательством) управлять

государственным имуществом (государственное предп-е), или б) органами местного

самоуправления (муниципальное предп-е). Собственность такого рода предп-ий есть

форма обособления части государственного или муниципального имущества, части

бюджетных средств, других источников. Важной характеристикой таких предп-ий

выступает то обстоятельство, что они отвечают по своим обязательствам только

имуществом, находящимся в их собственности (ни государство не отвечает по их

обязательствам, ни они сами не отвечают по обязательствам гос-ва).

Частное предпр-льство есть форма осуществления экон-ой активности от

имени предп-я (если оно зарегистрировано в качестве такового) или предп-ля

(если такая деятельность осуществляется без найма рабочей силы, в форме

индивидуальной трудовой деят-ти).

РГАНИЗАЦИОННЫЕ ФОРМЫ ПРЕДП-ВА.

Все многообразие видов предприниских структур является проявлением видовых

различий трех организационных форм предп-ства: индивидуальной, партнерства и

корпорации. Названные формы принято делить на две группы - частные и

общественные. К первой группе относятся индивидуальные предпр-ли и

партнерства, а ко второй - корпорации. Деление это носит не формальный

характер. Во-первых, для индивидуальночастной формы и товарищества обычно

характерно непосредственное объединение функций владения и управления, в то

время как корпорации присуще полное обособление этих функций. Во-вторых, что

касается частных форм, то хозяйственная ответственность по осуществлению

предп-ской деят-ти, как правило, распространяется на самих владельцев. Здесь

собственность предп-я не отделена от собственности владельца, в отличие от

корпораций, где такое отделение четко зафиксировано, ограничивая

ответственность ее владельцев. В-третьих, если корпорации обязаны

функционировать в открытой для общества форме, публикуя ежегодно отчет о

результатах своей фин. деят-ти, то индивидуальные предпр-ли и товарищества

вправе сохранять конфиденциальность в этом отношении, предоставляя подобную

информацию только уполномоченным органам (см. таблицу).

Индивидуальные предпр-ли – лица, осуществляющие коммерческую

деятельность на основе принадлежащей им собственности, не посредственно

управляющие ею и несущие полную имущественную ответственность за ее результаты.

В странах рыночной экономики индивидуальные предпр-ли составляют подавляющую

долю среди всех форм организации предп-ства, хотя их доля в обороте не столь

значима. Единоличное предп-ство - самая простая форма предп-ства. Тем не менее,

распространенность ее обусловлена не только простотой организации и оформления,

но и в силу ряда имеющихся у нее преимуществ, - сильной мотивацией,

оперативностью и гибкостью.

Являясь единоличным собственником, индивидуальный предп-тель присваивает весь

полученный доход, что уже само по себе является мощным стимулом для

инициативной деят-ти. Кроме того, непосредственная причастность к

управленческой деят-ти не только приносит личное удовлетворение, но и

способствует укреплению положения в обществе. Все это создает мощные стимулы

для предп-ских начинаний.

Индивидуальные предпр-ли в наибольшей степени приближены к рыночному спросу.

Непосредственно работая с потребителями и поставщиками, они способны быстро

реагировать на самые незначительные колебания конъюнктуры. Осуществляя произ-

во в незначительных масштабах, они могут быстро переориентировать его на

выпуск более конкурентоспособной прод-ии. Оперативность и гибкость -

важнейшие преимущества индивидуальной формы предп-ьской деят-ти.

Вместе с тем, она имеет и ряд недостатков. Во-первых, отдельный предп-тель не

в силах организовать крупное произ-во, так как его финансовые возможности

ограничены. Закупая ресурсы небольшими партиями, он вынужден платить более

высокую цену за них. Ограничены у него возможности g в получении всей

возможной экономии от масштаба произ-ва. Все это оборачивается более высокими

издержками произ-ва, что снижает конкурентоспособность мелкого предп-я. Во-

вторых, осуществление одним человеком разных функций - управленческой,

снабженческой, фин. , маркетинговой и кадровой -снижает эффективность

руководства в целом как в силу чрезмерной нагрузки, так и по причинам

недостатка знаний. Привлечение же к решению этих вопросов посторонних лиц или

организаций ведет к снижению мотивации и рассредоточению ответственности, что

нежелательно для предп-ля. И все же наиболее значительным недостатком

индивидуальной формы предп-ства является полная хозяйственная ответственность

предп-ля. Риск очень высок, и это сдерживает новаторские возможности

индивидуального предп-ля.

Стоящие перед индивидуальным предпринимателем проблемы ограниченности

ресурсов и высокого риска могут быть в известной степени преодолены

посредством организации товарищества.

Товарищество (партнерство) - объединение закрытого типа с

ограниченным числом участников, осуществляющих совместную деятельность на

основе долевой собственности и принимающих непосредственное участие в

управлении.

В ряду характеризующих товарищество черт следует выделить:

1Фиксированный состав участников;

2Долевое участие в предп-ии;

3Участники несут личную имущественную ответственность.

В организационном плане товарищество, хотя и требует договора между его

участниками, остается достаточно простой формой организации предп-ства. Между

тем, сохраняя преимущества индивидуального предп-ля, эта форма дает куда

большие возможности для привлечения ресурсов в силу расширения круга

участников. Более широкая имущественная база позволяет расширить возможности

привлечения кредитных источников, гарантируемых теперь имуществом всех

участников. Товарищество - это, по сути дела, специфическая форма разделения

риска. Будучи разделенным среди участников товарищества, риск снижается в

отношении каждого из них. Кроме того, объединение знаний многих людей,

возможности их специализации на определенных ф-иях управления предп-ем в

значительной степени снимают проблемы, с которыми сталкивается отдельный

индивидуальный предп-тель. В значительной степени повышается устойчивость

самого предп-я, существование которого теперь не столь сильно связано с

личностью владельца, поскольку паи могут быть переданы другим лицам в случае

выхода кого-либо из участников из дела.

Однако и товарищество не лишено недостатков. Во-первых, разделение функций

управления среди участников товарищества создает трудности в виде возможного

возникновения конфликтов как на основе конкуренции между участниками, так и

борьбы за лидерство. Кроме того, снижается оперативность в принятии решений.

Во-вторых, товарищество все же сохраняет в себе чрезмерную ответственность

участников притом в значительной степени теперь обусловленную и чужими

ошибками. Все это делает данную форму организации предп-ской деят-ти

достаточно уязвимой, Не случайно она наименее распространена.

Корпорация - основанное на долевом участии в капитале

объединение, юридические права и обязательства которого обособлены от прав и

обязательств его участников. Корпоративная форма организации предп-ства

сложилась в конце ХIХ века и была обусловлена качественными сдвигами в

производительных силах общества. Она как раз явилась той формой, которая, с

одной стороны, расширила базу привлечения фин. средств, обеспечив мобилизацию

капиталов, а с другой, ограничила уровень риска чрезвычайно возросшего в связи

с масштабными финансовыми вложениями.

В современной рыночной экономике именно корпорации играют ключевую роль. Имея

скромную долю в структуре организационных форм – не более 20-25%, корпорации

дают 80-90% хозяйственного оборота. Между тем, сущностные особенности

корпорации связаны отнюдь не с масштабностью их деят-ти, тем более что

большинство корпораций все же имеют довольно скромные размеры.

Главная экон-ая особенность корпоративной формы состоит в том, что она

выступает законченной формой обособления собственности от управления и

экономически и юридически обособлена по отношению к ее учредителям и

участникам, что в корне отличает ее от единоличных предпринимателей и

партнерств. Обособление собственности и управления обеспечило корпорации те

неоспоримые преимущества, которые и обусловили ее ведущую роль в экономике.

Во-первых, ограничение имущественной ответственности, позволило привлечь к

инвестированию широкие слои населения, обеспечивая достаточно быструю по

времени и значительную по объемам централизацию капитала. Кроме того,

снижение риска способствует активизации новаторской функции предп-ства. Во-

вторых, обособление функции управления функции от собственности обусловило

чрезвычайную устойчивость корпорации как хозяйственного образования,

существующего не зависимо от ее учредителей и участников. Это создало условия

для стабильного, ориентированного на перспективу развития и выдвинуло на

первый план задачи реал-ии долгосрочных стратегических целей, что при

способности корпоративной форм централизовать значительные капиталы дает ей

неограниченные возможности для роста. В-третьих, беспрепятственное, в

условиях развитого рынка ценных бумаг, перемещение долевого участия через

куплю-продажу акций дает еще одно существенное преимущество - ликвидность,

т.е. возможность обратить инвестированные средства в денежную форму, что

является чрезвычайно привлекательным для широких масс потенциальных

инвесторов.

Конечно, как и любая другая форма, корпорация также не лишена недостатков.

Прежде всего это организационные трудности, возникающие оформлении и

регистрации данной формы, преодоление которых требует значительных усилий и

средств. Кроме того, сам порядок образования корпоративных образований

достаточно жестко регулируется и связан с определенными ограничениями.

Существенным недостатком корпоративной формы организации является излишнее

налоговое бремя, возникающее в связи с двойным налогообложением - сначала

прибыли корпорации, а затем выплачиваемых акционерам дивидендов. Требования

открытости в виде обязательной публикации ежегодных отчетов о финансовом

состоянии не только делают корпорацию более уязвимой для конкурентов, но и

ориентируют управляющих на достижение краткосрочных целей, чтобы

удовлетворить требования акционеров и привлечь инвесторов.

Однако наиболее сложный вопрос для корпоративной формы – это взаимоотношения

между акционерами и управляющими. Хотя юридически корпорация принадлежит

акционерам, они редко заняты в управлении ею. Чаще всего их управленческое

воздействие ограничивается выборами руководящих органов корпорации и участием

в выработке стратегии хоз. деят-ти. Потенциально держатели акций могут

оказывать влияние путем смены руководства, но не располагая достаточной

информацией они обычно склонны поддержать предложения руководства. Поэтому

реальная власть оказывается сосредоточенной в руках управляющих, повседневно

осуществляющих руководство корпорацией. Эта проблема может быть смягчена при

помощи инструментов как законодательного, так и экон-ого характера. В первом

случае в виде механизмов контроля за деятельностью управляющих, а во-втором -

форм материального стимулирования как способа вынудить управляющих работать в

интересах акционеров. Ясно одно, чем более распыленным является акционерный

капитал, тем более вероятной становится возможность злоупотреблений со

стороны управляющих. Сущ-ют разные типы корпоративных объединений. Наиболее

распространенным из них является акционерное общество, мобилизующее капитал

путем выпуска ценных бумаг: акций и облигаций. Держатели акций общества

являются совладельцами и имеют право на участие в управлении им, в то время

как держатели облигаций, получающие фиксированный доход, выступают лишь в

роли кредиторов и не принимают участия в управлении. Главная отличительная

особенность акционерного общества состоит в свободной циркуляции его ценных

бумаг на открытом рынке. Поэтому их часто называют общественными, хотя по

сути это частные предп-я. Среди других типов корпоративной организации

следует отметить, так называемые S-корпорации, представляющие собой сочетание

качеств корпорации и партнерства. Как и в акционерном обществе, держатели

акций S -корпорации, количество которых законодательно ограничивается, несут

ограниченную ответственность, избегая в то же время двойного налогообложения.

Нельзя не сказать о холдингах, являющихся держателями акций других корпораций

и выступающих, таким образом, своеобразной формой регулирования всего

корпорированного сообщества. Довольно широкое распространение получили

профессиональные корпорации, представляющие собой объединения по

профессиональному признаку - юристов, медиков и т.п., участники которых

оказывают соответствующие услуги. Профессиональные корпорации - это

своеобразная форма акционерного общества закрытого типа.

3. Конкуренция и ее виды. Российское антимонопольное законодат-во.

Конкуренция – (от лат. Concurrere – сталкиваться) – борьба независимых

экономических субъектов за ограниченные эко-ие ресурсы. Это экон-ий процесс

взаимодействия, взаимосвязи и борьбы между выступающими на рынке предп-ями в

целях обеспечения лучших возможностей сбыта своей прод-ии, удовлетворяя

разнообразные потребности покупателей. На мировом рынке постоянно существует

острая конкуренция товаропроизводителей. Для успешного выступления на внешних

рынках требуется существенное повышение конкурентноспособности предлагаемых

отечественных товаров. При импорте же использование конкуренции иностранных

продавцов позволяет достигать более выгодных условий закупок.

Но понятие конкуренции настолько многозначно, что оно не охватывается каким-

либо универсальным определением. Это и способ хзяйствования, и такой способ

существования капитала, когда один капитал соперничает с другим капиталом. В

конкуренции усматривается как главная сущностная черта, свойство товарного

произ-ва, так и способ развития. Кроме того, конкуренция выступает в роли

стихийного регулятора общественного произ-ва.

Следствием конкуренции является, с одной стороны, обострение произв-ых и

рыночных отношений, а с другой - повышение эффект-ти хоз. деят-ти, ускорение

НТП.

Конкуренция относится к неконтролируемым факторам, которые воздействуют на

деятельность организации и которые не могут управляться организацией.

Конкуренция – соперничество между участниками рыночного хозяйства за лучшие

условия произ-ва, купли и продажи товаров. Такое столкновение неизбежно и

порождается объективными условиями: полной хоз. обособленностью каждого

субъекта рынка, его полной зависимостью от хоз. конъюнктуры и противоборством с

другими претендентами за наибольший доход. Борьба за экон-ое выживание и

процветание – закон рынка. Конкуренция (как и её противоположность -

монополия) может существовать только при определённом состоянии рынка. Разные

виды конкуренции (и монополии) зависят от определённых показ-лей состояния

рынка. Основными показ-лями являются: 1.Количество фирм (хоз-ных,

промышленных, торговых предп-ий, имеющих права юридического лица), поставляющих

товары на рынок; 2.Свобода вхождения предп-я на рынок и выхода из

него; 3.Дифференциация товаров (придание определённому виду товара

одного и того же назначения разных индивидуальных особенностей - по фабричной

марке, качеству, цвету и др.);

4.Участие фирм в контроле над рыночной ценой. Рыночное соперничество

классифицируется так:

Таблица 1 Совершенная (свободная) конкуренция основана на частной

собственности и хоз. обособленности. Она предполагает, что на рынке имеется

множество независимых фирм, самостоятельно решающих, что создавать и в каких

количествах, а также:1.Объём произ-ва отдельной фирмы является

незначительным и не оказывает влияния на цену реализуемого этой фирмой товара;

2.Реализуемые каждым производителем товары являются однородными;3.

Покупатели хорошо информированы о ценах, и если кто-то повысит цену на свою

продукцию, то потеряет покупателей; 4.Продавцы действуют независимо

друг от друга; 5.Доступ на рынок никем и ничем не ограничен.

Последнее условие предполагает возможность каждому гражданину стать свободным

предпринимателем и применить свой труд и материальные средства в интересующей

его отрасли хозяйства. Покупатели же должны быть свободны от всякой

дискриминации и иметь возможность купить товары и услуги на любом рынке.

Соблюдение же всех условий обеспечивает свободную связь между производителями

и потребителями. Совершенная конкуренция является также условием формирования

рыночного механизма, образования цен и самонастройки экон-ой системы через

достижение равновесного состояния, когда эгоистические побуждения отдельных

индивидов к получению собственной экон-ой выгоды обращаются на благо всего

общества. Нетрудно видеть, что ни один реальный рынок не удовлетворяет всем

перечисленным условиям. Поэтому схема совершенной конкуренции имеет в

основном теоретическое значение. Однако она является ключом к пониманию

более реальных рыночных структур. И в этом ее ценность.

Несовершенная конкуренция существовала всегда, но особенно обострилась в

конце XIX – начале XX в. в связи с образованием монополий. В этот период

происходит концентрация капитала, возникают акционерные общества, усиливается

контроль за природными, материальными и финансовыми ресурсами. Термин «

монополия » в буквальном смысле означает единственного продавца товара, но в

современных условиях он используется для обозначения различных видов рыночных

ситуаций, характерных для несовершенной конкуренции.

Монополия – исключительное право произ-ва, промысла, торговли и других видов

деят-ти, принадлежащее одному лицу, определённой группе лиц или государству.

/12/ Это означает, что по своей природе монополия – прямая противоположность

совершенной конкуренции (таблица 2).

Параметры состояния Рынка | Совершенная Конкуренция | Монополия | | Число продавцов | Много | Один | | Барьеры входа и выхода из рынка | Нет | Есть (нет вхождения) | | Дифференциация продукта | Нет (одинаковые продукты одного вида) | Нет (один продукт) | | Участие фирм в контроле над ценами | Нет | Полный контроль |

Российское антимонопольное законодат-во.

Принятый в 1995г. Закон РФ «О внесении изменений и дополнений в Закон РСФСР

«О конкуренции и антимонопольной деят-ти на товарных рынках» устанавливает

перечень жестких запретов на действия государственных и местных органов

управления, направленных на ограничение конкуренции дает ГКАП

(Государственный Комитет Антимонопольной Политики) России широкие права и

полномочия по контролю за соблюдением норм антимонопольного закон-

ва.Федеральным органам исполнительной власти запрещается принимать акты и

совершать действия, направленные на: 1введение ограничений на создание новых

хоз-ных объектов, а также установление запретов на осуществление отдельных

видов деят-ти;

2.установление запретов и иных ограничений на вывоз и продажу товаров из

одного региона в другой;

3.выдачу хозяйственным субъектам указаний о приоритетном заключении договоров

с определенным кругом покупателей;

4.предоставлять отдельным хозяйственным субъектам необоснованных льгот,

ставящих их в преимущественное положение по отношению к другим предп-ям,

действующих на данном рынке.Анализ деят-ти антимонопольных органов России

показывает, что только за 1996 год они приняли к рассмотрению около тысячи

заявлений по нарушению антимонопольного закон-ва.В течении последних лет

сохраняется тенденция увеличения как количества, так и удельного веса дел по

фактам нарушения Закона о конкуренции, что свидетельствует о серьезности

проблем, возникающих в процессе государственного регулирования предп-кой

деят-ти, особенно на региональном и местном уровнях.Также значимой группой

нарушений Закона о конкуренции является необоснованное предоставление льгот

отдельным хозяйственным субъектам.

Характерным примером нарушения антимонопольного закон-ва являются указания

органов исполнительной власти о приоритетном заключении договоров по поставке

товаров и оказании услуг.Так, в большинстве сельскохоз-ных регионов

периодически принимаются решения, запрещающие производить отгрузку зерна иным

потребителям до окончания поставок в региональные фонды. Эти акты не только

ограничивают установленную законодательством свободу действий хоз-ных

субъектов на рынке сельскохоз. прод-ии, но и обуславливают нанесение прямого

экон-ого ущерба в связи с не использованием ранее заключенных

договоров.Система антимонопольных органов и порядок их формирования.

В соответствии с Законом о конкуренции (ст. 3) государственную политику по

содействию развитию товарных рынков и конкуренции, предупреждению, ограничению

и пресечению монополистической деят-ти и недобросовестной конкуренции проводит

федеральный орган исполнительной власти — федеральный антимонопольный орган.

Таким образом, федеральный антимонопольный орган фактически действует в двух

основных направлениях. Во-первых (и это основная цель его деят-ти), он

проводит государственную политику, направленную на демонополизацию экономики РФ

на федеральном уровне, в отдельных отраслях и регионах, на формирование,

развитие и эффективное функционирование товарных рынков в их многообразных

продуктовых и географических границах. Во-вторых (и это, скорее,

обеспечивающая задача), федеральный антимонопольный орган обеспечивает

предупреждение, ограничение и пресечение монополистической деят-ти и

недобросовестной конкуренции т.е. устранение неблагоприятных последствий для

развития конкуренции и нормального функционирования рынка, вызванных действиями

и соглашениями хоз-их субъектов и органов исполнительной власти и местного

самоуправления.

Под предупреждением монополистической деят-ти понимается комплекс мер,

принимаемых антимонопольным органом по созданию экономических, организационных

и правовых условий, в которых появление монополизма и концентрация рыночной

власти у отдельных хоз-их субъектов становятся невозможными в силу особенностей

товарного рынка (демонополизация экономики, устранение барьеров входа на рынок,

либерализация внешней торговли, деконцентрация рынков и расширение их

географических границ).

Законом не предусмотрены какие-либо ограничения в отношении количества,

структуры и местоположения территориальных органов федерального

антимонопольного органа, однако традиционной стала практика их формирования в

соответствии с административно-территориальным делением РФ.

Федеральный антимонопольный орган, как установлено п. 1 ст. 78 Конституции РФ

и Законом, наделяет территориальные органы полномочиями в пределах своей

компетенции.

Задачи и цели антимонопольных органов.

Основные задачи и цели федерального антимонопольного органа, а также

ответственность его должностных лиц определяются Законом и иными нормативными

правовыми актами РФ.

К основным задачам федерального антимонопольного органа, непосредственно

указанным в Законе, относятся:

•содействие формированию рыночных отношений на основе развития конкуренции и

предп-ва;

•предупреждение, ограничение и пресечение монополистической деят-ти и

недобросовестной конкуренции;

• государственный контроль за соблюдением антимонопольного закон-ва.

Федеральный антимонопольный орган выполняет следующие основные функции, прямо

перечисленные в Законе:

• направляет в Правительство РФ предложения по вопросам совершенствования

антимонопольного закон-ва и практики его применения, заключения о проектах

законов и других нормативных актов, касающихся функционирования рынка и

развития конкуренции;

•дает рекомендации федеральным органам исполнительной власти, органам

исполнительной власти субъектов РФ и местного самоуправления о проведении

мероприятий, направленных на содействие развитию товарных рынков и

конкуренции;

• разрабатывает и осуществляет меры по демонополизации произ-ва и обращения;

• контролирует соблюдение антимонопольных требований при создании,

реорганизации и ликвидации хоз-их субъектов;

• контролирует приобретение акций (долей) с правом голоса в уставном капитале

хоз-ных обществ, которое может привести к доминирующему положению на рынках в

РФ хоз-их субъектов либо к ограничению конкуренции.

Для содействия развитию товарных рынков и конкуренции, поддержки предп-ва и

демонополизации федеральный антимонопольный орган может направлять

соответствующим федеральным органам исполнительной власти, органам

исполнительной власти субъектов РФ и органам местного самоуправления

рекомендации:

• о предоставлении льготных кредитов, а также об уменьшении налогов или

освобождении от них хоз-их субъектов, впервые вступающих на рынок

определенного товара;

• об изменении сфер применения свободных, регулируемых и фиксированных цен;

• о создании и развитии параллельных структур в сферах произ-ва и обращения,

в том числе за счет централизованных инвестиций и кредитов;

• о финансировании мероприятий по расширению выпуска товаров в целях

устранения доминирующего положения отдельных хоз-их субъектов;

• о привлечении иностранных инвестиций, создании организаций с иностранными

инвестициями и свободных экономических зон;

• о лицензировании экспортно-импортных операций и изменении таможенных тарифов;

• о внесении изменений в перечни видов деят-ти, подлежащих лицензированию, и

в порядок их лицензирования.

Федеральный антимонопольный орган принимает участие в реал-ии федеральных

программ демонополизации, программ развития конкуренции и поддержки предп-ва.

Полномочия федерального антимонопольного органа и его территориальных органов.

Полномочия федерального антимонопольного органа (в настоящее время —

Министерства по антимонопольной политике и поддержке предп-ва), а также его

задачи предусмотрены несколькими федеральными законами, связанными с

функционированием и развитием товарного рынка. Они различаются сферой

применения, регулируемыми отношениями и методом регулирования. В связи с этим

представляется целесообразным раздельное рассмотрение полномочий,

определенных Законом о конкуренции, Законом о естественных монополиях,

Законом о рекламе, Законом о защите конкуренции, т.е. законами, составляющими

конкурентное законодательство.

Связь полномочий антимонопольных органов с их задачами.

Основной задачей антимонопольных органов является содействие формированию

рыночных отношений на основе развития конкуренции и предп-ва, защита

интересов малого предп-ва. Эту задачу можно рассматривать как созидательную.

Ее выполнение неразрывно связано с другой — государственным контролем

соблюдения антимонопольного закон-ва. Контроль осуществляется по разным

направлениям: предупреждение, ограничение и пресечение монополистической

деят-ти и недобросовестной конкуренции, предупреждение необоснованной

концентрации капитала. Методы реал-ии этих задач дают основания назвать их

репрессивными.

В зависимости от связи полномочий антимонопольного органа с его задачами можно

выделить несколько групп полномочий антимонопольных органов:• полномочия,

направленные на развитие конкуренции и предп-ва (на реализацию задач

созидательного характера);• полномочия, связанные с осуществлением

государственного контроля и соблюдения антимонопольного закон-ва;• полномочия

по применению мер и ответственности к нарушителям закон-ва.Полномочия,

направленные на развитие конкуренции и предп-ва:

А. Проведение анализа и оценки состояния конкурентной среды на товарных рынках.

Б. Определение доминирующего положения хозяйствующего субъекта.

В Разработка рекомендаций по развитию конкурентной среды на товарных рынках.

Г. Дача разъяснений по вопросам применения антимонопольного закон-ва.

Полномочия по осуществлению государственного контроля соблюдения

антимонопольного закон-ва:

А Принятие решения и выдача предписания в случае нарушения антимонопольного

закон-ва.

Б. Антимонопольный контроль на торгах.

В. Привлечение нарушителей антимонопольного закон-ва к ответственности.

Г. Право антимонопольных органов на предъявление иска в суд.

Д. Форормирование и ведение антимонопольными органами Реестра.

Особую роль в формировании правового поля конкурентных рыночных отношений

играет совершенствование федерального закон-ва. В этой связи необходимо

ускорить разработку и принятие федеральных законов и иных правовых актов по

вопросам регистрации юридических лиц, лицензирования, защиты конкуренции на

фин. рынках, конкурсного порядка распределения заказов на

4. Инфляция и ее виды. Воздействие инфляции на экономику.

С теоретической точки зрения инфляция — это дисбаланс между совокупным

спросом и совокупным предложением. Выделяются две альтернативные концепции:

инфляция спроса и инфляция издержек. Инфляция издержек означает рост цен

вследствие увеличения издержек произ-ва. Источником роста издержек является

гос-ва, профсоюзы и фирмы. Например, в условиях роста цен профсоюзы требуют

повышение заработной платы, которая составляет существенную долю издержек.

Рост заработной платы влечет за собой рост цен, а рост цен — повышение

заплаты и т.д. Появляется спираль «цены - зарплата». Исходной точкой спирали

могут быть олигополистическая практика ценообразования, экон-ая и фин.

политика гос-ва, рост цен на сырье, действие профсоюзов. Теперь рассмотрим

нарушение равновесия между спросом и предложением со стороны спроса.

Основными причинами здесь могут быть расширение государственных заказов

(военных и социальных), увеличение спроса на средства произ-ва в условиях

полной и почти 100% загрузки произв-ых мощностей, а также рост покупательной

способности трудящихся (рост заработной платы) в результате согласованных

действий профсоюзов. Вследствие этого в обращении возникает избыток денег по

отношению к количеству товаров, повышаются цены. В такой ситуации, когда уже

имеет место полная занятость в сфере произ-ва, производители не могут

отреагировать на увеличившийся спрос ростом предложения товаров, и это

выражается в росте общего уровня цен. Важно определить действительно

инфляционные причины. К ним относятся: Во-первых, несбалансированность

государственных расходов и доходов, выражающаяся в дефиците госбюджета. Во-

вторых, инфляционный рост цен может происходить, если финансирование

инвестиций осуществляется налогичными методами. Особенно инфляционно

опасными являются инвестиции, связанные с милитаризацией экономики. Так,

непроизводительное потребление нац-го дохода на военные цели означает не

только потерю общественного богатства. Рост военных расходов является одной

из главных причин хронических дефицитов государственного бюджета и увеличения

государственного долга во многих странах, для покрытия которого государство

увеличивает денежную массу.

В-третьих, общее повышение уровня цен связывается различными школами в

современной экон-ой теории и с изменением структуры рынка в ХХ веке.

Современный рынок — это в значительной степени олигополистический рынок. А

олигополист обладает известной степенью власти над ценой. И если даже

олигополии не первыми начинают «гонку цен», они заинтересованы в ее

поддержании и усилении.

В-четвертых, с ростом «открытости» экономики той или иной страны, все большим

втягиванием ее в мирохозяйственные связи увеличивается опасность

«импортируемой» инфляции через рост цен на импортное сырье, через потоки

спекулятивных капиталов и т. д. В-пятых, инфляция приобретает

самоподдерживающийся характер в результате инфляционных ожиданий. Инфляция

может воспроизводиться и из-за политической нестабильности.

Множество причин инфляции отмечается практически во всех странах. Однако

комбинация различных факторов этого процесса зависит от конкретных

экономических условий. Так, сразу после Второй мировой войны в Западной

Европе инфляция была связана с острейшим дефицитом многих товаров. В

последующие годы главную роль в раскручивании инфляционного процесса стали

играть гос-ые расходы, соотношение «цена - заработная плата», перенос

инфляции из других стран и некоторые другие факторы.

В современной экон-ой литературе выделяются три основных типа инфляции:

открытая, подавленная и вызванная кредитной и бюджетной эмиссией гос-ва

[2].

Открытая инфляция.

Открытой инфляции свойственна тенденция к повышению цен. В то же время

открытая инфляция вполне совместима с замедлением роста цен или с

периодическим их снижением на отдельных товарных рынках. Несмотря на то, что

открытая инфляция существенно деформирует механизм рынка, тем не менее

последний продолжает посылать ценовые сигналы, которые соответствующим

образом ориентируют и продавцов, и покупателей, и производителей товаров и

услуг. Пока рыночный механизм функционирует, остается надежда на преодоление

инфляции.

В условиях открытой инфляции действует два наиболее отчетливо проявившихся

механизма раскручивания инфляционной спирали: это инфляция спроса и

инфляция издержек.

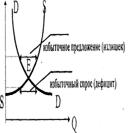

Инфляция спроса ( demand - pull inflation ) означает нарушение

равновесия между совокупным спросом и совокупным предложением со стороны

спроса. Основными причинами здесь могут быть расширение государственных заказов

( военных или социальных ), увеличение спроса на средства произ-ва в условиях

полной почти 100% загрузки произв-ых мощностей, а также рост покупательной

способности трудящихся ( рост заработной платы ) в результате согласованных

действий профсоюзов. Вследствие этого в обращении возникает избыток денег по

отношению к количеству товаров, повышаются цены. В такой ситуации, когда уже

имеет место полная занятость в сфере произ-ва, производители не могут ответить

на увеличившийся спрос ростом предложения товаров. Иными словами, избыток в

обращении платежных средств наталкивается на ограниченное предложение товаров и

это выражается в росте уровня цен. Суть инфляции спроса иногда объясняют одной

фразой: “Слишком много денег охотится за слишком малым количеством товаров “.

Инфляция издержек ( cost - push inflation ) означает рост цен

вследствие увеличений издержек произ-ва. Причинами увеличения издержек могут

быть: олигополистическая практика ценообразования, фин. политика гос-ва, рост

цен на сырье, действия профсоюзов, требующих повышения заработной платы и др.

Поскольку общее повышение цен приводит к снижению реальных доходов населения,

то неизбежны как требования профсоюзов увеличить номинальную заработную плату

трудящихся, так и государственная политика компенсации денежных потерь от

инфляции. Возникает порочный круг - рост цен вызывает требования повышения

доходов населения, что, в свою очередь, приводит к новому скачку цен , т.к.

растут издержки предпринимателей на зарплату. При этом успешная

государственная антиинфляционная политика предполагает, что программы

индексации доходов не могут быть полностью исчерпывающими для всех слоев

населения или одинаковыми для работников разных отраслей экономики.

Воздействие инфляции на экономику. Эко-ие и социальные последствия инфляции

сложны и разнообразны. Небольшие ее темпы содействуют росту цен и норм

прибыли, являясь, таким образом, фактором временного оживления конъюнктуры.

По мере углубления инфляция превращается в серьезное препятствие для

воспроиз-ва, обостряет экон-ую и социальную напряженность в обществе.

Инфляция наносит серьезный экон-ий ущерб как крупным корпорациям, так и

мелкому бизнесу, прежде всего из-за неопределенности рыночной конъюнктуры.

Инфляция затрудняет проведение эффективной макроэкон-ой политики. К тому же

неравномерный рост цен усиливает диспропорцию между отраслями экономики и

обостряет проблемы реал-ии товаров на внутреннем рынке.

Такая инфляция активизирует бегство от денег к товарам, превращая этот

процесс в лавинообразный, обостряет товарный голод, подрывает стимул к

денежному накоплению, нарушает функционирование денежно-кредитной системы.

Кроме того, в условиях инфляции обесцениваются сбережения населения, потери

несут банки и учреждения, предоставляющие кредиты.

Инфляция имеет и социальные последствия: она ведет к перераспределению нац-го

дохода, является как бы сверхналогом для населения, что обуславливает

отставание темпов роста номинальной, а также реальной заработной платы от

резко возрастающих цен на товары и услуги.

5. АНТИИНФЛЯЦИОННОЕ РЕГУЛИРОВАНИЕ.

Негативные социально-эко-ие последствия инфляции вынуждают правительство

разных стран проводить определенную экон-ую политику. Различают 2 их части:

антиинфляционную стратегию, объединяющую цели и методы долговременного

характера, и антиинфляционную тактику.

Составляющие антиинфляционной стратегии:

Гашение антиинфляционных ожиданий. Правительство должно ставить перед собой

определенные антиинфляционные задачи, информировать об этом население, и

добиваться их выполнения. Здесь срабатывает эффект объявления: производители

и потребители убеждаются, что правительство способно выполнять свои обещания,

и изменяют свое экон-ое поведение;

Долгосрочная денежная политика. Связана с введением жестких лимитов на

ежегодные приросты денежной массы. Она должна сочетаться с

разгосударствлением экономики, с развитием рыночной инфраструктуры;

Сокращение бюджетного дефицита. Это возможно осуществить двумя путями:

увеличением налогов или уменьшением расходов гос-ва. Но необходимо иметь в

виду, что большие налоги могут подорвать стимулы к труду и инвестированию,

сократить поступления в бюджет. Кроме того, высокие налоговые ставки сами по

себе являются инфляционными факторами. В мире наблюдается общая тенденция к

снижению ставок налога на прибыль. Это дает импульс инвестициям, росту произ-

ва и занятости, а значит — и доходов, подлежащих налогообложению. Кроме

того, нужно пойти на снижение государственных расходов за счет структурной

перестройки произ-ва, демилитаризации и конверсии, формирование новых рынков

(информации, средств связи и т. д.). В случае, когда инфляционная обстановка

нетерпима, используется тактическое антиинфляционное напряжение.

Антиинфляционная тактика должна быть направлена на увеличение предложение

товаров без повышения спроса или на снижение спроса без падения предложения.

Важную роль здесь может сыграть повышение степени товарности народного

хозяйства. Этому содействует льготное налогообложение предп-ий, продающих

побочные продукты произ-ва, услуги, информацию, формирующие новые рынки.

Мощным фактором снижения инфляции является приватизация государственной

собственности, реализация государственных стратегических запасов,

материальных ресурсов предп-ий, массированный потребительский импорт.

Регулирование спроса предусматривает повышение норм сбережений, и уменьшение

уровня их ликвидности. Для этого значительно повышаются процентные ставки по

вкладам, по государственным облигациям, форсируется приватизация. Иногда даже

вводится временное замораживание вкладов. Когда полностью исчерпаны все

способы противодействия инфляции, может быть проведена денежная реформа

конфискационного типа.

5. Деньги и их функции. Спрос на деньги. Денежное предложение. Денежные

агрегаты Денежное обращение.

Деньги это то, что принимают в качестве уплаты за товары, услуги и долги.

Деньги – это средство обмена; люди принимают деньги в обмен на товары и

услуги, которые они предоставляют в ожидании, что смогут затем обменять

деньги на те товары и услуги, которые они хотят приобрести. Без такого

средства обмена люди должны обращаться к бартеру - непосредственному обмену

товаров и услуг на другие товары и услуги - очень неэффективному средству

осуществления обмена. При бартере необходимо найти партнёра, у которого есть

то, что вам надо, а он должен хотеть то, что вы предлагаете к обмену. Это

требует выискивания всех потенциальных партнёров по обмену, способных

удовлетворить потребности и пожелания друг друга в товарах и услугах, а затем

достижения согласия по условиям обмена. Таким образом бартер приводит к

высоким издержкам, связанным с поиском, и трансакционным издержкам. Другими

словами, при натуральном обмене людям приходится тратить много времени на

поиск, ведение переговоров и брать на себя другие значительные расходы в

торговой деят-ти.

Деньги служат также расчетной единицей или «мерой стоимости». Роль денег как

«единицы измерения» позволяет использовать установленные цены для сделок.

Функции денег, как расчетной единицы, позволяют измерять эко-ие величины

понятным для всех (почти) способом. Помимо того, что деньги служат средством

обмена и расчетной единицей, они ещё обеспечивают очень удобный способ

сбережения (средство сбережения) и удобный способ заимствования денег (средство

отсроченного платежа). Как «средство сбережения» деньги облегчают процесс

осуществления накопления из текущего дохода за счет гарантирования будущей

покупательной способности. Как «средство отсроченного платежа» деньги облегчают

заимствование (и предоставление ссуд), обеспечивая ту меру покупательной

способности, которую на настоящий момент времени заимствуют и дают взаймы.

Деньги уникальны по своей простоте, как средство платежа за товары и услуги:

они обладают самой высокой ликвидностью среди всех фин. средств.История

появления денег. В первоначальном периоде существования человеческого

общества господствовало натуральное хоз-во. Производимая продукция

предназначалась для собственного потребления. Постепенно происходила

специализация людей на изготовление определённых видов прод-ии. Излишки стали

использоваться для обмена на другую продукцию, необходимую данному

производителю. Хозяйствующие субъекты начали производить продукцию не только

для собственного потребления, но и для обмена на другие товары или для реал-ии.

Для непосредственного обмена товара на товар нужна потребность продавца именно

в том товаре, который предлагается другой стороной. Следовательно, обмен

товарами может происходить при наличии нужных товаров у обеих сторон,

вступающих в сделку. Это условие существенно ограничивает возможности

товарообмена..Постепенно выделялись товары, обладавшие высокой ликвидностью

(способностью к реал-ии). Это был скот, меха, драгоценные камни, соль, зерно,

драгоценные металлы. Именно последние (главным образом золото) были выделены в

качестве общего эквивалента. Этому способствовали несколько качеств, присущих

золоту: редкость, однородность, делимость, длительность хранения,

портативность. Итак, товар, обладающий наибольшей ликвидностью становится

деньгами. По определению: деньги – это абсолютно ликвидное

средство. Надо заметить, что деньги появились как результат экономических

отношений в хоз. жизни людей. То есть появление денег абсолютно объективно.

Деньги являются товаром, а товар предназначен для обмена. Никаких противоречий.

Слово «деньги» возникло потому, что древние римляне использовали Храм богини

Джуно Монета в качестве мастерской для чеканки монет. Со временем все места,

где изготавливались монеты, стали называть «монета». Английский вариант этого

слова «минт», французский - «моне»; от этого слова и произошло английское слово

«мани»- деньги. Монеты, как таковые, сущ-ют повсюду приблизительно уже в

течение 2500 лет, но, как известно, им предшествовали разные предметы,

используемые в качестве денег. В настенных рисунках Древнего Египта взвешивают

на весах золотые кольцаЕсть также свидетельства того, что тысячи лет назад в

примитивных обществах использовали камни. У бумажных денег были предшественники

в виде документов, обещающих платежи золотом, серебром или другими ценными

предметами. Известные истории первые находившиеся в обращении банкноты были

выпущены китайскими банкирами в восемнадцатом веке. (Банки и банкиры

существовали повсюду уже в течение многих веков до появления первых банкнот. На

ранней стадии банкноты поддерживались монетами, и именно благодаря этому их

стали воспринимать как деньги. К семнадцатому веку бумажные деньги были в

обращении в очень ограниченных количествах всего в нескольких странах.

Английский банк начал выпускать банкноты в 1964 году, т.е. в том году, когда

было образовано это учреждение.Функции денег, состав и особенности.

Функции денег рассматриваются как проявление их сущности, они стабильны и мало

подвержены изменениям. В большинстве случаев осуществляются лишь деньгами и

могут выполняться только при участии людей. Такой подход к ф-иям денег

означает, что деньги представляют инструмент экономических отношений в

обществе, и именно люди, используя возможности денег, могут определять цены

товаров, применять деньги в процессах реал-ии и платежей, а также использовать

их в качестве средства накопления. Итак, деньги являются средством

обращения; их можно использовать при покупке товаров и услуг. Как средство

обмена деньги помогают избежать трудностей бартера, и дают обществу возможность

пользоваться результатами географической специализации и разделения труда.

Деньги выступают также мерой стоимости. Удобно использовать денежную

единицу в качестве масштаба для соизмерения относительных стоимостей разных

благ и ресурсов. Выполнение деньгами функции меры стоимости заключается в

установлении цен. Следующая ф-ия денег - сбережение. Благодаря своей

высокой ликвидности деньги являются удобной формой хранения богатства. Широко

используются деньги как средство платежа. Такую функцию деньги

выполняют при предоставлении и погашении денежных ссуд, при денежных

взаимоотн-ях с финансовыми органами (налоговые платежи, получение средств от

фин. органов), а также при погашении задолженности по заработной плате и др..

Функцию средства платежа выполняют и наличные деньги, однако преобладающая

часть денежного оборота, в котором деньги выступают как средство платежа,

приходится на безналичные денежные расчёты между юридическими лицами. При

кажущемся сходстве денег как средства оборота и средства платежа имеются

некоторые различия. Так, например, при реал-ии товара на условиях немедленной

оплаты не возникают кредитные отношения. Обратную ситуацию мы можем наблюдать

при оплате долгов между участниками операций. Итак, основные функции

денег:-Мера стоимости;-Средство обращения;-Средство платежа;-Средство

накопления.Спрос н деньги. При рассмотрении связи между спросом на деньги и

ценами легко установить , что люди используют деньги для финанс-ия

своих

расходов . Взаимосвязь же спроса на деньги с уровнем процентной ставки

отражает тот факт, что люди предпочитают держать часть своих активов

именно в денежной, а не в какой-либо другой форме. Как прави ло,

обычный человек почти всегда имеет деньги в своем кармане или на

банковском счете.По мере сокращения этой суммы в процессе

расходования денег он пополняет их запас для следующего цикла расходов.

Он может депонировать на свой счет поступления жалования, пере-

вести средства от своего сберегательного счета, получить ссуду,

наконец просто попросить родителей просто прислать деньги.

Что же определяет величину той суммы денег, которую люду

предпочитают держать не руках ? Частично это зависит от планов

потратить какое-то количество денег,но не только в них. Эта вели-

чина также зависит от тех издержек или выгод, которые влечет за

собой многократное и частое получение небольших сумм наличных де-

нег. Вполне возможно потратить за месяц 1000$, ни разу не имея при

себе сумму больше 50$. Каким образом ? Например, вы инвестируете

все ваши средства в акции или облигации, получая, таким образом,

проценты или дивиденды. Если вам вдруг захочется что-либо купить,

в любой момент времени вы оперативно избавляетесь от части ваших

облигаций или акций,получая взамен деньги, необходимые для оплаты

покупки. Получается, что в среднем вы держите практически нулевые

денежные остатки, за исключением короткого промежутка времени не-

посредственно перед оплатой товара. Однако практически никто, за

исключением крупных корпораций, не может позволить себе реализо-

вать такую стратегию, поскольку обыкновенные люди просто не имеют

достаточно времени, чтобы осуществить все необходимые перемещения

своих средств с чековых счетов и обратно. Таким образом, уровень

денежных остатков является результатом подсчета всех издержек и

выгод подобного рода.

Денежное обращение. Движение денег при выполнении ими своих функций

представляет собой денежное обращение. ( или так:Движение

денег, обслуживающих реализацию товаров, работ и услуг, называют денежным

обращением.)

Денежное обращение осуществляется в наличной и безналичной формах.

Налично- денежное обращение — движение наличных денег в сфере

обращения и выполнение ими 2-х функций: средства платежа и средства обращения.

Наличные деньги используются: для оплаты товаров, работ, услуг; для расчетов,

не связанных с движением товаров и услуг( расчетов по выплате заработной платы,

премий, пособий, стипендий, пенсий, по выплате страховых возмещений по

договорам страхования, при оплате ценных бумаг и выплате дохода по ним, по

платежам населения, на хозяйственные нужды, на оплату командировок, на

представительские расходы, на закупку сельхозпрод-ии и т.д). Налично-денежное

движение осуществляется с помощью различных видов денег: банкнот, металлических

монет, других кредитных инструментов (векселей, чеков, кредитных карточек). В

России предпринимаются попытки ограничить налично-денежное обращение, т.к. оно

позволяет уходить от контроля гос-ва за деятельностью юридических и физических

лиц.

Безналичное обращение - движение стоимости без участия наличных

денег. Доля безналичных расчетов в России раньше составляла около 80 %,

сегодня- . Высокий уровень безналичных расчетов в любой стране говорит о

правильной, грамотной организации всего денежного оборота.

Между наличным и безналичным обращением существует тесная взаимосвязь: деньги

постоянно переходят из одной сферы обращения в другую, они образуют общий

денежный оборот, в котором действуют единые деньги.

В зависимости от экон-ого содержания различают две группы безналичного

обращения: по товарным операциям, т.е. безналичные расчеты за товары и

услуги; по финансовым обязательствам, т.е. платежи в бюджет и во

внеб-ные фонды, погашение банковских ссуд, уплата процентов за кредит, расчеты

со страховыми компаниями. Значение безналичных расчетов состоит в том, что они

ускоряют оборачиваемость средств, сокращают абсолютную величину наличных денег

в обороте, сокращаются издержки на печатание и доставку наличных денег.

Обязательным открытием расчетного или текущего счета в учреждении банка;

платежи производятся с согласия покупателя или по поручению плательщика;

основанием для перечисления средств являются финансовые платежные документы

(платежные поручения, расчетные чеки, договора); при нарушении условий В

России в соответствии с правилами Банка России определено, что расчеты предп-

ий по своим обязательствам, а также между юридическими и физическими лицами

за товарно-материальные ценности производятся в безналичном порядке через

учреждения банка.

2.2 Закон денежного обращения. Денежная масса и скорость обращения денег

Закон денежного обращения устанавливает количество денег, нужное для

выполнения ими функций средства обращения и средства платежа.

Количество денег, потребное для выполнения деньгами функции средства

обращения при металлическом обращении, опр-ся по формуле:

Количество денег, необходимое для сумма товарных цен

выполнения ими функции средства =

--------------------------------------------------

обращения скорость

обращения денег

KDo = å NiЦi // Vд

С появлением кредитных денег закон, определяющий количество денег в обращении

приобретает следующий вид:

Денежная масса - это совокупность покупательных, платежных и накопленных

средств, обслуживающая эко-ие связи и принадлежащая физическим и юридическим

лицам, а также государству.

Состав и структура денежной массы:

В фин. статистике России для анализа происходящих изменений используют

денежные агрегаты M0, M1, M2, M3

.

Агрегат M0 — наличные деньги в обращении.

Агрегат M1 — агрегат M0 + средства предп-ий на

различных счетах в банках, вклады населения до востребования, средства

страховых компаний.

Агрегат M2 — агрегат M1 + срочные депозиты

населения в сберегательных банках, в том числе компенсации.

Агрегат M3 — агрегат M2 + сертификаты и

облигации государственного зай- ма.

Равновесие наступает при M2>M1, укрепляется при M2+M3>M1.

Переход денег из безналичного оборота в наличный вызывает нехватку наличных

денег в стране; ведет к возникновению теневой экономики; способствует

уклонению предп-ий от уплаты налогов; свидетельствует о снижении возможности

гос-ва влиять на реальные хозяйственные процессы.

На денежную массу влияют два фактора: количество денег в обращении и скорость их

оборота. Количество денег в обращении опр-ся государством, исходя их

потребностей товарного оборота и дефицита Федерального бюджета. На скорость

обращения денег влияют длительность технологических процессов (тяжелая

пром-ть или легкая), структура платежного оборота (соотношение наличных и

безналичных денег), уровень развития кредитных операций и взаиморасчетов,

уровень процентных ставок за кредит, использование электронных технологий в

банковском деле.

Скорость движения денег в кругообороте стоимости общественного продукта

опр-ся как отношение

валового нац-го продукта или нац-го дохода к денежной массе (агрегаты М1 или М2)

Оборачиваемость денег в платежном обороте опр-ся отношением:

Суммы денег на банковских счетах к среднегодовой величине денежной

массы в обращении

6. Государственный бюджет и бюджетное устройство страны. Структуры

бюджета:бюджетный процесс и его основные этапы. Понятие бюджетного дефицита,

его причины и методы противодействия.

Под бюджетным устройством принято понимать организацию бюджетной системы

и принципы ее построения.

Бюджетная система РФ состоит из бюджетов трех уровней:

· первый уровень - федеральный бюджет РФ и бюджеты государственных

внебюджетных фондов;

· второй уровень - бюджеты субъектов РФ (89 бюджетов - 21

республиканский бюджет, 55 краевых и областных бюджетов, 10 окружных бюджетов

автономных округов, бюджет автономной Еврейской области, городские бюджеты

Москвы и Санкт-Петербурга) и бюджеты территориальных государственных

внебюджетных фондов;

· третий уровень - местные бюджеты (около 29 тысяч городских, районных,

поселковых и сельских бюджетов).

Как видно, бюджетное устройство РФ опр-ся ее государственным устройством - в

унитарных гос-вах бюджетная система имеет два уровня - государственный

бюджет и местные бюджеты (однако и в унитарных, и в федеративных

гос-вах бюджеты нижестоящих уровней (нижестоящих государственных и

административно-территориальных единиц) не входят в бюджеты вышестоящих

уровней). Бюджетное законодательство РФ содержит понятие «консолидированный

бюджет» - свод бюджетов всех уровней бюджетной системы на соответствующей

территории (ст. 6 БК РФ). Консолидированный бюджет субъекта РФ составляют

бюджет самого субъекта и свод бюджетов находящихся на его территории

муниципальных образований. Консолидированный бюджет РФ – это федеральный бюджет

и консолидированные бюджеты субъектов РФ. Консолидированные бюджеты позволяют

получить полное представление о всех доходах и расходах региона или Федерации в

целом, они не утверждаются и служат для аналитических и статистических целей.

Через бюджет перераспределяются доходы между административными территориями

(субъектами Федерации).

Бюджетные доходы, сокращая долю денежных средств, остающихся в распоряжении

хоз-их субъектов, сдерживают экон-ую активность определенных отраслей. И

наоборот, бюджетное финансирование, субсидирование предоставляют дополнительные

возможности для развития приоритетных отраслей в соответствии с потребностями

общества. 1.2. Принципы бюджетной системы

Бюджетным кодексом РФ (Глава 5) законодательно закреплены следующие принципы

бюджетной системы РФ:

§ единства бюджетной системы РФ;

§ разграничения доходов и расходов между уровнями бюджетной системы;

§ самостоятельности бюджетов;

§ полноты отражения доходов и расходов бюджетов, бюджетов государственных

внебюджетных фондов;

§ сбалансированности бюджета;

§ эффект-ти и экономности испол-ия бюджетных средств;

§ общего (совокупного) покрытия расходов бюджетов;

§ гласности;

§ достоверности бюджета;

§ адресности и целевого характера бюджетных средств.

1.3. Бюджетная классификация, доходы и расходы, сбалансированность бюджетов

Для составления и исполнения бюджетов и обеспечения сопоставимости показ-лей

бюджетов всех уровней бюджетной системы РФ используется бюджетная

классификация РФ. Бюджетная классификация является группировкой доходов и

расходов бюджетов всех уровней бюджетной системы и источников финанс-ия

дефицитов этих бюджетов с присвоением объектам классификации группировочных

кодов. Бюджетная классификация дает возможность экон-ого и статистического

анализа доходов и расходов бюджетов РФ, обеспечивает адресность выделения фин.

ресурсов.

Согласно Бюджетному Кодексу РФ (Глава 4) бюджетная классификация включает:

-классификацию доходов бюджетов РФ;

§ функциональную классификацию расходов бюджетов РФ;

§ экон-ую классификации расходов бюджетов РФ;

§ классификацию источников внутреннего финанс-ия дефицитов бюджетов РФ;

§ классификацию источников внешнего финанс-ия дефицита федерального бюджета;

§ классификацию видов государственных внутренних долгов РФ, субъектов РФ,

муниципальных образований;

§ классификацию видов государственного внешнего долга РФ и государственных

внешних активов РФ;

§ ведомственную классификацию расходов федерального бюджета.

Бюджетная классификация подразделяет объекты классификации на группы, подгруппы,

статьи и подстатьи. Так, в бюджетной классификации выделяются следующие

основные виды налоговых доходов:

1) налоги на прибыль, доход, прирост капитала;

2) налоги на товары и услуги, лицензионные и регистрационные сборы;

3) налоги на совокупный доход;

4) налоги на имущество;

5) платежи за пользование природными ресурсами;

6) налоги на внешнюю торговлю и внешнеэко-ие операции. Из неналоговых

же доходов основными являются следующие виды:

1) доходы от имущества, находящегося в государственной и муниципальной

собственности, или от деят-ти;

2) доходы от продажи имущества, находящегося в государственной и

муниципальной собственности;

3) доходы от реал-ии государственных запасов;

4) доходы от продажи земли и нематериальных активов;

5) поступления капитальных трансфертов из негосударственных источников;

6) административные платежи и сборы;

7) штрафные санкции, возмещение ущерба;

8) доходы от внешнеэкон-ой деят-ти.

Доходы бюджета - это денежные средства, поступающие в безвозмездном и

безвозвратном порядке в соответствии с законодательством в распоряжение

органов государственной власти соответствующего уровня. Расходы бюджета

- денежные средства, направляемые на финансовое обеспечение задач и функций

гос-ва и местного самоуправления.

Помимо собственных, в бюджетах 2-го и 3-го уровней выделяют так называемые

регулирующие доходы – федеральные или региональные налоги и платежи, по

которым устанавливаются процентные нормативы отчислений в бюджеты субъектов или

местные бюджеты на финансовый год или на долговременной основе (не менее чем на

3 года) по разным видам таких доходов (в отличие от закрепленных доходов

, полностью поступающих в соответствующий бюджет).

Расходы бюджетов в зависимости от их экон-ого содержания подразделяются

на текущие расходы (обеспечение текущих потребностей) и капитальные

(инвестиционные нужды и прирост запасов). Формы расходов бюджетов:

· ассигнования на содержание бюджетных учреждений;

· оплата по государственным (муниципальным) контрактам;

· трансферты населению;

· ассигнования на осуществление полномочий, передаваемых на другие

уровни власти и на компенсацию дополнительных расходов, возникающих из-за

решений вышестоящих органов власти;

· бюджетные кредиты юридическим лицам;

· субвенции и субсидии юридическим и физическим лицам;

· инвестиции в уставные капиталы юридических лиц;

· бюджетные ссуды, дотации, субвенции и субсидии бюджетам других

уровней, внебюджетным фондам;

· кредиты иностранным гос-вам;

· средства на обслуживание и погашение долговых обязательств.

При этом под дотацией понимаются средства, предоставляемые бюджету

другого уровня на безвозмездной и безвозвратной основе В любом бюджете доходы и

расходы должны быть сбалансированы. Дефецит бюджета. При дефиците бюджета

- превышении расходов над доходами - должны быть указаны источники финанс-ия

дефицита (перечень источников финанс-ия различен для разных уровней бюджетной

системы РФ). Законодательством РФ установлены предельные размеры дефицита

бюджета. Например, размер дефицита федерального бюджета не может превышать

суммарный объем бюджетных инвестиций и расходов на обслуживание

государственного долга РФ Для покрытия дефицита бюджета используются гос-ые

заимствования - займы, привлекаемые от физических и юридических лиц,

иностранных государств, международных фин. организаций, по которым возникают

долговые обязательства РФ как заемщика или гаранта погашения займов другими

заемщиками, выраженные в иностранной (внешние) или российской валюте

(внутренние заимствования).

Основной прирост доходов бюджета предполагается получить за счет

значительного сокращения количества налоговых льгот и совершенствования

бюджетных процедур, а также за счет повышения собираемости таможенных

платежей и доходов от произ-ва и продажи алкоголя, усиления значимости в

доходах бюджета налогов с физических лиц.

Понятие бюджетного дефицита, его причины и методы противодействия. Бюджетный

дефицит - превышение расходов бюджета над его доходами - это финансовое

явление, с которым в те или иные периоды своей истории неизбежно сталкивались

все гос-ва мира. Бесспорно, бюджетный дефицит - нежелательное для гос-ва

явление: его финансирование на основе денежной эмиссии гарантированно ведет к

инфляции, с помощью неэмиссионных средств - к росту государственного долга.

Он может быть связан с необходимостью осуществления крупных государственных

вложений в развитие экономики, и тогда дефицит не является отражением

кризисного течения общественных процессов, а скорее становится следствием

стремления гос-ва обеспечить прогрессивные сдвиги в структуре общественного

воспроиз-ва. Дефицит бюджета может возникнуть и в результате чрезвычайных

обстоятельств - войн, стихийных бедствий, катаклизмов - когда обычных

резервов становится недостаточно и приходится прибегать к источникам особого

рода. В таких случаях бюджетный дефицит, естественно, нежелательное, но

неизбежное явление. Наконец, существует и третья, наиболее опасная и

тревожная форма бюджетного дефицита, когда он является отражением кризисных

явлений в экономике, ее развала, неспособности правительства держать под

контролем финансовую ситуацию в стране. Следует отметить, что гос-ые бюджеты

западных стран с развитой рыночной экономикой продолжают оставаться

хронически дефицитными. Однако в условиях относительно устойчивого экон-ого

положения, динамично развивающейся экономики с устойчивыми и эффективными

международными связями бюджетные дефициты (конечно, в допустимых границах) не

рассматривается как крайне отрицательные финансовые показ-ли. В долг жили и

продолжают жить многие экономически развитые гос-ва, хотя справедливо было бы

отметить наметившуюся в последнее время тенденцию к сокращению бюджетного

дефицита экономически развитых стран. Нормальным считается дефицит бюджета,

приблизительно соответствующий уровню инфляции в стране. Такой дефицит

бюджета обычно покрывается низкопроцентными или беспроцентными кредитами

Центробанка. Международные стандарты предполагают возможный дефицит бюджета

на уровне 2 - 3 % ВНП. Такой или больший дефицит государственного бюджета

финансируется за счет эмиссии государственных ценных бумаг, доходность

которых обычно ниже, чем средняя доходность на финансовом рынке, поскольку, в

отличии от других видов доходов, доходы по государственным ценным бумагам не

облагаются налогом. С позиций же интересов гос-ва наиболее эффективным

источником финанс-ия внутреннего долга являются внешние займы и кредиты, так

как они не отвлекают финансовые ресурсы из внутреннего денежно-кредитного

оборота.

Резкое увеличение дефицита государственного бюджета привело к нарастанию

инфляционных процессов, поскольку для покрытия дефицита правительство

систематически использовало денежно-кредитную эмиссию

Однако подавление инфляции было достигнуто лишь за счет превращения

бюджетного дефицита в государственную задолженность. Увеличение заимствований

приводит к росту расходов на обслуживание и погашение государственного долга

и уменьшению государственных расходов по другим направлениям. Повышение

налогового бремени увеличивает масштабы уклонения от уплаты налогов, сокращая

тем самым налоговые поступления. Таким образом, проблема бюджетного дефицита

и вытекающая из нее проблема государственного долга чрезвычайно важны для

сегодняшней России. Что же можно сделать, и можно ли вообще как-то изменить

такое положение?

В настоящее время сложилось две основные теории по преодолению бюджетного

кризиса и кризиса государственной задолженности. Первая из них основывается

на нехватке в экономике наличных денежных средств. В качестве действенного

метода преодоления кризиса называется эмиссия, печать новых денег.

Другая же точка зрения, напрочь отрицает возможность эмиссии как средства

преодоления бюджетного дефицита.. Это и стимулирование бюджетных поступлений,

и сокращение государственных расходов Это, несомненно, и привлечение в страну

иностранного капитала.

В конечном итоге важно отметить следующее: даже при том, что бюджетный

дефицит и государственный долг - сами по себе не являются катастрофичными

явлениями, их увеличение может вести к серьезным негативным последствиям не

только экон-ого, но и чисто политического характера. Ведь доверие народа к

бюджетной системе, к бюджетному устройству страны определяет доверие

правительству, доверие проводимым реформам. Это доверие невозможно в условиях

несбалансированного бюджета - главного фин. документа страны, в условиях

растущего внутреннего и внешнего долга. И это должно, наконец, привлечь

пристальное внимание правительства, и проявиться в конкретных результатах.

7. Экон-ий цикл и экон-ий кризис. Цикличность как форма движения рыночной

экономики.

Экон-ий цикл — это движение экономики от одного макроэкон-ого равновесия к

другому в масштабах нац. экономики. По Марксу, экон-ий цикл — это движение

экономики от одного кризиса к другому, является способом самоуправления

экономикой. Если теория экон-ого роста исследует факторы и условия роста в

долговременном периоде, то теория цикла — причины колебаний экон-ой

активности во времени.